Beleg via gediversifieerde ETF’s in vastgoedbedrijven

De Europese Centrale Bank (ECB) en de Federal Reserve (Fed) zullen de komende kwartalen verschillende renteverlagingen doorvoeren nu de inflatie verder terugvalt en de economische groei vertraagt. Een sector die enorm zal profiteren van deze ontspannende rente-omgeving is vastgoed want de markt zit al zo goed als twee jaar op slot terwijl veel (institutionele) beleggers in die periode hun posities in vastgoed hebben afgebouwd. Een vastgoed ETF misstaat niet in een goed gediversifieerde portefeuille of spaarplan.

Rente gaat lager

De voorbije dagen en weken hebben de belangrijkste centrale banken de rente verlaagd. Er viel niet naast te kijken en de speculatie rond de Fed of het nu 25 of 50 basispunten zouden worden, was het exponent hiervan. Het ziet er bovendien naar uit dat de komende maanden die renteverlagingen zullen aanhouden: de markt prijst vandaag alvast een vrij agressief versoepelingstraject in. Tegen eind 2025 zou de leidende rentevoet in de VS al op 2,8% moeten staan en in de eurozone op 1,9% (zie grafiek hieronder). Toch een groot verschil in vergelijking met eerder dit jaar toen de renteverwachtingen op respectievelijk 4,5% en bijna 3% stonden. De inflatie vormt immers steeds minder een bedreiging en lijkt volgens de markten onder controle te zijn terwijl de economie zowel in Europa als in de VS begint te vertragen, maar zonder in een recessie te duiken. Ter herinnering, na de laatste verlagingen midden september prijkt de Amerikaanse leidende rentevoet op 4,75-5% (de Fed werkt met een range) en Europese op 3,5%.

Anticiperen

De vertragende economie in de eurozone en de VS zou alvast door die lagere rente en goedkoper geld meer zuurstof moeten krijgen. En de ene sector zal er al meer van profiteren dan de andere. De usual suspects zijn infrastructuur, nutsbedrijven, IT, hernieuwbare energie en natuurlijk ook vastgoed. Voor kapitaalintensieve sectoren is een lagere financieringskost duidelijk welgekomen terwijl toekomstige cashflows omgerekend naar vandaag een hogere actuele waarde krijgen. En daarnaast ogen deze sectoren voor beleggers aantrekkelijker relatief gezien tegenover vastrentende producten zoals overheids- en bedrijfsobligaties gezien het rendement op deze beleggingen terugvalt.

Op aandelenvlak wordt vaak gewezen naar cyclische waarden en small caps die zouden moeten profiteren van lagere rentes. Op de beurzen hebben beleggers trouwens al lichtjes geanticipeerd op deze gewijzigde vooruitzichten, getuige de recente herstelbeweging van deze sectoren de voorbije maanden. Maar het is zeker nog niet te laat om uw portefeuille of spaarplan ‘rentegevoeliger’ te maken. De herontdekking bevindt zich pas in de beginfase en men mag bovendien niet uit het oog verliezen dat beleggers de afgelopen twee jaar hun neus hebben opgehaald voor deze sectoren (behalve dan IT door de AI-gekte) en ze geleidelijk hebben verlaten. Het is met andere woorden nog lang niet te laat.

Ontspanning op vastgoedmarkt

Een van de sectoren die het zwaarst heeft afgezien van de hogere rente de afgelopen jaren was vastgoed. De stijgende rentetarieven zorgden voor hogere financieringskosten waardoor potentiële kopers op de professionele markt een afwachtende houding aannamen en voor druk op de prijzen zorgden, zeker op de kantorenmarkt die door het toegenomen thuiswerk onpopulair was geworden. De vastgoedmarkt lag lange tijd stil omdat de prijs die kopers wilden betalen, gezien de hogere rente, en de prijs die verkopers wilden krijgen, vaak te ver uiteen lag waardoor er lang een zekere illiquiditeit was. Ook op de markt van residentieel vastgoed vielen de verkopen de voorbije jaren trouwens terug en werd het voor (jonge) kopers door de verminderde leencapaciteit steeds moeilijker om de hoge vastgoedprijzen te blijven betalen.

De lagere rentevoeten, waarop de sector al een tijdje rekent, zouden de vastgoedmarkten nu kunnen doen ontspannen en kan er weer leven in de brouwerij komen op het vlak van transacties. Vastgoedinvesteringen worden gefinancierd met schulden en lagere rentetarieven betekenen lagere schuldbetalingen en krikken de rendabiliteit van vastgoedtransacties op. Als gevolg daarvan kunnen vastgoedbedrijven hun investeringsactiviteiten verhogen en hun portefeuilles laten groeien. Het eindresultaat zou omzet- en winstgroei moeten zijn.

Keuzemogelijkheden

Op de markt van vastgoed ETF’s is er voor elk wat wils te vinden.

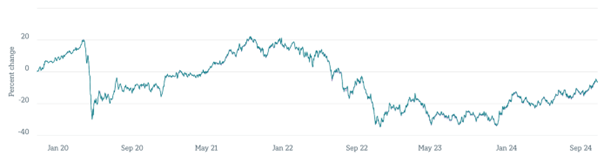

Zo kan je als belegger specifiek op Europa inspelen via de tracker FTSE Developed Europe Real Estate EUR (Acc). Het fonds belegt in 103 bedrijven gespreid over het Europese continent en volgt de index FTSE EPRA Nareit Developed Europe Net Tax TR EUR. De tracker heeft er weinig van terechtgebracht van eind 2021 tot begin 2024. Sindsdien is de vastgoedindex aan een remonte bezig.

Britse vastgoedgroepen, met onder meer Segro REIT, Unite Group en Land Securities, zijn goed voor 32,4% van de portefeuille van deze ETF. Zweden (Sagax, Castellum,…) en Duitsland (Vonovia,…) zijn goed voor elk zo’n 15% van de totale index. België maakt 7,3% van de index uit met namen zoals WDP (1,9%), Aedifica (1,4%), Cofinimmo (1,1%), Montea (0,6%), Xior (0,6%), VGP (0,4%), Retail Estates (0,4%), Care Property Invest (0,3%) en Ascencio (0,1%) . Naast een mooie geografische spreiding, komen ook alle subsegmenten (projectontwikkelaars, kantoren, logistiek, opslag, gezondheid, residentieel,…) aan bod. Kortom, met dit fonds belegt u meteen in een zeer gediversifieerde portefeuille. Deze tracker valt ten slotte onder de noemer ‘kapitalisatie’ (Acc), wat inhoudt dat alle dividenden worden gekapitaliseerd en opnieuw worden geïnvesteerd in de tracker.

Wil je eerder in vastgoed van de nieuwe economie investeren dan kan je terecht bij de tracker New Economy Real Estate USD (Acc). Met de titel ‘nieuwe economie’ worden vastgoedbedrijven bedoeld die actief zijn rond technologie, gezondheidszorg en e-commerce. Concreet gaat het over logistiek en semi-industrieel vastgoed, telecomtorens, datacentra, biotechparken en dergelijke. De tracker volgt de CenterSquare New Economy Real Estate index, die uit 41 waarden bestaat. De grootste posities in de ETF zijn de Spaanse uitbater van telecomapparatuur Cellnex Telecom (5,3%), het Australische Goodman Group (logistieke infrastructuur voor de digitale economie, 5,2%) en het Amerikaanse Ventas (gespecialiseerd in vastgoed voor de gezondheids-, farma-, en biotechsector, 5,1%). Opvallend is dat het alom bekende Airbnb goed is voor 3,9% binnen de tracker en het Belgische WDP voor 1,5%. De index bestaat ten slotte voor 59% uit Amerikaanse bedrijven terwijl het Verenigd Koninkrijk (7,9% van de portefeuille), Australië (7,8%), Spanje (6,2%), Singapore (6%) en Japan (4,7%) op een veilige afstand volgen.

Wil je een blootstelling over de hele wereld met een flinke dosis Amerikaanse bedrijven, dan is er de tracker VanEck Global Real Estate EUR UCITS ETF (Distr). In totaal bestaat deze index uit 101 aandelen. De nadruk ligt wel op Amerikaans vastgoed want het land is goed voor 69% van de aandelen in de ETF met namen zoals Prologis Inc (9,2%), Welltower (5,7%) en Public Storage (4,5%) als grootste posities. Het moet gezegd dat het overgrote deel van het beursgenoteerd vastgoed in de wereld zich hoe dan ook in de VS bevindt. In de ETF is Japan de tweede grootste positie met 10,7% terwijl Europa slechts goed is voor een kleine 10% van de portefeuille. Op het vlak van het type van vastgoed is de tracker goed verdeeld met een mooie spreiding over alle segmenten zoals retail (18,3%), industrieel (15,5%), gezondheidszorg (11,7%), residentieel (10,2%) en opslagruimtes/self-storage (8,4%). Aangezien het een distributie-ETF betreft, zal u op kwartaalbasis een dividend ontvangen.

Elke belegger die een portie vastgoed in zijn portefeuille of spaarplan wil, kan met deze trackers aan zijn trekken komen en de keuze hangt af welke blootstelling men precies wil en welk risicoprofiel men heeft. Sommige beleggers zijn tevreden met een gespreide ETF in Europa, andere verkiezen eerder een zwaarder gewicht voor de VS, die het de komende jaren economisch beter zou moeten doen. Wil je van twee walletjes eten dan kan je een beetje tech in het vastgoedcomponent van de je portefeuille steken via de New Economy Real Estate tracker: een mooie combinatie als je het ons vraagt.

Deze content is gesponsord door Trade Republic.