- Beleggen brengt risico’s met zich mee, maar de geschiedenis heeft aangetoond dat beleggen op de lange termijn een veel hoger rendement kan opleveren dan sparen op een rekening

- Beleggen moet een langetermijnproject – hoe vroeger u begint met beleggen, hoe hoger het rendement dat u mogelijk ontvangt

- Maar diversificatie is de sleutel tot langetermijnbeleggen; spreid uw risico’s en leg nooit al uw eieren in één mandje

Nu de rentevoeten eindelijk niet meer op hun langdurige dieptepunten staan, betekent het hogere inkomen uit spaargeld dat veel mensen misschien overwegen waarom ze hun geld zouden riskeren op de aandelenmarkt.

Maar de belangrijkste drijfveer voor beleggen – in tegenstelling tot gewoon sparen – is het potentieel voor veel hogere financiële rendementen op de lange termijn.

Neem de afgelopen vijf jaar, waarin er sprake was van een wereldwijde pandemie, oorlog in Oekraïne en een lastige economische achtergrond waarin de inflatie en later ook de rentetarieven de pan uit rezen.

Maar ondanks deze achtergrond is de S&P 500 index van de grootste bedrijven in de VS in deze periode met meer dan 86% gestegen; een veel hoger rendement dan een spaarrekening had kunnen opleveren.[i]

In het verleden behaalde resultaten mogen natuurlijk nooit worden gezien als een leidraad voor toekomstige rendementen – markten kunnen net zo snel dalen als stijgen, maar de geschiedenis heeft aangetoond dat beleggen op de lange termijn potentieel veel betere rendementen kan opleveren dan geld op deposito.

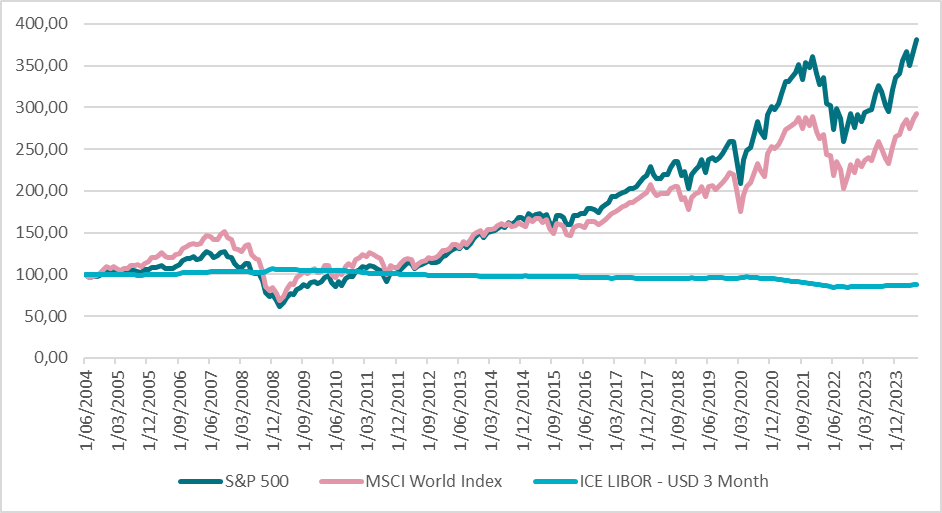

Neem de afgelopen 20 jaar: een investering van $ 100 in de S&P 500 – gecorrigeerd voor inflatie – zou nu $ 381 waard zijn (een stijging van 281%), of $ 293 als deze was belegd in de MSCI World index, die 1.429 bedrijven volgt in 23 landen. Als het contant was gebleven, zou het slechts $88 waard zijn.[ii]

Beleggen op lange termijn: Markten vs. cash over 20 jaar

Bron: FactSet, in US dollar per eind juni 2024. Cash vertegenwoordigd door ICE Libor – USD drie maand

[i] Google finance per 1 augustus 2024

[ii] FactSet, in US dollar per eind juni 2024. Cash vertegenwoordigd door ICE Libor – USD drie maand

Het is nog steeds aan te raden om een buffer te hebben. Het is verstandig om wat kruit droog te houden voor onverwachte uitgaven die u kan maken. Het is echter onwaarschijnlijk dat het rendement gelijke tred kan houden met de inflatie, wat betekent dat uw koopkracht – de reële waarde van uw geld – na verloop van tijd wordt uitgehold.

Waar moet u als beginnende belegger rekening mee houden?

Bij beleggen is langetermijndenken essentieel. U moet een tijdshorizon van minstens vijf jaar hebben, maar bij voorkeur veel langer. Hoe langer u uw beleggingen kunt bijhouden, hoe groter het potentieel voor rendement.

Hoewel het ontmoedigend kan zijn om te investeren als er onzekerheid heerst op de markten, geldt dat hoe vroeger u begint, hoe langer u uw investeringen de tijd kunt geven om te groeien. Over het algemeen is het het beste om te voorkomen dat u grote bedragen in één keer belegt in het geval van een plotselinge daling van de markt. Door regelmatig kleinere bedragen te beleggen, kunt u profiteren van het zogenaamde gemiddelden opbouwen, dat u kan helpen om vlagen van marktvolatiliteit te doorstaan, omdat uw geld meer activa zal kopen wanneer de prijzen laag zijn en minder wanneer de prijzen hoog zijn.

Diversificatie is ook van het grootste belang voor beleggen op lange termijn. En hoewel het verleidelijk kan zijn om rustig in te stappen door in één aandeel te beleggen, is dit een strategie met een hoog risico – u moet uw risico spreiden en nooit al uw eieren in één mandje stoppen.

Voor beginnende beleggers zijn er twee belangrijke activaklassen om te overwegen – aandelen en obligaties:

- Aandelen: Als u aandelen koopt – soms ook ‘aandelen’ of ‘stocks’ genoemd – koopt u een aandeel in een bedrijf. Als het goed gaat, zal je aandeel in waarde stijgen – het tegenovergestelde is natuurlijk ook waar. Als een bedrijf niet slaagt, zal er geen winst zijn en zullen de aandelen waarschijnlijk in waarde dalen en zelfs waardeloos worden. Sommige bedrijven delen hun winst ook met hun beleggers via ‘dividenden’. Dit is een van de belangrijkste voordelen van het bezitten van een aandeel – op de lange termijn kunnen dividenduitkeringen een groot verschil maken voor uw rendement, vooral als u ze herbelegt.

- Obligaties: Overheden of bedrijven geven obligaties uit wanneer ze geld willen ophalen. Hoewel obligaties verkrijgbaar zijn in verschillende vormen en risiconiveaus, zijn het in wezen ‘IOU’s’, met een vaste looptijd en regelmatige rentebetalingen tegen een tarief dat is vastgesteld bij de uitgifte van de obligatie (deze betalingen worden vaak de coupon genoemd). Aan het einde van de looptijd betaalt de emittent de oorspronkelijke lening – de hoofdsom – terug aan de obligatiehouder. Hoewel obligaties meestal als minder volatiel worden beschouwd dan aandelen, brengen ze nog steeds risico’s met zich mee. De emittent kan bijvoorbeeld in financiële problemen komen en zijn betalingen niet nakomen – of helemaal failliet gaan en beleggers krijgen hun inleg misschien niet terug. Bovendien worden obligaties sterk beïnvloed door rentevoeten – als de kosten van lenen dalen, wordt de aangeboden coupon veel aantrekkelijker en stijgen de obligatiekoersen en omgekeerd als de rentetarieven stijgen.

Idealiter overwegen nieuwe beleggers een gediversifieerde portefeuille van obligaties, aandelen en mogelijk enkele andere activa – naast cash – afhankelijk van risicobereidheid en tijdshorizon. De eenvoudigste manier om diversificatie te garanderen is beleggen via een fonds, waar uw geld wordt samengevoegd met het geld van andere beleggers, dat vervolgens wordt belegd in een brede waaier bedrijven.

Beleggen in een fonds

Beleggen via een fonds is een eenvoudige manier om te beleggen in veel verschillende bedrijven en activa. Als u uw geld belegt via een fonds, poolt u uw geld met andere beleggers. Het fonds wordt beheerd door een professionele fondsbeheerder, die een beleggingsstrategie opstelt en aandelen en andere activa koopt in overeenstemming met de beleggingsdoelstelling van het fonds (bijv. inkomen of groei) en zijn visie op de markten.

Fondsen maken het gemakkelijk om aandelen in verschillende bedrijven, obligaties en andere soorten activa te mixen. Dit vermindert de impact van één belegging die het slecht doet op de totale waarde van je belegging.

Multi-asset en multi-manager fondsen beleggen meestal in een zeer brede spreiding van activaklassen, en zelfs andere fondsen, om het risico te spreiden. Net als andere fondsen kunnen deze portefeuilles beleggen in individuele aandelen, obligaties en meer alternatieve activa zoals vastgoed, evenals grondstoffen zoals goud.

Uiteindelijk zijn de twee belangrijkste factoren waarmee je rekening moet houden als u besluit te beleggen uw risicobereidheid en uw tijdshorizon – en zeker wat dat laatste punt betreft, is langetermijndenken aangewezen. Hoewel er geen ijzersterke garantie is op beleggingssucces, zal uw spaargeld, door het in cash aan te houden, op de lange termijn waarschijnlijk slechts beperkt groeien.

Disclaimer

Deze promotionele communicatie vormt geen beleggingsonderzoek of financiële analyse met betrekking tot verrichtingen in financiële instrumenten in de zin van de MiFID-richtlijn (2014/65/EU), noch vormt het een aanbod van AXA Investment Managers of van aan AXA IM gelieerde ondernemingen om beleggingen, producten of diensten te kopen of te verkopen. Ze mag niet worden opgevat als een uitnodiging of advies tot beleggen, als juridisch of fiscaal advies, als een aanbeveling voor een beleggingsstrategie of als een gepersonaliseerde aanbeveling voor het kopen of verkopen van effecten.

Deze communicatie wordt uitsluitend gebruikt voor informatieve doeleinden. Ze werd samengesteld op basis van gegevens, projecties, ramingen, verwachtingen en veronderstellingen die subjectief kunnen zijn. De analyses en conclusies zijn de uitdrukking van een onafhankelijke mening, op basis van de beschikbare informatie op een bepaalde datum. De informatie in deze communicatie werd vereenvoudigd en is daardoor onvolledig. Deze communicatie vormt vanwege AXA Investment Managers of haar dochteronderneming geen contractueel element noch een aanbod om te kopen of verkopen, noch een beleggingsvoorstel of een beleggingsadvies.

Elke reproductie, geheel of gedeeltelijk, van deze communicatie is verboden, tenzij met voorafgaandelijke formele goedkeuring van AXA IM. AXA Investment Managers Paris kan niet aansprakelijk worden gesteld voor enige beslissing die op basis van deze informatie wordt genomen.

Deze communicatie werd uitgegeven door AXA Investment Managers Paris, een vennootschap opgericht onder de wetten van Frankrijk, met zetel in Tour Majunga, La Défense 9 – 6 place de la Pyramide – 92800 Puteaux, ingeschreven in het handelsregister van Nanterre onder nummer 353 534 506. Portfolio management Company goedgekeurd door de Autorité des Marchés Financiers (AMF) op 7 april 1992 onder het nr. GP92-08. Verspreid in België en Luxemburg, door AXA IM Benelux, vennootschap naar Belgisch recht, gevestigd te Troonplein, 1, B-1000 Brussel, ingeschreven in het handelsregister van Brussel onder het nummer 604.173.

© AXA Investment Managers 2024. Alle rechten voorbehouden