Une étude de Penneo montre les difficultés des professionnels de la compliance

40 % des entreprises procèdent encore manuellement à l’intégration des clients

Principales conclusions :

- Une personne interrogée sur trois indique que le plus grand défi est de rester informé de la réglementation en constante évolution.

- 38 % des personnes interrogées citent le manque de compétence technique interne et le temps nécessaire pour former le personnel existant comme les principaux obstacles à l’ajustement aux modifications réglementaires.

- Seules 13 % des entreprises interrogées ont entièrement automatisé leur processus de conformité KYC/LBC et, parmi elles, une proportion alarmante de 40 % procède encore à l’intégration des clients manuellement.

Gand, le 23 mai 2023 – Penneo, une RechTech de premier plan spécialisée dans les solutions de signature électronique, l’automatisation des processus et les logiciels KYC, a mené une enquête européenne auprès de 100 senior managers, principalement des auditeurs, des cabinets d’audit et des prestataires de services financiers, afin d’identifier les difficultés rencontrées par leurs équipes de compliance lors de la mise en œuvre d’une nouvelle réglementation « know-your-customer » et « customer onboarding ». Un tiers indique que le suivi de la réglementation qui évolue rapidement est leur plus grand défi, mais que les compétences internes et l’automatisation des processus suscitent également de vives inquiétudes.

Quels sont les principaux défis ?

33 % éprouvent des difficultés à rester bien informés de l’évolution rapide de la réglementation. Une problématique renforcée par le manque de personnel qualifié. 27 % affirment avoir des difficultés pour interpréter de nouvelles règles à cause du manque d’effectifs. 38 % indiquent même que le manque de talents les empêche d’appliquer correctement les règles. 13 % des entreprises actives à l’international peinent à respecter les différentes règles dans les différents domaines d’activité. Enfin, 17 % trouvent qu’il est difficile d’éduquer les clients sur les règles de compliance et KYC en vigueur.

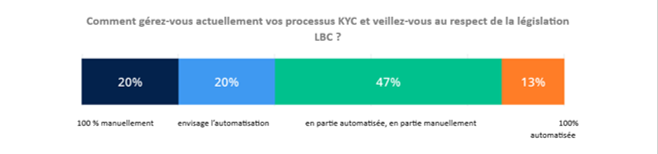

Manque d’automatisation

Penneo a également sondé le niveau d’automatisation des processus d’intégration et elle a constaté que, dans 40 % des entreprises interrogées, toutes les opérations étaient encore manuelles. 20 % envisagent d’automatiser certaines tâches dans le cadre du processus qui reste encore en grande partie manuel. Pour 47 %, le processus se déroule en partie de manière automatisée et en partie manuellement, et 13 seulement indiquent avoir entièrement automatisé le processus KYC. Compte tenu du manque de talents disponibles, l’automatisation est la solution principale pour progresser rapidement.

Difficultés dans le processus KYC

La mauvaise qualité et l’incohérence des données sont présentées comme les problèmes les plus fréquents. Et ce, en raison de processus qui sont encore souvent manuels.

Selon 1 professionnel interrogé sur 4, les clients jugent intrusif et contraignant de fournir une quantité importante de données personnelles.

Les clients qui opèrent dans des secteurs non couverts par la réglementation LBC ne connaissent pas les règles d’intégration et doutent de la nécessité de collecter une grande quantité de données et de documents.

Il en résulte qu’il faut beaucoup de temps pour expliquer les raisons de l’identification, l’évaluation des risques et la due diligence. Souvent, les professionnels consacrent plus de temps à la collecte des informations nécessaires qu’à l’analyse et au suivi des données des clients. 1/3 des personnes interrogées estiment que cela pose vraiment un problème.

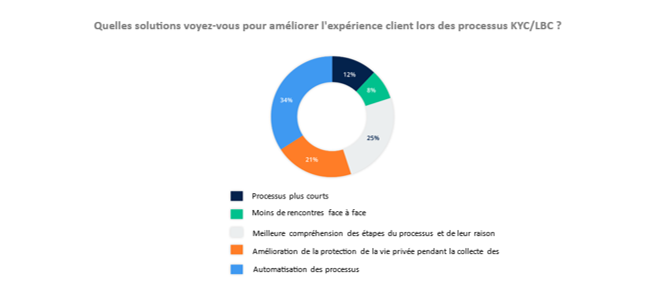

Quelles sont les solutions envisagées pour améliorer l’expérience client ?

Pour relever ces défis et améliorer l’expérience client, la numérisation des processus s’avère la meilleure solution pour 34 % des participants. Ils voient en elle le moyen le plus efficace de réduire la charge KYC pour les clients.

Une plus grande clarté sur les étapes du processus et des pratiques solides en matière de protection des données sont essentielles pour 25 % et 21 % respectivement des participants.

Enfin, raccourcir le processus (12 %) et maximaliser la possibilité de procéder à distance (8 %) sont également des priorités pour améliorer l’expérience client.

Les principaux domaines d’investissement

À la question de savoir quels sont leurs principaux domaines d’investissement LBC pour les deux prochaines années, la majorité des participants (42 %) a répondu que le recrutement de professionnels supplémentaires était la première priorité, suivie d’une formation accrue du personnel existant.

La mise en place d’outils numériques permettant d’optimiser les processus KYC et d’améliorer les systèmes de traitement des données est également essentielle.

Enfin, 1 participant sur 4 a l’intention d’investir dans l’amélioration de sa flexibilité numérique, c’est-à-dire la facilité et la rapidité avec lesquelles une organisation peut adapter ses processus et intégrer de nouvelles technologies.

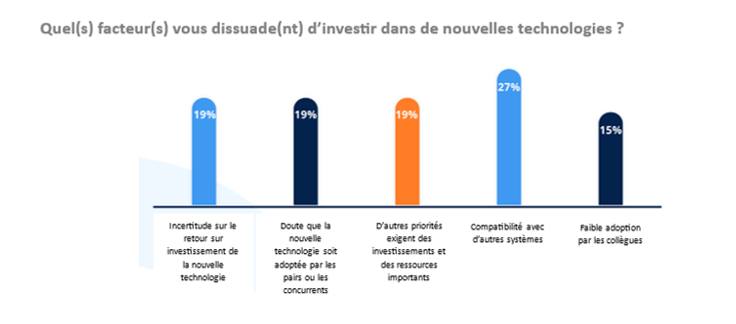

Quelles sont les entraves à la numérisation ?

Bien que 27 % des participants considèrent l’innovation commerciale comme l’un des principaux objectifs pour les 12 à 24 mois à venir, les organisations sont généralement confrontées à une série de problèmes lors du lancement d’initiatives technologiques.

Les obstacles les plus fréquents à la progression de l’investissement numérique sont l’interopérabilité avec les technologies et processus existants (27 %) et le sous-investissement ou la sous-hiérarchisation dans l’obtention des budgets (19 %).

Une entreprise sur 5 n’a pas confiance dans les logiciels disponibles ou doute qu’il y ait suffisamment de retour sur investissement. 15 % craignent également une adoption limitée par leurs collègues.

Il est également frappant de constater qu’un quart des participants admettent qu’ils préfèrent attendre la réaction d’autres professionnels et entreprises de leur secteur aux changements et aux nouveaux besoins en matière de compliance avant de prendre une décision.

Pourtant, la majorité des experts (42 %) qui ont participé à l’enquête chercheraient une solution numérique capable de gérer le moindre détail pour se conformer aux nouvelles exigences légales.

Concernant les principaux éléments auxquels ils sont attentifs lors du choix de la meilleure solution pour leur entreprise, le prix et le retour sur investissement sont les facteurs les plus importants (31 %).

Une personne interrogée sur 4 estime que la compatibilité avec les logiciels existants et les possibilités d’intégration sont déterminantes.

Les possibilités d’adaptation, le degré de cybersécurité, la confidentialité des données et la facilité d’utilisation sont également mentionnés comme éléments essentiels pour assurer une transition réussie dans le cadre de l’externalisation d’activités critiques telles que KYC et LBC.

Considération finale

Alors que de plus en plus d’informations personnelles sont partagées en ligne et que les criminels sont en mesure de s’adapter rapidement aux nouveaux développements, les mesures de lutte contre le blanchiment d’argent et la cybersécurité sont susceptibles de rester en tête des préoccupations des décideurs politiques et des régulateurs dans les années à venir.

Compte tenu de l’évolution constante du paysage, du rythme des changements législatifs et de l’augmentation des attentes des clients, les entreprises modernes doivent être bien équipées pour réagir aux nouveautés juridiques et faire en sorte de s’y conformer rapidement.

Pour la plupart des participants, des points importants sont le renforcement et la formation continue du personnel chargé de la compliance afin de lui permettre de réagir de manière adéquate à l’évolution de la réglementation.

D’une manière plus générale, ils jugent important d’améliorer la gestion des processus de conformité avec la législation LBC.

Dans ce contexte, la plupart des organisations participantes soulignent également l’importance d’introduire de nouvelles technologies pour l’automatisation et l’optimisation des processus KYC.

Vous souhaitez en savoir plus ? Consultez ici l’étude complète.

À propos de Penneo

Penneo est une société danoise cotée au Nasdaq First North Growth Market Denmark et leader du marché au Danemark, en Suède, en Norvège et en Finlande. Elle a été fondée en 2014 à Copenhague par six entrepreneurs dans le but de réduire les formalités administratives liées à la signature de documents. Au départ, l’idée était de remplacer le stylo et le papier par un nouveau stylo numérique, le « Pen-neo ». Aujourd’hui, l’entreprise propose un écosystème de solutions RegTech pour l’automatisation des flux opérationnels liés à l’intégration des clients (Penneo KYC) et à la signature et la gestion sécurisées des documents (Penneo Sign). Penneo offre aux entreprises un outil efficace et peu coûteux pour satisfaire aux exigences légales.