Le conflit au Moyen-Orient menace de déstabiliser

davantage l’économie et les marchés financiers.

Nous restons donc neutres vis-à-vis des actions

et surpondérons les obligations.

Christopher Dembik, Senior Investment Advisor Pictet Asset Management.

Allocation d’actifs : vulnérabilités géopolitiques

Alors que les marchés commençaient à intégrer la guerre entre l’Ukraine et la Russie, les mauvaises nouvelles récentes en provenance du Moyen-Orient suite aux attaques terroristes du Hamas rappellent aux investisseurs à quelle vitesse une crise géopolitique peut exploser. Les tensions actuelles surviennent alors que les économies semblent vulnérables.

Selon nous, les États-Unis sont au bord d’un ralentissement significatif, les hausses de taux imposées par la Réserve fédérale américaine l’année dernière commençant à se répercuter sur les consommateurs. En outre, même si l’économie chinoise semble voir le bout du tunnel, le sentiment reste morose. En Europe, la trajectoire économique n’est pas réjouissante. Par conséquent, nous restons neutres vis-à-vis des actions. Les valorisations des actions sont peut-être plus attrayantes après le récent recul du marché et les bénéfices des entreprises semblent tenir pour l’instant, mais la faiblesse de la croissance économique ne donne aucune raison d’acheter.

Notre position défensive est renforcée par notre surpondération des obligations.

Les marchés obligataires ont connu des bouleversements importants cette année et la perspective d’une hausse de l’offre d’obligations d’État est une préoccupation croissante, compte tenu des déficits publics importants, en particulier aux États-Unis. Pourtant, comme les obligations présentent leurs rendements les plus attrayants depuis de nombreuses années – ils atteignent 5% pour les bons du Trésor américain à 10 ans avec des rendements réels franchissant des records vieux de plusieurs décennies – et comme la croissance et l’inflation vont probablement ralentir, nous continuons de surpondérer les obligations.

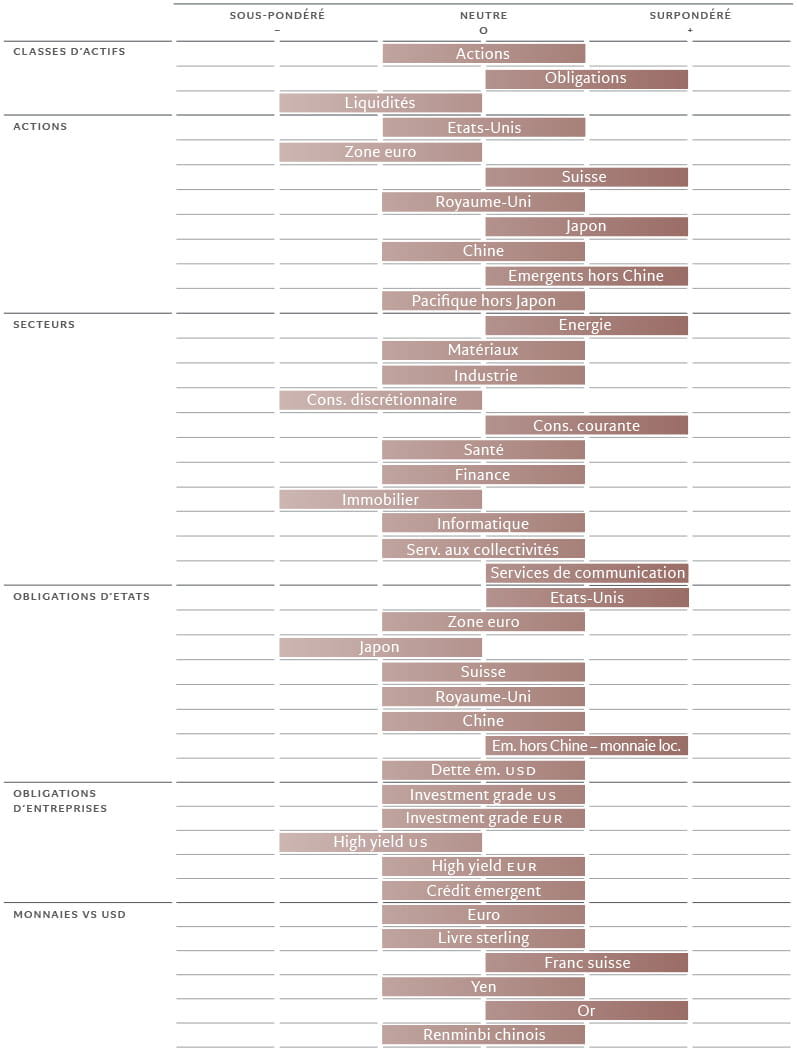

Fig 1. Grille d’allocation d’actifs mensuelle

Novembre 2023

Source: Pictet Asset Management

Nos indicateurs du cycle conjoncturel montrent qu’alors que les économies des marchés émergents tiennent bon, les marchés développés ralentissent. Parmi ces derniers, la zone euro présente de meilleures perspectives que les États-Unis, même si les deux régions enregistrent une croissance inférieure à son potentiel. À court terme, la persistance de l’inflation reste préoccupante, les pressions sur les prix à la consommation augmentant. De plus, si le conflit entre le Hamas et Israël venait à s’étendre au reste de la région, les prix du pétrole s’en ressentiraient. Cela dit, dans l’ensemble, nous pensons que les forces désinflationnistes seront particulièrement présentes, poussées par une croissance modérée et par un apaisement des pressions sur les chaînes d’approvisionnement.

Nous estimons que l’économie américaine ralentira bien en dessous de son potentiel et du taux d’expansion de 1,9% affiché cette année. La principale raison à cela est une consommation qui sera, selon nous, en berne, car les ménages américains puisent dans l’excédent d’épargne qu’ils ont accumulé pendant la Covid. La zone euro broie elle aussi du noir, les pays dépendants de l’industrie manufacturière enregistrant des résultats particulièrement maussades. La lente reprise en Chine devrait cependant améliorer les choses.

Le Japon reste le bon élève au sein des pays développés. Nous considérons qu’il constitue la seule grande économie développée dont la croissance va dépasser son potentiel en 2024. Les dépenses de consommation sont solides, tandis que les réformes de gouvernance adoptées par le monde des entreprises dans son ensemble contribuent à attirer des capitaux étrangers.

Les conditions de liquidité continuent de diverger à travers le monde : les États-Unis et l’Europe sont en phase de resserrement tandis que le Japon évolue (pour l’instant) dans le sens contraire; la Chine continue quant à elle d’offrir de modestes stimuli.

Aux États-Unis, la hausse des taux réels freine l’octroi de crédits. L’accélération du resserrement quantitatif de la Fed et l’augmentation des émissions de titres d’État américains pour couvrir l’important déficit budgétaire du pays limitent également les flux de crédit. Aux États-Unis, les émissions nettes d’obligations devraient atteindre entre 300 à 500 milliards de dollars par trimestre pour le trimestre en cours et ceux à venir, contre moins de 200 milliards de dollars au cours du trimestre écoulé. Le coût du service de la dette renforce davantage la pression haussière.

La Chine étant toute proche de la déflation, les autorités de Pékin pourraient être tentées d’adopter une position monétaire plus agressive. En revanche, au Japon, certains signaux annoncent un resserrement imminent, malgré un calendrier encore à confirmer.

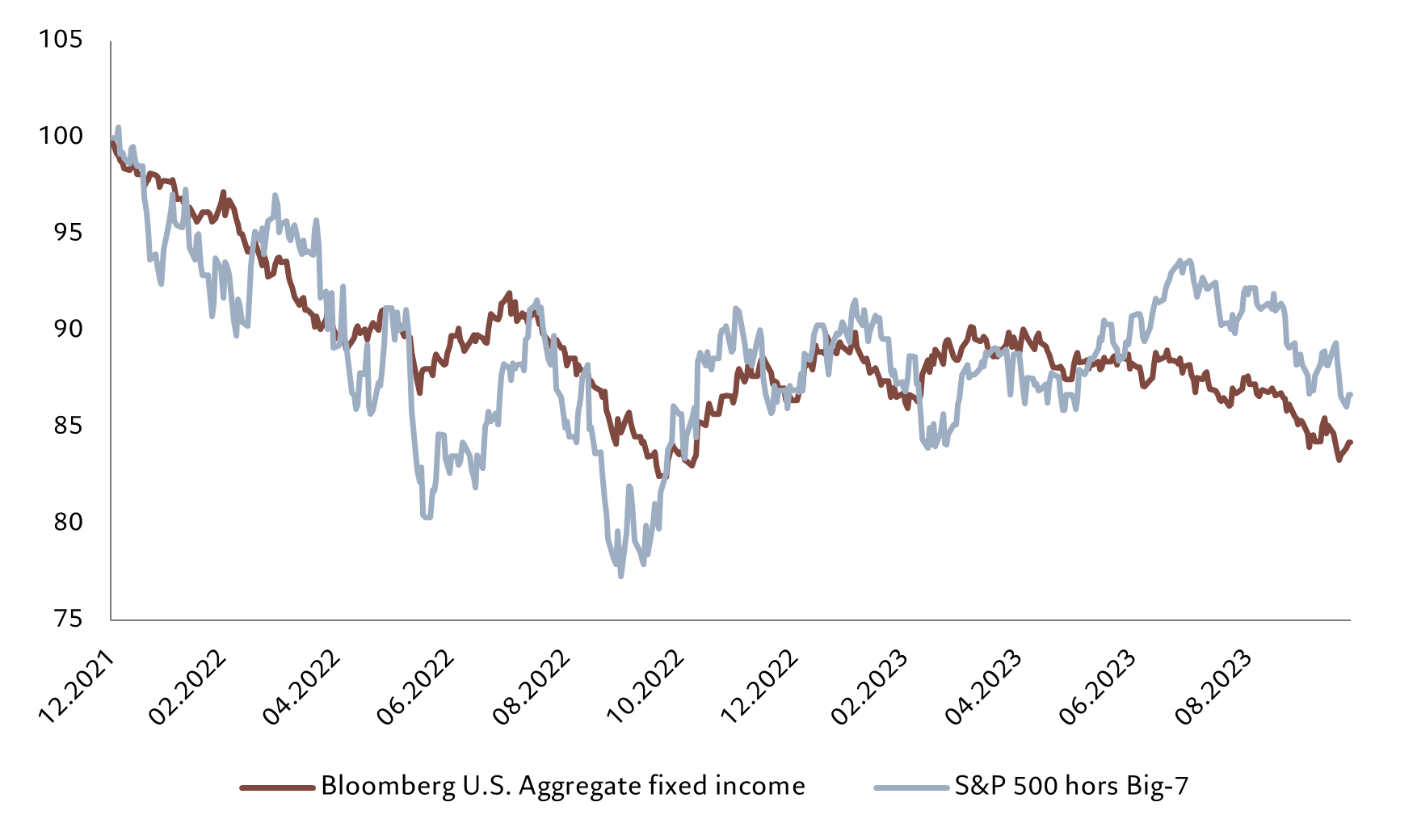

Fig. 2 – Pas si fringantes

Performance des actions américaines hors big 7 par rapport au cumul des obligations américaines

*7 premières entreprises par capitalisation de marché actuelle: AAPL, MSFT, AMZN, GOOG, NVDA, META, TSLA.

Source: Refinitiv, MSCI, IBES, Pictet Asset Management. Données couvrant la période allant du 31.12.2021 au 25.10.2023.

Nos indicateurs de valorisation favorisent clairement les obligations par rapport aux actions, notamment en raison d’un récent rebond des rendements. Les multiples cours-bénéfice (C/B) des actions américaines restent supérieurs à l’estimation de notre modèle. Le ratio cours/bénéfice (C/B) à 12 mois du marché est supérieur de 12% à notre prévision de juste valeur séculaire, qui s’élève à 16x. Les actions technologiques des «Sept Magnifiques», qui avaient dominé la performance du marché d’actions, ont quelque peu fléchi, mais affichent toujours un C/B à terme solide avec 28x, soit une prime de 80% par rapport au reste du marché. Le reste du marché a tout de même surveillé l’évolution des rendements obligataires (voir Fig. 2).

Par rapport aux obligations, les actions sont très chères aux États-Unis. Pour la première fois depuis 2001, le rendement des bénéfices sur 12 mois des actions est inférieur au taux des fonds fédéraux et l’écart entre le rendement des bénéfices et le rendement obligataire réel est inférieur à 2%. Cela ne s’est produit qu’à quatre reprises ces 50 dernières années.

Nos indicateurs techniques montrent une tendance à l’affaiblissement pour les actions, qui sont freinées par une dynamique en recul au Japon et par une dégradation dans la zone euro. La saisonnalité sera toutefois encore favorable au marché le mois prochain. La tendance s’est également détériorée pour les obligations. Le sentiment reste faible, ce qui suggère des conditions de survente pour les actions de la zone euro et de Chine. Parmi les obligations, le crédit à haut rendement et les obligations en devise forte des marchés émergents semblent également en survente.

Secteurs et régions des actions : à la poursuite des titres de qualité et défensifs

La montée des tensions au Moyen-Orient et la guerre qui fait rage en Ukraine ont augmenté l’incertitude chez des investisseurs qui craignent déjà des taux d’intérêt élevés pour longtemps. Dans de telles périodes, il est préférable pour les investisseurs de détenir des sociétés qui présentent une rentabilité élevée, une bonne visibilité des bénéfices et un faible endettement. On parle généralement d’actions de qualité1.

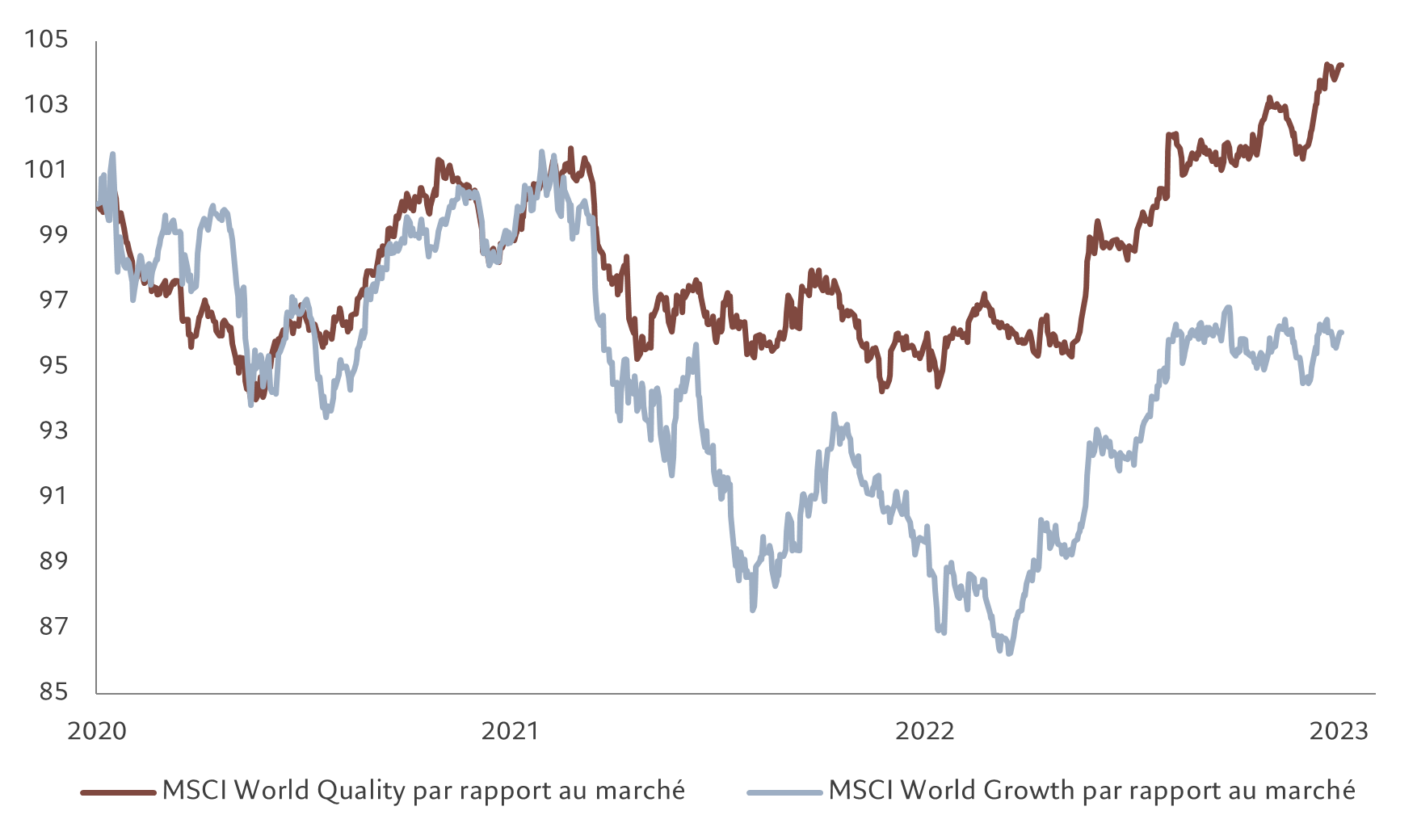

Ces dernières années, ces titres ont surperformé leurs homologues de croissance, c’est-à-dire les actions sensibles aux fluctuations du cycle conjoncturel (voir Fig. 3).

Les actions suisses devraient donc occuper une place de choix dans les mois à venir, car le pays affiche la plus grande proportion de titres défensifs – en grande partie des titres de qualité – parmi les grandes économies, avec 60% de la capitalisation de marché de l’indice de référence suisse. Il s’agit principalement d’entreprises des secteurs pharmaceutique et des biens de consommation de base. Nous continuons de surpondérer les actions du pays, dont les valorisations restent raisonnables.

Nous maintenons également une surpondération des actions japonaises. De nombreuses entreprises japonaises bénéficient d’une forte dynamique des bénéfices et nous prévoyons que ce marché enregistrera un peu plus de 10% de croissance des bénéfices cette année, le niveau le plus élevé de toutes les économies développées, faisant jeu égal avec le rythme de croissance que nous prévoyons pour les marchés émergents. Par ailleurs, les nouvelles mesures visant à améliorer la gouvernance des entreprises au Japon nous enthousiasment.

Notre argumentaire d’investissement en faveur des actions japonaises semble encore plus fort si l’on se fie aux facteurs techniques. Le positionnement des investisseurs sur les marchés boursiers japonais n’est pas encore trop marqué: Les fonds dédiés au Japon n’ont attiré que 9 milliards de dollars de flux entrants ces 13 dernières semaines.

Fig. 3 – La qualité privilégiée

Performance relative des indices MSCI World Quality et MSCI World Growth

Source: Refinitiv, Pictet Asset Management. Données couvrant la période allant du 23.10.2020 au 25.10.2023.

Nous maintenons notre surpondération des économies émergentes, en dehors de la Chine, car les pays émergents présentent de meilleures perspectives de croissance que leurs homologues développés.

Nous sommes moins positifs au sujet des actions de la zone euro. Les perspectives de croissance de la région restent faibles et la banque centrale devrait conserver un ton agressif compte tenu de la pression haussière exercée sur les prix par des salaires en forte croissance. Parallèlement, les marges bénéficiaires des entreprises européennes semblent vulnérables.

En ce qui concerne les secteurs, nous surpondérons l’énergie, une décision défensive prise à la lumière des tensions géopolitiques accrues.

Nous renforçons davantage notre positionnement défensif avec une sous-pondération des biens de consommation discrétionnaire et une surpondération des biens de consommation de base.

Nous voyons des preuves tangibles que les consommateurs, en particulier aux États-Unis, dépensent l’excédent d’épargne accumulé pendant la pandémie à un rythme plus rapide que nous le pensions auparavant, ce qui annonce un futur ralentissement des dépenses des ménages. Aux États-Unis, par exemple, l’excédent d’épargne cumulé s’est réduit de deux tiers par rapport au pic d’environ 1 800 milliards de dollars atteint en août 2021. À ce rythme, les consommateurs auront dépensé l’intégralité de ce matelas d’ici à la mi-2024.

Nous maintenons des positions surpondérées dans les services de communication. Le secteur offre une exposition à des sociétés aux bilans solides et se négociant à des valorisations raisonnables. En revanche, nous restons neutres vis-à-vis de la technologie. Les bénéfices des grandes entreprises technologiques ont été plus que décevants. Même si le secteur peut compter sur le soutien de fortes tendances séculaires, telles que l’utilisation croissante de l’intelligence artificielle, les possibilités de bonnes surprises sont très limitées.

[1] Le MSCI définit les actions de qualité comme celles de sociétés présentant une rentabilité des capitaux propres historiquement élevée, une croissance des bénéfices stable d’une année sur l’autre et un faible endettement financier.

Obligations et devises: les bons du Trésor américain

La correction subie par les obligations d’État américaines est allée trop loin. Les rendements à dix ans des bons du Trésor américain ont atteint leur plus haut niveau en 16 ans, dépassant les 5%, soit environ 100 points de base de plus que notre estimation de leur juste valeur qui s’élève à environ 4%.

Alors que la plus grande économie mondiale semble sur le point de ralentir et que les risques géopolitiques s’intensifient, des rendements de cette ampleur semblent très attrayants pour tout investisseur à la recherche de leviers de protection. Dans notre modèle, les obligations d’État américaines sont classées comme bon marché pour la première fois depuis juin 2021. C’est pourquoi nous maintenons notre surpondération des bons du Trésor américain.

Nous continuons également à surpondérer les obligations des marchés émergents en devise locale. La classe d’actifs a déjà bénéficié des baisses de taux d’intérêt appliquées par les banques centrales des pays en développement. Pourtant, la perspective d’une appréciation des monnaies émergentes signifie que ces obligations pourraient gagner encore plus, notamment parce que les économies émergentes pourraient prochainement surperformer leurs homologues développées.

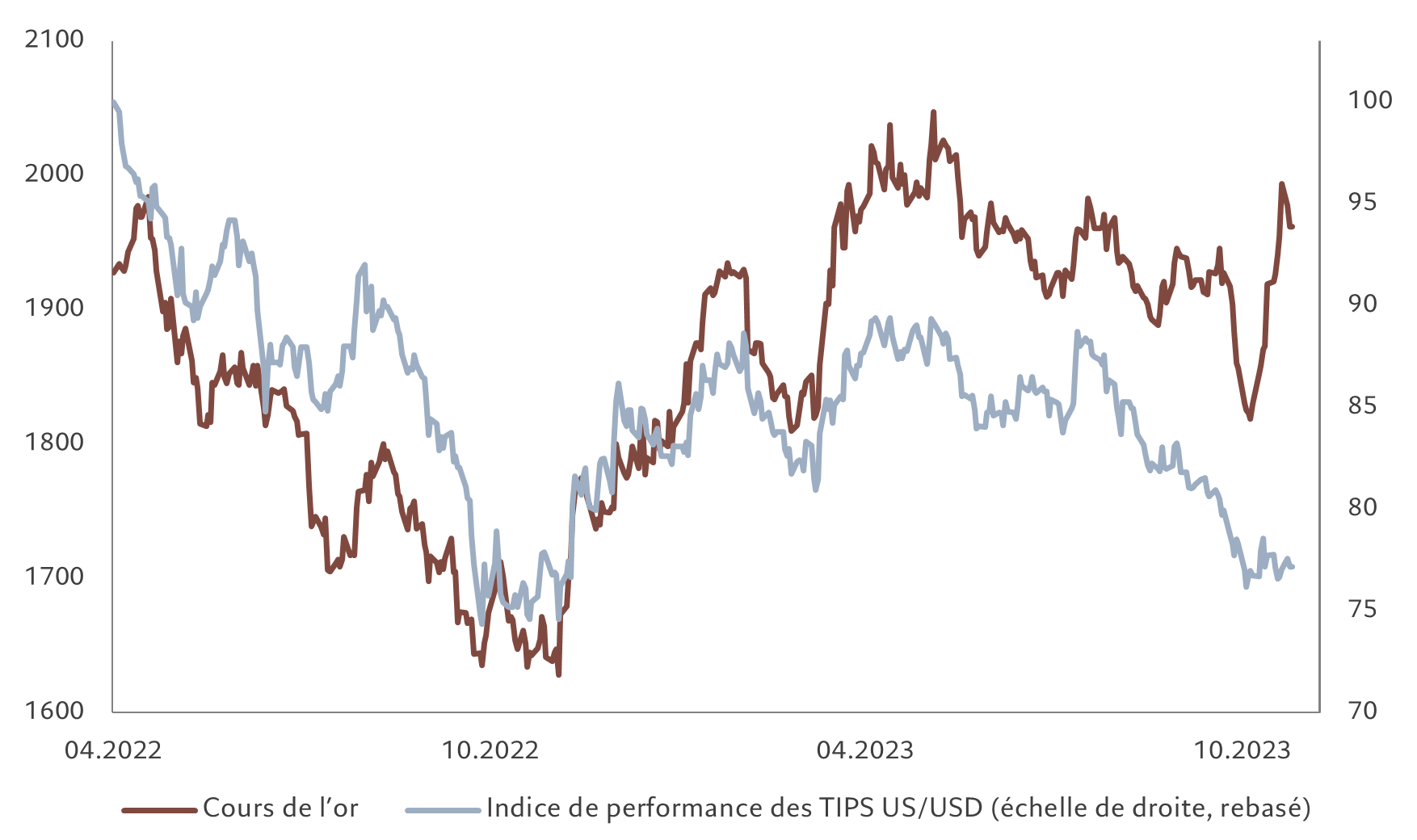

Fig. 4 – L’or brille

Cours de l’or contre les taux réels américains et le dollar

Source: Refinitiv, Pictet Asset Management. Données couvrant la période allant du 01.04.2022 au 25.10.2023.

En revanche, nous maintenons notre sous-pondération des obligations d’État japonaises. L’inflation s’inscrit toujours sur une pente ascendante dans la troisième économie mondiale, où la croissance est également solide. La Banque du Japon ne devrait donc pas avoir d’autre choix que de relever les taux d’intérêt dans les mois à venir pour mettre fin à une politique monétaire accommodante qui est de plus en plus insoutenable.

Dans le crédit, nous sous-pondérons les obligations à haut rendement des États-Unis. Les taux de défaut vont probablement grimper par rapport aux faibles niveaux actuels, dans le sillage d’un durcissement des normes d’accès au crédit.

L’or devrait profiter de la baisse des taux réels américains et, selon nous, de la faiblesse du dollar au cours de l’année à venir. Même si la résilience qu’il a jusqu’à présent affichée et la forte hausse qu’il a connue en raison du conflit Israël-Hamas ont rendu la valorisation difficile (voir Fig. 4), nous restons surpondérés.

Malgré la bonne tenue du dollar, soutenu par son avantage de rendement par rapport aux devises des marchés développés, une baisse soutenue s’annonce pour le billet vert, causée parce ce que nous considérons comme une dégradation des fondamentaux de l’économie américaine. Selon nous, la croissance du PIB américain sera inférieure à celle de la plupart de ses homologues en 2024.

Par ailleurs, nous surpondérons le franc suisse, monnaie refuge qui bénéficie d’une dynamique d’inflation intérieure favorable.

Vue d’ensemble des marchés mondiaux : octobre rouge

Le mois d’octobre a été difficile pour les marchés mondiaux, la plupart des classes d’actifs terminant dans le rouge.

L’augmentation des tensions géopolitiques, en particulier au Moyen-Orient, la volatilité accrue des marchés et les actualités mitigées sur le front des résultats sont autant de facteurs qui ont douché les investisseurs. Les actions ont perdu 2,7%, au total, en devise locale. La faiblesse était généralisée : elle s’est étendue à travers toutes les grandes régions et a aussi bien touché les marchés développés que les marchés émergents.

Bien que les résultats du troisième trimestre publiés par les sociétés du S&P 500 et du STOXX 600 aient jusqu’à présent dépassé les attentes, la croissance du chiffre d’affaires est restée modérée et les orientations pour l’avenir n’ont été que très peu modifiées.

Une baisse de 8% des cours du pétrole a entraîné une chute des valeurs énergétiques. Parallèlement, les inquiétudes concernant la croissance économique ont pesé sur des secteurs cycliques tels que l’industrie, les biens de consommation discrétionnaire et les matériaux. Même l’informatique, qui a signé la meilleure performance cette année, a terminé le mois dans le rouge, avec cependant un recul relativement modeste de 0,8%. Les services aux collectivités ont été le seul secteur à afficher une légère performance positive.

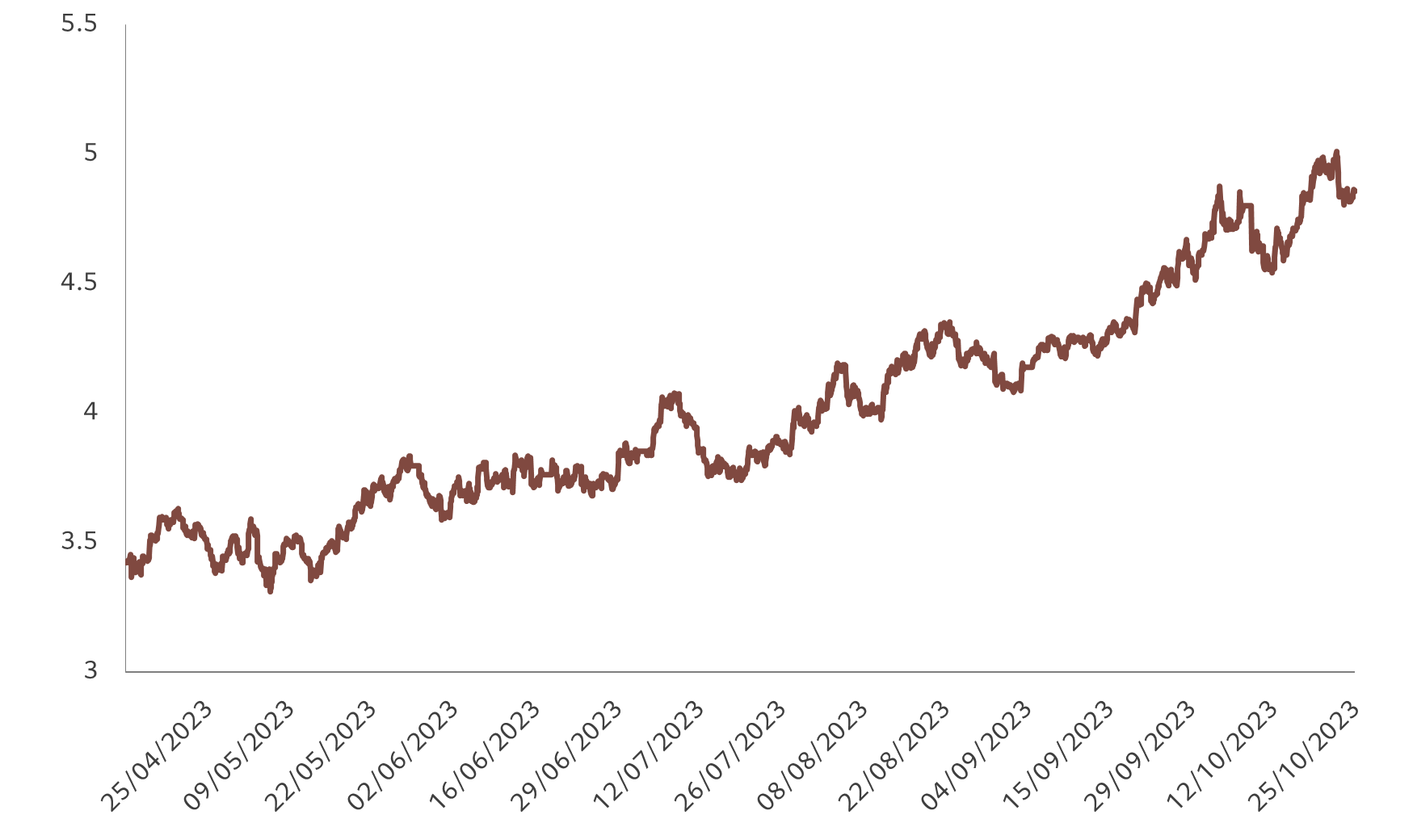

Fig. 5 – Toujours plus haut et plus loin

Rendements des bons du Trésor américain à 10 ans

Source: Bloomberg, Pictet Asset Management. Données couvrant la période du 12.04.2023 au 25.10.2023.

Les obligations mondiales ont reculé, s’inscrivant en baisse de 0,9% sur le mois. Les pertes ont été particulièrement notables pour les bons du Trésor américain, puisque les rendements des bons du Trésor à 10 ans ont franchi la barre des 5% pour la première fois en 16 ans (voir Fig. 5). La correction a été déclenchée par plusieurs données économiques résilientes (qui ont réduit la probabilité de baisses de taux dans un avenir proche) et par les émissions élevées prévues par le Trésor en vue de financer un déficit budgétaire croissant.

Le dollar a perdu son élan haussier en octobre, mais il est resté soutenu par un avantage de rendement croissant par rapport à ses homologues des marchés développés.

L’augmentation de l’aversion au risque s’est avérée bénéfique pour une valeur refuge tel que l’or, qui a bondi de 7,5% sur le mois.