Gregor MA Hirt, Global CIO Multi Asset bij Allianz Global Investors.

Wat is er gebeurd?

De Franse president Emmanuel Macron heeft de Nationale Assemblee ontbonden en vervroegde parlementsverkiezingen uitgeschreven na het succes van extreemrechtse partijen in de Europese verkiezingen van juni.

De eerste verkiezingsronde vindt plaats op 30 juni, gevolgd door een laatste ronde een week later. Volgens de peilingen zal de regerende partij – de Renaissance van president Macron – de macht verliezen, hoewel de uiteindelijke uitslag van de verkiezingen onzeker is.

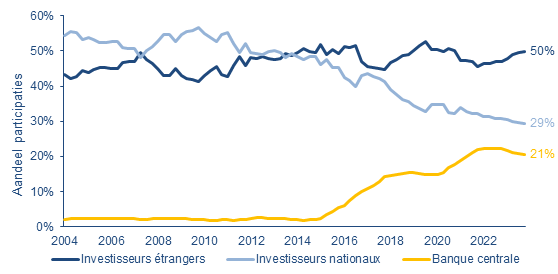

De financiële markten reageerden bezorgd op de mogelijkheid dat het Rassemblement National (RN), de extreemrechtse partij onder leiding van Marine Le Pen, een regering zou vormen. De euro daalde twee dagen op rij ten opzichte van de dollar en de CAC 40 verloor meer dan 6% in de dagen na de aankondiging van de verkiezingen. Als gevolg van deze onrust bereikte de spread tussen de Franse en Duitse rente op 10-jarige staatsobligaties – een barometer van de risicopremie op Franse staatsobligaties – het hoogste punt sinds februari 2017. Een hoog aandeel buitenlandse activa (zie figuur 1) maakt Franse staatsobligaties kwetsbaar, en een verdere stijging van de spreads kan bredere gevolgen hebben voor de euro.

Afbeelding 1: Frankrijk heeft een hoog percentage buitenlandse investeerders in zijn staatsschuld (% van totaal)

Bron: Allianz Global Investors Global Economics & Strategy, IMF (gegevens tot Q4 2023)

De context

Nog voor deze aankondiging had het ratingbureau Standard & Poor’s de rating van Frankrijk verlaagd van AA naar AA-, uit angst dat hoger dan verwachte tekorten zouden leiden tot een toename van de schuld.

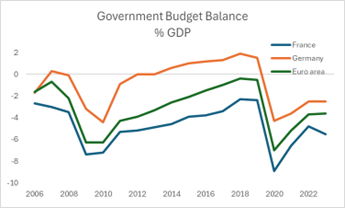

De Franse economie zit al een tijdje in het slop en de overheidsfinanciën staan onder druk. Het begrotingstekort van Frankrijk is altijd hoger geweest dan het gemiddelde van de eurozone, en zelfs hoger dan dat van Duitsland (zie tabel 2). In tegenstelling tot andere landen van de eurozone heeft Frankrijk tijdens de Europese staatsschuldencrisis van 2009-10 geen grote hervormingen doorgevoerd in zijn economie, met name op de arbeidsmarkt. In deze context is het vooruitzicht van een populistische regering die de overheidsuitgaven verder wil verhogen, giftig voor de markten.

Afbeelding 2: Het begrotingstekort van Frankrijk is hoger dan het gemiddelde van de eurozone

Bron: Allianz Global Investors Global Economics & Strategy, IMF (gegevens tot Q4 2023)

De tweede uitdaging is dat Frankrijk de afgelopen tien jaar is achtergebleven bij andere landen wat groei betreft. Volgens projecties van het IMF zal het bbp per hoofd van de bevolking de komende vijf jaar waarschijnlijk zelfs lager zijn dan in de VS en Duitsland. Dit verklaart voor een deel de drift waarop de partij van mevrouw Le Pen zich met succes baseerde bij de Europese verkiezingen.

Wat gaat er gebeuren?

In dit stadium zien we drie mogelijke verkiezingsuitslagen:

- De RN wint een absolute meerderheid van zetels in de Assemblee (onwaarschijnlijk).

- De RN behaalt een relatieve meerderheid (zeer waarschijnlijk).

- De linkse alliantie wint een relatieve meerderheid (het minst waarschijnlijk).

In de eerste twee gevallen zou president Macron onder zware druk staan om een premier van de RN te benoemen, hoewel RN-leider Jordan Bardella heeft gezegd dat hij de rol niet zou accepteren zonder een absolute meerderheid.

Het economische beleid van de RN evolueert. Schattingen op basis van het programma van mevrouw Le Pen voor haar kandidatuur voor de presidentsverkiezingen van 2022 schatten de kosten van het beleid van de partij op €101 miljard.

De korte ambtstermijn van Liz Truss als premier van het Verenigd Koninkrijk herinnerde ons eraan dat regeringen de schuldenmarkten op eigen risico negeren. Zijn pakket van ongefinancierde belastingverlagingen heeft tot economische turbulentie geleid. Ook in Frankrijk bestaat het risico van een “Liz Truss-moment”, waarbij de markten negatief reageren op een nieuwe regering met hoge uitgaven – hoewel het Britse precedent zijn voordelen kan hebben: de winnende partij zou ervan kunnen leren en voorzichtigheid aan de dag leggen.

De RN plant nu zelfs hervormingen in twee fasen om de markten gerust te stellen op een moment dat Frankrijk al gebukt gaat onder een hoge staatsschuld. Bepaalde belangrijke beleidsmaatregelen – zoals de toezegging om de pensioenleeftijd voor bepaalde werknemers te verlagen tot 60 jaar en de voorgestelde btw-verlaging van 7 miljard euro op alledaagse consumptiegoederen – kunnen worden uitgesteld. Het zou in het belang van de RN kunnen zijn om gezien te worden als een gematigde en verantwoordelijke partij om haar kansen in de presidentsverkiezingen van 2027 te vergroten.

De markten vinden het beleid van de linkse alliantie ongetwijfeld nog verontrustender. Deze omvatten de herinvoering van vermogensbelasting, een verhoging van de inkomstenbelasting voor de hoogste inkomens en een bevriezing van de prijzen van basisvoedingsmiddelen en energie.

Een ander zorgwekkend aspect is dat Frankrijk een parlement, zelfs een minderheidsparlement, toestaat om een wetsvoorstel zonder stemming aan te nemen op grond van artikel 49.3 van de grondwet.

Tegen deze achtergrond is het risico voor Frankrijk dat de spread op zijn schuld verder zal toenemen, waarbij sommige Franse obligaties nu al meer opbrengen dan Portugees papier met een lagere rating. De hiërarchie van de Europese markten voor staatsobligaties wordt gereorganiseerd, waarbij beleggers goed kijken naar de onderliggende fundamentals. In het slechtste geval staat Frankrijk er nog steeds slecht voor en heeft het moeite om buitenlands kapitaal aan te trekken. Goldman Sachs heeft gewaarschuwd dat de staatsschuld van het land kan oplopen tot 120% van het BBP als de RN de verkiezingen wint.

Wij denken dat grote institutionele beleggers zich waarschijnlijk terughoudend zullen opstellen ten opzichte van Frans schuldpapier naarmate de lokale rentevoeten aantrekkelijker worden. Dit kan verreikende gevolgen hebben op wereldschaal.

Het goede nieuws: de fundamenten van Franse bedrijven zijn gezond

Bovendien zijn de fundamentals van Franse bedrijven goed. Sinds het begin van het jaar is de toegang tot financiering gemakkelijker, maar de onzekerheid die is ontstaan door de vervroegde parlementsverkiezingen heeft ertoe geleid dat een Franse risicopremie wordt doorberekend aan bedrijven. De stroom primaire emissies droogde op in de week na de aankondiging van president Macron, toen de stijging van de Franse spread de financieringskosten voor bedrijven begon te beïnvloeden.

In aandelen verloor de markt in één week wat het sinds het begin van het jaar had gewonnen. Sommige aandelen (bijv. technologiebedrijven en multinationals) blijven relatief geïsoleerd van marktbewegingen vanwege de omvang van hun wereldwijde activiteiten. In feite is slechts 19% van de Franse CAC 40-index afhankelijk van de Franse economie. Dit deel omvat over het algemeen kleinere bedrijven waarvan de schuld op nationaal niveau wordt aangehouden. Ze zullen duurder zijn om te financieren, wat hun val op de aandelenmarkt verklaart. Ook de bankensector is getroffen, ondanks zijn gezonde fundamentals.

Kortom, beleggers moeten rekening houden met een hogere risicopremie en een grotere marktvolatiliteit in Frankrijk, die zich zou kunnen uitbreiden naar de eurozone als geheel als de problemen in Frankrijk verergeren.

In de komende weken en maanden zal de politieke cyclus de nieuwskoppen en de gedachten van de marktspelers domineren. De politieke programma’s van de belangrijkste kandidaten zullen nauwlettend in de gaten worden gehouden en de meest extravagante campagnebeloften – vooral die met een grote impact op het Franse begrotingstekort – kunnen leiden tot pieken in de volatiliteit en spreads.

De omvang en timing van deze volatiliteit zijn in dit stadium moeilijk te voorspellen. Maar zodra er meer duidelijkheid is over de politieke situatie, kunnen er ook kansen ontstaan om Franse portefeuilles te versterken, gezien de kracht van de onderliggende fundamentals in veel gevallen. Dit zou met name het geval moeten zijn na de verkiezingen van 7 juli, waarbij mogelijk aantrekkelijke instapmomenten ontstaan naarmate de samenstelling van de regering en haar beleid duidelijker worden.

Hoe beïnvloedt de situatie onze voorkeuren voor activaklassen?

- Wij blijven de voorkeur geven aan de US-dollar – Elke herinnering aan de Europese staatsschuldencrisis is een wake-up call voor veel internationale beleggers. Hoewel de cijfers uit de eurozone recentelijk opwaarts verrasten – vergeleken met zwakkere resultaten uit de VS – handhaven we dus onze overweging van de dollar ten opzichte van de euro als veilige haven, profiterend van een positief renteverschil.

- Aandelen: kijk over het Kanaal – Wat de aandelenmarkten betreft, zien we meer potentieel in het VK. Het land is ondergewaardeerd, en de komende verkiezingen zullen waarschijnlijk een ‘non-event’ zijn in vergelijking met de onrust elders in Europa. Maar zelfs als een grote escalatie in Frankrijk overslaat naar andere landen in de eurozone, zijn wij niet onderwogen in de regio.

- Overweeg banken vanwege de rente – Wij blijven de Europese bankensector waarderen op basis van een constructieve kijk op de economie van de eurozone, aantrekkelijke waarderingen en een sterk winstpotentieel. Banken bevinden zich in een ideale positie omdat ze profiteren van rentetarieven tussen 2% en 4%. Er kan de komende weken meer volatiliteit zijn, maar op de langere termijn blijven we vertrouwen houden in de vooruitzichten van de sector.

- Zullen de spreads verruimen? – Aan de obligatiekant rechtvaardigt de verbreding van de 10-jaars BTP-Bund spread naar ongeveer 150 basispunten, als gevolg van de verbreding van de OAT-Bund spread, volgens ons nog geen grote overweging. Wij zien een spread van 200 basispunten als een potentieel aantrekkelijk niveau om langetermijnposities op te bouwen. Over het algemeen handhaven we onze long positie in 10-jaars Amerikaanse Treasuries in onze multi-asset portefeuilles.

- Goud voor diversificatie?– Goud is een voor de hand liggende optie in tijden van politieke en geopolitieke spanningen. De recente koersdaling kan een instapmogelijkheid bieden in een beleggingscategorie met een aanzienlijk diversificatiepotentieel in een multi-assetomgeving die momenteel weinig diversificatie biedt.

Onzekerheid trekt de dollar naar beneden