Bruno Cavalier, Chef économiste ODDO BHF Asset Management.

POINTS CLÉS :

- Pendant plus de deux ans, la politique monétaire avait été durcie un peu partout dans le monde.

- Les progrès dans la désinflation à partir de 2023 ont permis d’amorcer une marche arrière.

- Les taux directeurs ont été réduits l’an dernier presque partout, sauf au Japon.

- À l’orée de 2025, la Fed est repassée en pause, attendant d’y voir plus clair dans le jeu de Trump.

- À l’opposé, la BCE est disposée à poursuivre la baisse de ses taux pour aider l’économie.

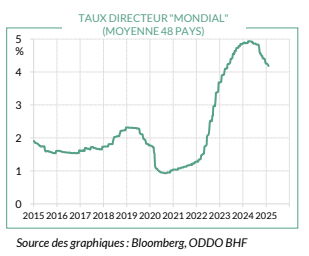

La réouverture de l’économie mondiale après les confinements de 2020 a causé une poussée d’inflation à laquelle presque toutes les banques centrales ont répondu en relevant leurs taux d’intérêt. Certains pays émergents ont réagi dès 2021, notamment en Amérique latine et en Europe de l’Est, les Etats-Unis et l’Europe de l’Ouest ont suivi en 2022. Deux exceptions notables sont à signaler en Chine et au Japon. Au total, le taux directeur « mondial », calculé comme une moyenne pondérée des taux dans chaque pays, a bondi de près de 250 pdb en 2022 et de plus de 125 pdb en 2023 (graphique).

Puis, quand les tensions inflationnistes se sont vraiment dégonflées, presque toutes les banques centrales ont pivoté dans l’autre sens. L’an dernier, la Fed et la BCE ont baissé leur taux directeur de 100 pdb. En moyenne dans le monde, la baisse a été de 60 pdb.

Depuis quelques mois, toutefois, la dynamique de l’inflation n’est plus homogène d’une région à l’autre. Les Etats-Unis, dont l’économie tourne à plein régime, ont vu l’inflation se redresser. La Chine est au bord de la déflation. Le Japon en sort après deux décennies perdues. Quant à l’Europe, elle peine à enclencher une véritable reprise de la demande intérieure et les pressions inflationnistes se modèrent. En 2025, les politiques monétaires seront moins synchronisées que ces dernières années, voire suivront des trajectoires opposées. Cela peut avoir des répercussions sur les autres marchés d’actifs et sur les devises. Faisons un tour d’horizon des principaux pays.

Aux Etats-Unis, l’année passée a déjoué les pronostics d’un atterrissage en douceur. La croissance du PIB réel s’est maintenue au voisinage de 3% grâce à une forte demande des ménages, elle-même alimentée par une progression de près de 10% de leur richesse nette et par de solides créations d’emploi. La désinflation est interrompue et l’atteinte de la cible de 2% n’a plus rien d’assuré. La politique budgétaire est stimulante. Dans cette situation, la Fed n’a pas de raisons d’assouplir sa politique à court terme.

En outre, la Fed doit tenir compte de Donald Trump. Comme il y a huit ans, mais cette fois avec des objectifs plus ambitieux, son programme vise à lutter contre l’immigration illégale, à baisser les impôts des ménages et des entreprises (malgré un déficit budgétaire déjà très élevé) et à ériger des barrières douanières. Dans une économie au plein- emploi, tout cela est inflationniste. Ce qui n’est pas clair est l’ampleur et le séquençage de ces diverses mesures.

Depuis qu’il a entamé son second mandat, le président a multiplié les annonces de hausses de droit de douane. Certaines ont été presque immédiatement annulées (Colombie) ou différées (Mexique et Canada) une fois que les pays incriminés ont promis de lutter contre l’immigration illégale. D’autres hausses sont maintenues (Chine) à ce jour. Plusieurs autres se profilent pour certains produits (acier et aluminium) ou certaines régions (Europe). Le résultat de cette communication confuse est une hausse de l’incertitude commerciale presque aussi forte en quelques semaines que ce qui avait été observé en deux ans lors du premier mandat de Trump. En attendant d’y voir plus clair, la Fed est en mode pause – quitte à provoquer les critiques du président qui voudraient voir les taux d’intérêt baisser sans délai.

En zone euro, les conditions cycliques sont diamétralement opposées à celles des Etats-Unis. La croissance économique est faible et inférieure à son potentiel. En 2024, elle a reposé sur les exportations, mais ce moteur risque de baisser de régime en cas de guerre tarifaire. Le seul développement favorable est un redressement des flux de crédit bancaire. Pour le reste, aucun clignotant n’est au vert. Le climat des affaires est inférieur à la normale, sur fond d’incertitude politique en France et en Allemagne. Les ménages anticipent une remontée du chômage. L’inflation est déjà passée sous la cible dans bon nombre de pays. A son niveau actuel, le taux directeur de la BCE est jugé restrictif par la grande majorité du Conseil des Gouverneurs. Il y a toutes raisons d’aller plus bas et de rendre la politique stimulante. Si tel est le cas, ce sera un découplage, rare mais pas inédit, entre la BCE et la Fed.

Au Royaume-Uni, le mot de « stagflation » (stagnation + inflation) a souvent été employé ces derniers temps pour décrire les conditions économiques. La croissance du PIB est presque à plat depuis six mois, mais dans le même temps, il y a des signes d’accélération des salaires et une forte persistance des prix de services à un haut niveau. C’est typiquement la situation la plus embarrassante pour une banque centrale, partagée entre la nécessité de combattre l’inflation et le désir de soutenir l’économie. La Banque d’Angleterre est repassée en mode d’assouplissement mais moins nettement que la BCE.

En Chine, l’économie reste plombée par la purge du secteur immobilier qui a débuté il y a quelques années. Vu la faiblesse de la consommation, les prix de détail sont presque à plat. Les prix de production baissent depuis environ deux ans, de quoi peser sur la profitabilité des entreprises. Pour remédier à cette situation, les autorités ont promis d’apporter plus de soutien, notamment en assouplissant la politique monétaire, mais, à ce jour, les actes n’ont pas suivi les paroles.

Au Japon, l’économie est désormais en pleine reflation. Les prix et les salaires se redressent de manière continue au point que la politique monétaire apparaît trop stimulante. Pendant des décennies, le yen était le type même de la devise de financement à bas coût. C’est un changement tectonique qui se profile si la banque centrale poursuit, comme cela semble être son intention, la remontée de ses taux directeurs.