La hausse de l’inflation et l’amélioration de la gouvernance d’entreprise ont inversé la tendance pour les actions japonaises.

Sam Perry, Senior Investment Manager Pictet Asset Management.

Les actions japonaises entrent dans une nouvelle ère. Deux évolutions en particulier ont forcé les entreprises à repenser leur façon de faire des affaires – pour le meilleur.

Premièrement, les réformes de la gouvernance d’entreprise menées depuis des années commencent à porter leurs fruits. De plus en plus d’entreprises japonaises adoptent des approches plus stratégiques et concentrées. Deuxièmement, l’inflation est enfin de retour après deux décennies de stagnation des prix et des salaires. Cela signifie que les entreprises n’ont plus intérêt à conserver d’importantes liquidités dans leurs bilans – un soulagement pour les investisseurs qui ont assisté, impuissants, à l’accumulation par les entreprises japonaises de quelque 258 000 milliards de yens de fonds qui auraient pu être utilisés à des fins plus productives1.

Au cours des prochains mois, nous nous attendons à voir les entreprises commencer à dépenser ces liquidités. Le moyen le plus rapide et le plus facile d’y procéder serait de réaliser des rachats d’actions et de verser des dividendes. Les options plus stratégiques et à long terme comprennent l’activité de fusions et acquisitions et les dépenses d’investissement. Toutes ces solutions seraient de bon augure pour les investisseurs.

Frénésie de dépenses

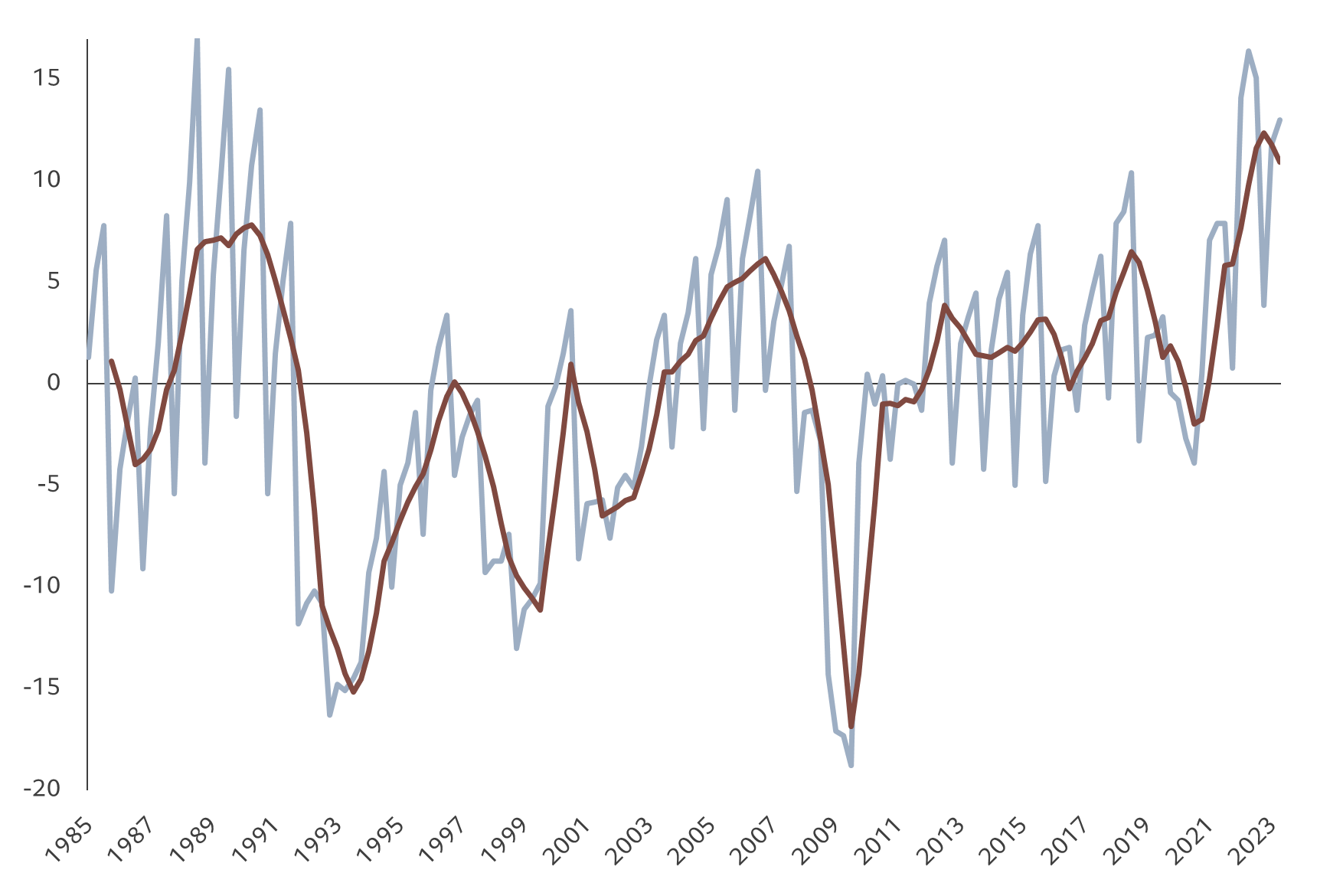

Nous voyons déjà des signes indiquant que les entreprises desserrent les cordons de leur bourse. Selon l’enquête Tankan, elles ont l’intention d’investir plus vite que durant l’ensemble de ces 40 dernières années (voir Fig. 1). Cette dynamique ne pourra que se renforcer avec la reprise de l’activité économique intérieure. (Nos économistes estiment que le produit intérieur brut japonais devrait croître d’environ 1,5% en 2024, ce qui est supérieur à son potentiel et plus rapide que les États-Unis et la zone euro.)

Fig. 1 – Plans d’investissement ambitieux

Intentions d’investissement fermes (enquête Tankan, moyenne mobile de toutes les entreprises au 4e trimestre)

Source: Banque du Japon, Pictet Asset Management. Données couvrant la période allant du 01.06.1985 au 30.09.2023.

Compte tenu du volume de liquidités dont disposent les entreprises japonaises, nous nous attendons à des investissements de grande envergure qui devraient non seulement entraîner une augmentation des dépenses d’investissement, mais aussi une intensification de l’activité de fusions et acquisitions, une hausse des rachats d’actions et une croissance des dividendes. La normalisation des bilans devrait s’accompagner d’une augmentation de l’effet de levier par rapport aux faibles niveaux actuels. (Ajusté pour tenir compte des différentes pondérations sectorielles et hors valeurs financières, l’effet de levier médian du TOPIX 500 japonais s’élève à environ 2,19x contre 2,79x pour le S&P 500 américain2.)

La hausse de l’effet de levier fera ensuite grimper la rentabilité des capitaux propres (RoE) au Japon. Même si de nombreuses voix soulignent, à juste titre, que le RoE japonais est nettement plus faible que celui des États-Unis, on entend beaucoup moins qu’une fois ajustée pour tenir compte des différentes pondérations sectorielles, la rentabilité médiane des actifs du TOPIX 500 est très proche de celle du S&P 500. La différence de RoE est en partie due aux différents taux d’imposition des sociétés et principalement à l’effet de levier: Le Japon dispose de liquidités, les États-Unis proposent de la dette. C’est sur le point de changer.

Cette évolution positive des bilans et des pratiques commerciales japonaises survient alors que la dynamique structurelle semble également très positive grâce aux réformes de la gouvernance d’entreprise. Aujourd’hui, 97% des sociétés cotées en bourse publient des documents rédigés en anglais à l’intention des investisseurs (contre 80% il y a seulement trois ans), tandis qu’elles sont 99% à compter au moins deux administrateurs indépendants (contre 22% en 2014). Les participations croisées sont tombées à leur plus bas niveau, les entreprises japonaises se concentrant sur leur cœur de métier.

Les autorités ont également exonéré d’impôts les investissements en actions japonaises pour les investisseurs nationaux, ce qui a encore stimulé la demande en actions.

L’avantage de la sélection des titres

Cela dit, toutes les entreprises ne réagiront pas aussi bien à cette nouvelle normalité. Bien gérée, l’augmentation des dépenses d’investissement et des fusions-acquisitions peut être un moyen de renforcer la croissance des entreprises et d’améliorer la rentabilité pour les investisseurs. Néanmoins, des projets d’investissement mal conçus peuvent avoir l’effet inverse. Alors que, dans l’ensemble, les investissements dans les entreprises japonaises devraient être fructueux, une approche bottom-up de la sélection des actions pourrait aider à maximiser les performances en permettant une analyse en profondeur des caractéristiques propres de chaque société.

Prenons l’exemple du secteur technologique. Le secteur de la technologie au Japon est très différent de son équivalent américain. Aux États-Unis, le secteur se concentre sur les services de communication et les fournisseurs de systèmes de services et une poignée de géants, tels qu’Alphabet et Microsoft, y occupent une position dominante. La diversification est beaucoup plus forte au Japon, grâce à l’ingénierie de précision, aux composants électroniques et aux matériaux fonctionnels de haute technologie.

« Alors que, dans l’ensemble, les investissements dans les entreprises japonaises devraient être fructueux, une approche bottom-up de la sélection des actions pourrait aider à maximiser les performances en permettant une analyse en profondeur des caractéristiques propres de chaque société. »

Une entreprise qui se trouve à la pointe de son secteur et dont la gouvernance est solide sera bien positionnée pour attirer d’importants investissements supplémentaires. La gestion active peut donc ici montrer sa véritable valeur. Au sein de l’équipe Pictet Japanese Equities, notre processus bottom-up ne vise pas un type d’entreprise particulier. Nous trouvons de la valeur à la fois dans la perception erronée que le marché a du bilan de l’entreprises ou de la probabilité de réaliser sa valeur (investissement classique du type «value») et dans la mauvaise estimation par le marché de la croissance future probable de l’entreprise (investissement classique du type «growth»). Nous avons ainsi la possibilité de sélectionner les actions qui, selon nous, sont supérieures, indépendamment de leur style. Les valorisations sont un critère important. Ainsi, par exemple, si le secteur pharmaceutique japonais offre un potentiel d’innovation et de croissance, à l’instar du secteur technologique, nous ne voyons que peu d’opportunités dans ce secteur, car une grande partie de ce potentiel est déjà largement intégrée dans les valorisations.

Compte tenu du renforcement de l’économie, de l’amélioration de la gouvernance et des incitations plus fortes à mobiliser les liquidités au bilan, les arguments en faveur d’un investissement dans les entreprises japonaises semblent très convaincants. En particulier pour les investisseurs capables d’identifier les entreprises les mieux à même de capitaliser sur ces évolutions et de développer leur activité.

[1] Au 01.06.2023.

[2] Sur la base du ratio d’endettement médian pour chaque secteur GICS, la moyenne de l’indice étant ensuite obtenue à partir de la médiane de tous ces secteurs. À l’aide des données de l’exercice 2022.