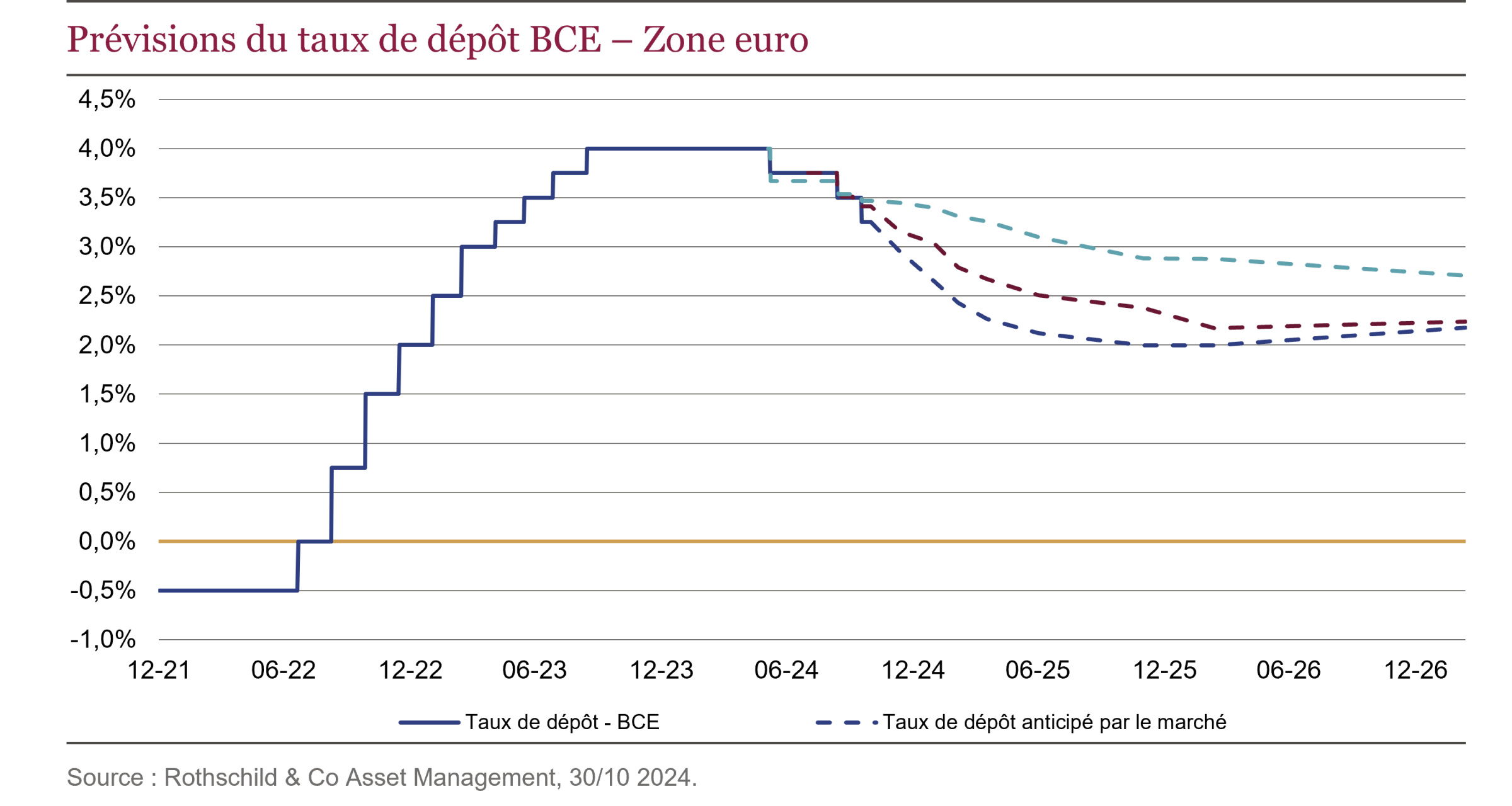

Alors que l’économie mondiale semble atterrir en douceur, avec une désinflation en bonne voie, les plans fiscaux d’une nouvelle administration américaine pourraient compromettre ce processus. Parallèlement en Europe, la Banque Centrale a réduit ses taux pour la troisième fois de l’année le 17 octobre dernier, soulignant que l’inflation dans la Zone euro est désormais de mieux en mieux maîtrisée alors que les perspectives de croissance sont orientées à la baisse.

Emmanuel Petit, Associé-Gérant, Responsable de la Gestion Obligataire, Julien Boy Gestionnaire Obligataire Spécialisation : Emprunts d’États & Inflation, Samuel Gruen, Gestionnaire Obligataire Rothschild & Co Asset Management.

Des économies américaines et européennes désynchronisées

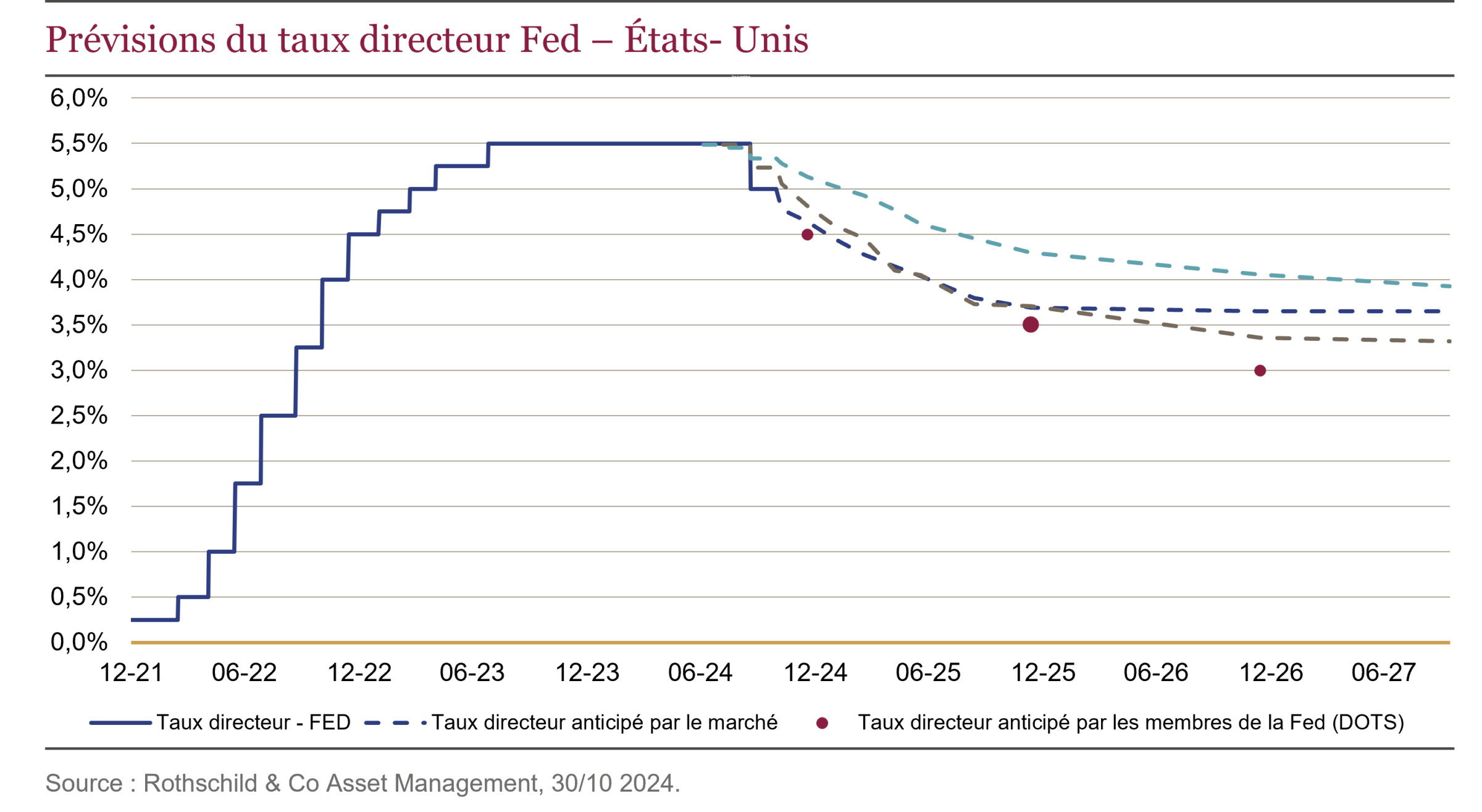

Nous observons depuis plusieurs mois une décorrélation marquée entre les États-Unis et l’Europe, avec une économie américaine plus résiliente, à la fois au niveau de la consommation et du marché de l’emploi. Cela se traduit notamment par un écartement du spread Etats-Unis/Allemagne (+40 bp au mois d’octobre)1. De plus, les marchés anticipent désormais moins de baisses de taux aux États-Unis (deux de moins qu’il y a un mois), tandis qu’en Europe, les prévisions restent stables avec six baisses de taux attendues d’ici un an. En effet, la dynamique macroéconomique en Europe est sensiblement opposée, avec un scénario de récession de plus en plus probable. Par ailleurs, si les taux semblent avoir baissé, cette baisse a été plus marquée sur la partie courte de la courbe, en lien avec les réductions des taux directeurs des banques centrales. Nous avons donc assisté à une pentification de la pente 2/10 ans reflétant davantage le cycle économique ainsi que l’effet stimulant supplémentaire que les banques centrales injectent dans l’économie. Ce phénomène nous a poussés à augmenter légèrement la maturité moyenne des obligations entrant en portefeuille.

Des marchés obligataires poursuivant leur transition

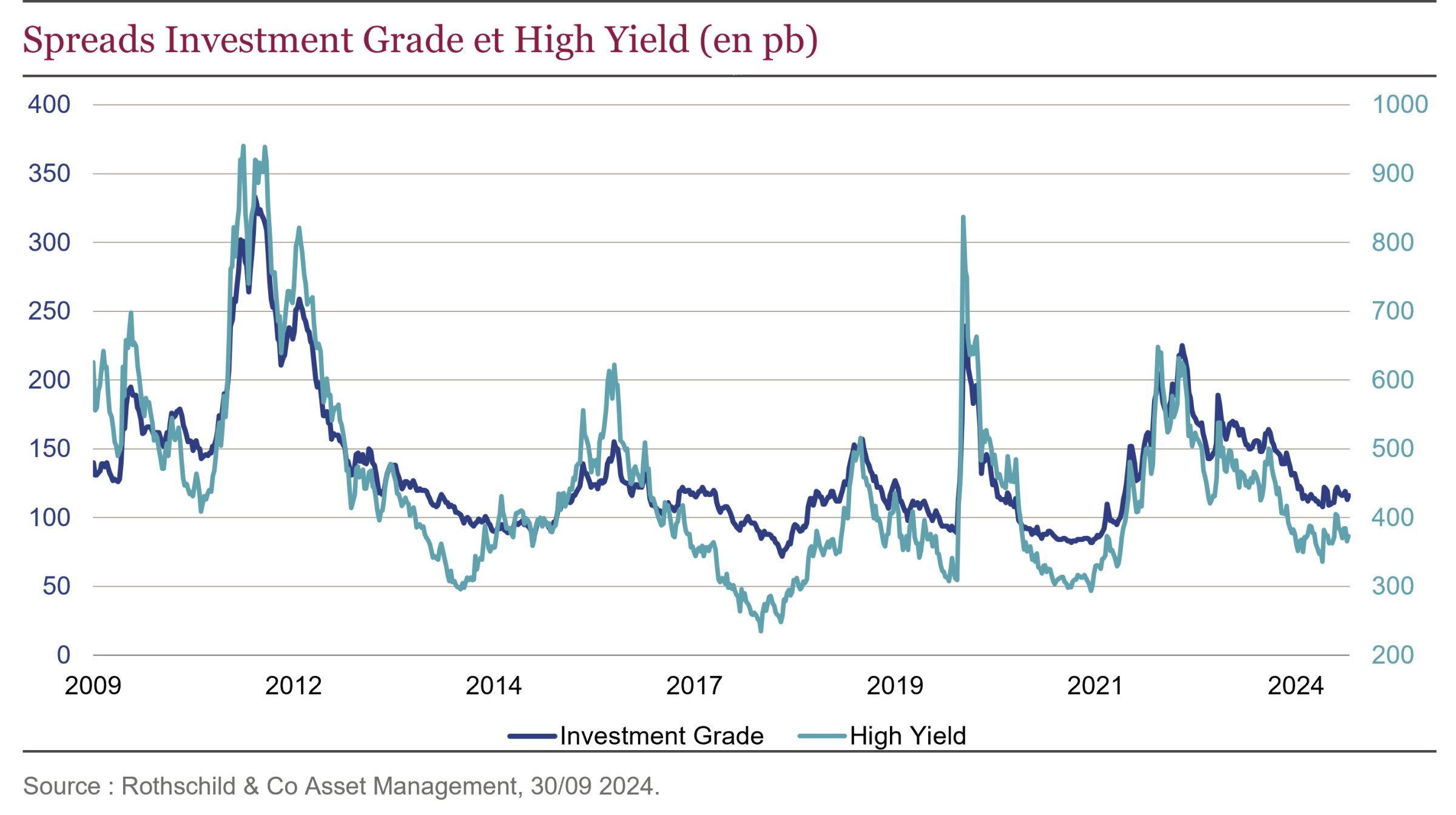

Le marché du crédit a très bien performé cette année, avec des hausses de 4 %1 pour l’Investment Grade2 et de 7 %1 pour le High Yield3, avec une contraction quasi continue des primes de risque. Actuellement, le marché du crédit anticipe un scénario idéal de ralentissement économique. Cependant, si les anticipations de marché d’une légère baisse de la croissance sans choc ne se concrétisent pas, cela pourrait provoquer de la volatilité. Dans cette hypothèse, nous nous laissons la flexibilité nécessaire pour en profiter. Aujourd’hui, nous restons donc prudents et continuons d’améliorer la qualité de crédit globale des portefeuilles.

Notre positionnement sur le marché du crédit

Les perspectives économiques et de marché montrent un équilibre fragile, avec des risques toujours présents liés aux politiques monétaires et aux tensions inflationnistes. Dans ce contexte, nous privilégions une gestion « tactique » sur le marché du crédit, en particulier sur le segment de l’Investment Grade, qui offre une meilleure protection et des rendements attractifs. Nous nous positionnons sur la partie longue de la courbe afin de profiter du mouvement de pentification de la courbe des taux. Nous favorisons particulièrement les obligations financières et les entreprises non cycliques, qui montrent une plus grande stabilité face aux fluctuations économiques actuelles. Par ailleurs, nous maintenons une légère sous-pondération de la duration afin de rester flexibles et de limiter l’exposition au risque de volatilité des taux, en raison de la valorisation actuelle du marché.