Pascale Nachtergaele, gérante du Nagelmackers Eurozone Real Estate Fund, s’attend à une reprise du secteur immobilier et pense que son portefeuille est prêt à en profiter. Sa préférence va au segment résidentiel allemand, mais elle voit également un potentiel dans l’immobilier de santé et la logistique.

Pousses vertes

Le gestionnaire estime que le pire est passé sur le marché immobilier et souligne que, d’une part, la valeur comptable des immeubles ne diminue plus dans la plupart des sociétés immobilières et que, d’autre part, le marché des transactions se rouvre progressivement. Au cours des dernières années, la valeur comptable des bâtiments a été sensiblement réévaluée à la baisse chez de nombreux acteurs du secteur immobilier. Si l’on considère les derniers résultats, ces valeurs comptables sont encore en train d’atteindre leur niveau le plus bas. Pour certains acteurs, il y a encore une révision à la baisse très limitée de 1 à 2 %, ce qui n’est pas si mal, soit que nous assistions à une stabilisation ou même à une légère augmentation. Cette évolution est positive, en particulier pour le ratio prêt/valeur, qui mesure le niveau d’endettement des entreprises. Par le passé, nous avons constaté que lorsque ces valeurs comptables diminuaient, le ratio prêt/valeur augmentait et certaines entreprises se retrouvaient en difficulté »

M. Nachtergaele note également que le marché des transactions commence à s’ouvrir progressivement. Nous constatons de plus en plus de transactions. Au cours de l’année, plusieurs positions ont disparu du portefeuille parce qu’elles ont fait l’objet d’offres d’achat. & Intervest Offices Warehouses, rachetée par l’entreprise américaine TPG, en est un bon exemple. Mais Arima, une petite société espagnole active sur le marché des bureaux, a également été retirée de la cote à la suite d’une offre de JSS Real Estate Socimi. En outre, il y a eu des offres pour d’autres acteurs que nous n’avions pas dans notre portefeuille, comme l’espagnol Lar España Real Estate et Tritax Eurobox, spécialisé dans l’immobilier logistique en Europe continentale »

En outre, en ce qui concerne les marchés obligataires, elle a noté que les sociétés immobilières ont recommencé à émettre des obligations au cours des dernières semaines. Le marché du financement commence donc à s’ouvrir, car jusqu’à récemment, il était complètement fermé. Nous avons également déjà procédé à un certain nombre d’augmentations de capital, avec des droits de souscription, comme dans le cas de Montea, ou par le biais d’un processus accéléré de constitution d’un livre d’ordres, comme dans le cas de la société espagnole Merlin Properties. Cela signifie que l’augmentation de capital est réservée aux investisseurs institutionnels »

Pas de récession

Néanmoins, Mme Nachtergaele estime qu’il s’agit d’une période intéressante et que l’environnement devrait être favorable à l’immobilier aujourd’hui. Cette thèse prendra fin si nous nous dirigeons vers une récession dans la zone euro. Cela ne serait pas bon pour l’immobilier, ni pour les actions d’ailleurs » Pour l’instant, cependant, ce n’est pas le scénario de base de Nagelmackers. L’institution bancaire table sur une croissance économique très faible, tout en espérant que la BCE puisse stimuler davantage cette croissance par des baisses rapides des taux d’intérêt. En outre, j’espère que l’Europe prendra des mesures structurelles pour sortir l’économie du marasme, car c’est une nécessité urgente. Le gouvernement chinois prendra peut-être également des mesures de relance, ce qui pourrait stimuler l’économie chinoise. Ce serait positif pour la zone euro car, après tout, l’Europe est aussi largement dépendante de la Chine »

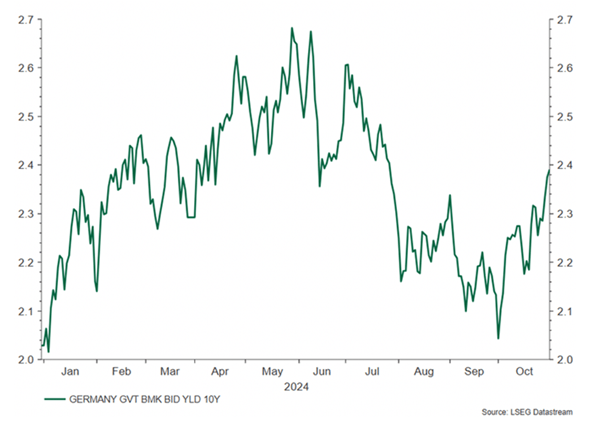

Un deuxième point important pour l’immobilier est que les taux d’intérêt à long terme restent relativement stables. D’une part, pour les estimateurs d’évaluation et la détermination des évaluations. En effet, les paramètres à utiliser pour les remises sont alors clairs. D’autre part, pour le financement, car les entreprises peuvent alors voir clairement quel sera le coût du financement. En fait, nous prévoyons que les taux d’intérêt à long terme continueront à fluctuer autour des niveaux actuels l’année prochaine »

Bien entendu, un taux d’intérêt à long terme qui commencerait à augmenter très fortement à court terme est quelque chose qui pourrait manquer au secteur immobilier comme un mal de dents. Mais ce dernier scénario n’est pas celui sur lequel Nagelmackers compte actuellement. En 2024, comme on peut le voir ci-dessus, les taux d’intérêt allemands à 10 ans ont fluctué entre 2 % et 2,7 %.

L’année volatile est derrière nous

Lorsque Pascale Nachtergaele fait le bilan des 12 derniers mois, elle pensait en début d’année, comme beaucoup d’autres, que ce serait une bonne année pour l’immobilier car tout le monde supposait que les taux d’intérêt allaient bientôt baisser. Nous avons pu constater que cette baisse des taux d’intérêt ne s’est pas produite si rapidement : elle a été reportée et les taux d’intérêt sont restés plus élevés pendant une période plus longue. Au cours de la première moitié de l’année, nous avons donc assisté à une performance négative du secteur, mais lorsque la BCE a finalement commencé à réduire les taux, l’immobilier a enregistré une forte performance au cours des mois d’été : à un moment donné, l’immobilier a même été à plus de 10 % dans la « plus. »

Cependant, elle souligne que la chanson douce n’a pas duré longtemps et que, dès qu’il a semblé que Trump allait gagner, les taux d’intérêt américains à long terme ont commencé à augmenter. Les taux d’intérêt européens à long terme ont ensuite suivi et, en quelques semaines, tous les gains accumulés ont disparu comme neige au soleil. Aujourd’hui, nous sommes pratiquement au même niveau qu’au début de l’année 2024 et, par rapport aux actions, dans la zone euro, il y a encore une sous-performance pour l’immobilier Dans le graphique ci-dessous, il est facile de voir que l’indice EPRA Eurozone a sous-performé le MSCI EMU. L’indice Belgium Real Estate, avec une perte d’environ 11 % depuis le début de l’année, se porte encore plus mal.

Immobilier logistique

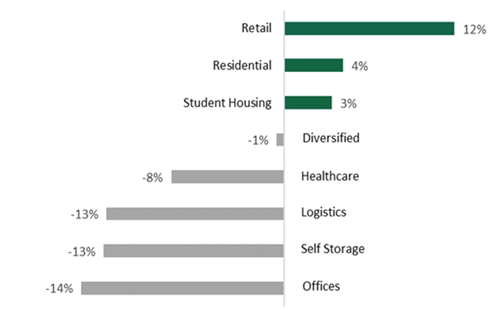

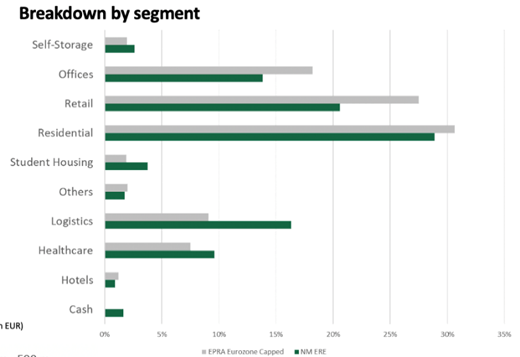

Le fonds Eurozone Real Estate Fund a été à la traîne de l’indice de référence cette année, car le gestionnaire est resté surpondéré dans l’immobilier logistique, alors que les segments résidentiel et commercial en particulier ont surperformé (voir le tableau, rendement depuis la fin de l’année par segment). L’immobilier logistique s’est moins bien comporté au second semestre, car il y avait des signes que la demande pour ce type d’immobilier commençait à diminuer. En effet, le secteur de la logistique, qui a bénéficié auparavant d’un super-cycle, a commencé à se normaliser. Alors qu’auparavant les locataires faisaient la queue pour louer un bien logistique, la situation a changé. Des entreprises comme WDP ont indiqué qu’elles devaient désormais travailler activement pour attirer des locataires, ce qui montre que le marché s’adapte à la nouvelle réalité »

Elle continue d’y croire parce qu’à long terme, les fondamentaux sont toujours bons. À moins, bien sûr, que nous n’entrions en récession, mais comme indiqué précédemment, ce n’est pas notre scénario de base. C’est pourquoi je n’ai pas réduit la taille de la logistique car, compte tenu des valorisations actuelles, je vois des opportunités pour l’année prochaine » En Belgique, elle s’intéresse principalement à Montea et à WDP, malgré les défis récents. Ces entreprises sont encore bien positionnées et ont la possibilité de bénéficier de la croissance future. La récente acquisition par les deux acteurs de portefeuilles immobiliers en France en témoigne. »

Vieillissement

Le gestionnaire est également favorable à l’immobilier de santé, car le vieillissement de la population entraînera une augmentation de la demande de soins et d’infrastructures de santé. Ce segment ne se porte pas bien depuis un certain temps. Il y a eu l’affaireOrpea en France qui a révélé des abus. En outre, un certain nombre de petits opérateurs ont fait faillite en Allemagne, ce qui a ébranlé le marché. Mais on constate aujourd’hui que la marge d’exploitation des opérateurs se stabilise et commence même à augmenter légèrement tandis que le taux d’occupation repart à la hausse, après avoir fortement chuté au cours de la période de covid. Dans le même temps, les valorisations sont faibles » Pour Nachtergaele, il s’agit certainement d’un secteur à surveiller. Elle met en avant Aedifica car c’est un acteur important qui a l’ambition de devenir un leader européen. Je pense que le groupe est prêt, compte tenu de son bilan sain, à participer au processus de consolidation qui se poursuivra certainement dans les années à venir.

Enfin, Pascale Nachtergaele souhaite faire la distinction entre les SIR et les développeurs purs. Je vois des opportunités aujourd’hui en termes de SIR. Ces entreprises ont fait preuve de résilience par le passé, même dans des conditions de marché difficiles. Mais pour les développeurs purs comme Atenor et Immobel, je reste prudent. Ils sont toujours en difficulté et je ne les inclus donc pas dans mon portefeuille pour l’instant. J’ai eu les deux parts dans le passé, mais j’ai complètement abandonné ces intérêts. »