Marc-Antoine Collard, Chief Economist & Head of Research

Un retournement de l’inflation en vue…

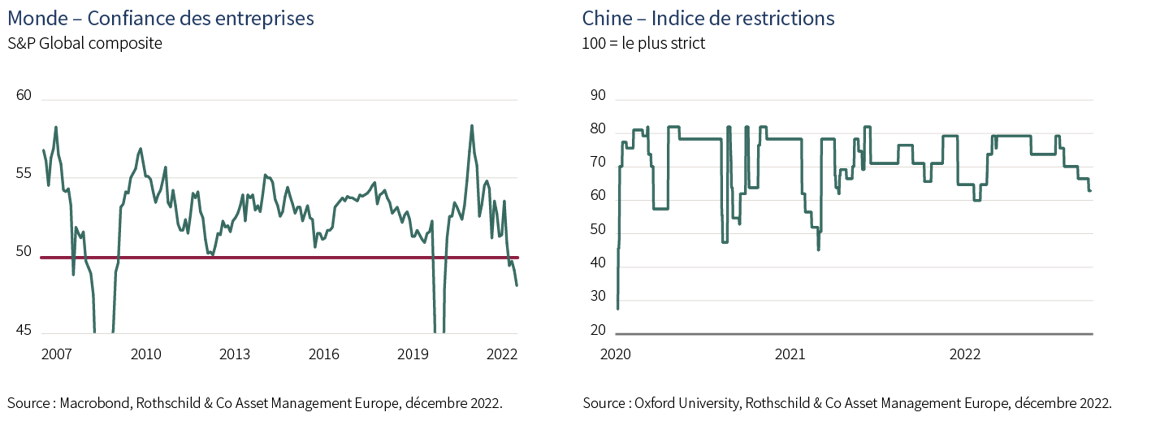

Les derniers chiffres portant sur la confiance des entreprises suggèrent que l’activité économique en Chine s’est encore contractée en novembre face à un rebond record des cas de Covid. L’indice PMI non manufacturier, qui mesure l’activité dans les secteurs de la construction et des services, a surpris en chutant à 46,7 contre 48,7 en octobre, tandis que l’indice manufacturier est tombé à 48, atteignant son plus bas niveau depuis le mois d’avril(1). La sous-composante mesurant les délais de livraison s’est de nouveau détériorée en novembre, signe d’une possible reprise des perturbations sur les chaînes d’approvisionnement qui pourrait raviver les pressions inflationnistes mondiales. De plus, selon une enquête du China Beige Book International, environ 53% des entreprises chinoises ont fait état de contaminations à la Covid au sein de leurs effectifs en novembre, soit le chiffre le plus élevé depuis janvier de l’année dernière. Cependant, un assouplissement de la politique de zéro Covid se profile, les autorités s’efforçant de desserrer l’étau sur l’économie et la population, relevant par là même le risque d’un débordement du système de santé. En novembre, l’indice mondial S&P Global de confiance des entreprises manufacturières a poursuivi sa chute à 48,8, témoignant de la détérioration de l’activité. Le sous-indice de la production a retrouvé son plus bas niveau depuis juin 2020 (47,8), un creux rarement atteint hors périodes de récession.

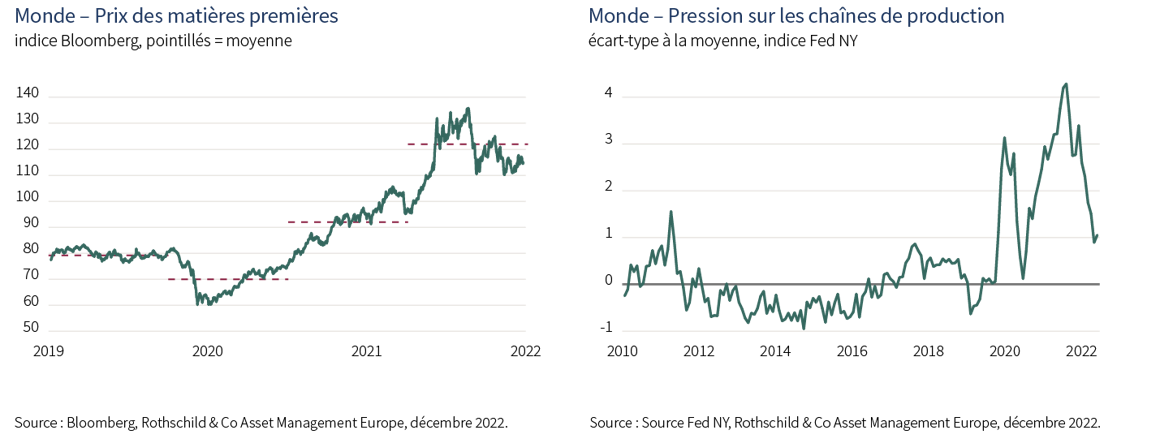

Des nouvelles plus rassurantes sont toutefois venues sur le front des prix, la sous-composante de l’inflation ayant continué de reculer. Plus généralement, l’inflation mondiale devrait afficher une nette baisse au cours des prochains mois, aidée par la normalisation des chaînes d’approvisionnement et du prix des matières premières. Les données préliminaires publiées en Zone euro font état pour la première fois depuis plus d’un an d’une décélération de l’inflation, passée de 10,6% en octobre à 10% en novembre(2). Bien qu’un mois ne fasse pas une tendance, la perspective d’une diminution des pressions inflationnistes est de nature à soulager la BCE qui a dû faire face à plusieurs mois de données systématiquement supérieures au consensus. L’inflation tendancielle demeure toutefois élevée, à un niveau record de 5%(2). Devant l’incertitude sur le degré de répercussion de la hausse des matières premières sur les factures énergétiques, le désencrage des anticipations d’inflation devrait rester la priorité du Conseil des gouverneurs, et la prochaine hausse de taux en décembre pourrait être de 50 points de base (pdb). Aux États-Unis, l’indice des prix à la consommation du mois d’octobre s’inscrit toujours largement au-dessus des niveaux prépandémiques, l’indice global ayant augmenté de 0,4% en glissement mensuel, contre une hausse de 0,3% en excluant l’alimentation et l’énergie(3). Cela étant, en ressortant inférieurs aux prévisions, ces chiffres soutiennent la thèse du ralentissement tant attendu de l’inflation et plaident ainsi en faveur d’une hausse de 50 pdb du taux directeur en décembre, marquant un premier ralentissement du rythme de resserrement par rapport aux 75 pdb des quatre dernières réunions.

… alors que le marché de l’emploi sème toujours le trouble

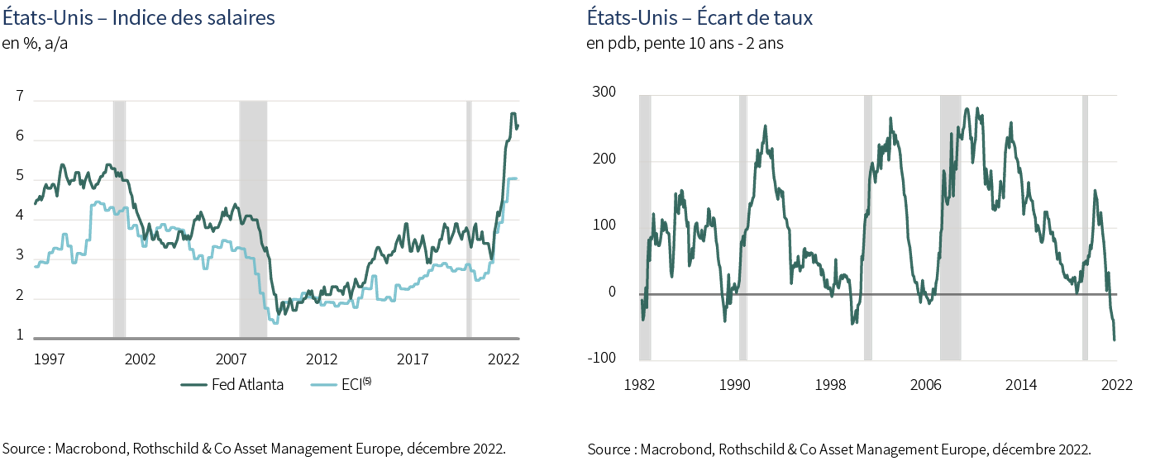

Bien que l’inflation mondiale ait probablement atteint son pic les pressions sur les prix se sont généralisées. En outre, les ménages et les entreprises ayant tendance à fonder leurs projections, au moins en partie, sur la base de leur expérience récente, il n’est pas surprenant que les mesures des anticipations d’inflation à court terme aient augmenté, même si les indicateurs d’anticipations d’inflation à long terme tirés des marchés financiers restent généralement bien ancrés. Par ailleurs, le rythme d’augmentation des coûts unitaires de main-d’oeuvre constitue une mesure clé de l’enracinement de l’inflation et du risque de persistance. Or, la croissance de ces coûts s’affiche désormais en hausse dans la plupart des économies, reflétant une progression des salaires plus importante que celle de la productivité. En effet, bien que la croissance de l’emploi se soit quelque peu essoufflée dans certains pays, les marchés du travail demeurent tendus. Contrairement aux ralentissements économiques précédents, les investisseurs s’attendent à ce que celui de 2023 n’entraîne pas de montée significative du chômage, notamment parce que les entreprises seraient peu enclines à licencier une main-d’oeuvre difficilement recrutée après la pandémie. En conséquence, même si l’inflation est appelée à décélérer, elle pourrait néanmoins rester bien au-dessus de l’objectif pendant toute l’année prochaine, ouvrant la voie à d’importantes revendications salariales et alimentant le risque de boucle prix-salaire.

En dépit du ralentissement de l’économie, le taux de chômage en Zone euro a atteint un nouveau point bas à 6,5% en octobre. Les pressions salariales semblent jusqu’à présent contenues, mais se renforcent d’après le nouvel indice des salaires basé sur des données en temps réel compilées par la Banque Centrale d’Irlande et le site de recherche d’emploi Indeed. Aux États-Unis, 263 000 emplois ont été créés en novembre, soit un chiffre supérieur aux prévisions, mais en ligne avec la moyenne mensuelle de 282 000 enregistrée au cours des trois derniers mois(4). Le taux de chômage s’est maintenu à un faible niveau de 3,7%, alors que le taux d’activité a baissé pour le troisième mois consécutif, atteignant à peine 62,1%(4). Ces données démontrent que le marché du travail américain reste très tendu dans un contexte de forte demande, mais d’offre limitée. D’ailleurs, le gain de 0,6% en glissement mensuel du salaire horaire moyen(4) se révèle particulièrement préoccupant pour la Fed, et la plupart des mesures de salaires semblent toujours incompatibles avec un retour de l’inflation vers la cible. Par conséquent, il n’est pas surprenant que lors de son dernier discours, son président, M. Powell, ait insisté sur la nécessité de nouvelles hausses de taux et le maintien d’une politique restrictive pendant une période prolongée pour rétablir la stabilité des prix. Pour autant, les investisseurs ont jusqu’à présent préféré ignorer ces avertissements et miser sur un abaissement des taux d’intérêt dès le troisième trimestre 2023. En effet, plus vite la Fed pourra ralentir son rythme de resserrement et moins la durée du resserrement sera longue, plus elle aura de chances de réussir un atterrissage en douceur de l’économie. Néanmoins, le retard dans la transmission de la politique monétaire laisse supposer que l’effet maximal du resserrement monétaire est encore à venir. À cet égard, l’inversion prolongée de la courbe des taux et la contraction de l’indicateur économique avancé du Conference Board – qui se sont tous deux révélés par le passé être des indicateurs fiables de récession – mériteront d’être scrutés de près.

(1) Supérieur à 50 il exprime une expansion de l’activité, inférieur à 50, une contraction.

(2) Source : Eurostat, décembre 2022.

(3) Source : US BLS, décembre 2022.

(4) Source : US BLS, décembre 2022.

(5) Employment Cost Index : Indice des salaires