Dans les perspectives 2025 de Gilles Moëc, chef économiste du Groupe AXA et responsable de la recherche chez AXA IM, nous attendions avec impatience ce qu’il avait à dire sur l’Europe, car beaucoup d’observateurs du marché ont aujourd’hui un discours négatif sur le Vieux Continent. Il voit lui aussi beaucoup de points négatifs, comme le taux d’épargne élevé et l’augmentation des droits de douane américains. En revanche, la BCE va passer à la vitesse supérieure en termes de baisse des taux d’intérêt, ce qui donnera de l’oxygène aux marchés, selon M. Moëc. Il s’intéresse également à la situation politique actuelle dans son pays d’origine, la France, mais n’est pas vraiment inquiet.

Taux d’épargne excessif

Le fait que l’économie européenne ne se porte pas bien est une porte ouverte. Et Moëc de citer plusieurs raisons dont la plus évidente est le taux d’épargne trop élevé. « Nous avons un taux d’épargne qui n’a jamais été aussi élevé dans de nombreux pays européens. Et cela annule complètement tout mécanisme positif que nous avions à l’esprit il y a encore quelques mois. L’un de ces scénarios prévoyait que les salaires augmenteraient plus rapidement que l’inflation, ce qui stimulerait le pouvoir d’achat et donc la consommation. Mais celle-ci est aujourd’hui complètement bloquée par la hausse du taux d’épargne qui efface de fait l’augmentation du pouvoir d’achat. »

Selon lui, les consommateurs européens ne roulent pas sur l’or parce qu’ils ne se sentent pas bien dans leur peau et n’ont pas le moral. Cependant, les enquêtes montrent qu’ils ne sont généralement pas attentifs à leur situation personnelle, mais plutôt préoccupés par les perspectives, la situation géopolitique et l’avenir de leurs enfants. L’effroi avec d’autres mots épais en elle.

Droits de douane via la Chine

Gilles Moëc rappelle qu’en Europe, le secteur manufacturier est en récession depuis un an alors que le secteur des services connaît un fort ralentissement depuis plusieurs mois, même si la situation des services était encore bonne au premier semestre. Alors pourquoi cela ne se passe-t-il pas bien selon lui ? « Parce que la Chine va mal et que les coûts de l’énergie sont trop élevés en Europe, en particulier en Allemagne. Les choix énergétiques passés, comme celui de l’Allemagne en faveur du gaz russe, peuvent être considérés comme problématiques. »

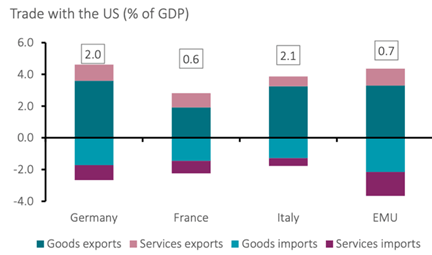

La perspective d’une guerre commerciale avec les Etats-Unis effraie moins l’économiste en chef du Groupe AXA. « Elle n’améliorera pas les choses, mais il ne faut pas en surestimer l’impact. Le poids des États-Unis dans le commerce de trois grands pays de la zone euro et dans la moyenne de la zone euro est limité. » Comme le montre le graphique ci-dessus, les échanges avec les États-Unis ne représentent que 2 % du PIB de l’Allemagne, 0,7 % de celui de la France et 2,1 % de celui de l’Italie. Pour Moëc, cette situation est gérable.

Ce qui le préoccupe le plus, cependant, ce sont les droits de douane américains sur les produits chinois. « Elles devraient entraîner une dépréciation du yuan par rapport à l’euro et un durcissement de la concurrence chinoise sur les marchés européens. » En outre, il note que l’Europe réclame également des barrières commerciales. « Toutefois, nous n’avons pas grand-chose à y gagner, car nous sommes l’une des économies les plus ouvertes du monde et notre capacité à stimuler la demande intérieure est très limitée. L’Europe ne peut pas gagner une guerre commerciale et, en outre, un déclin du commerce mondial nous serait très préjudiciable. »

La BCE, un ange sauveur

Toutefois, l’économiste s’attend à ce que la Banque centrale européenne (BCE) réduise plus rapidement ses taux d’intérêt directeurs. « La BCE se rend compte que l’inflation réelle est en fait beaucoup plus faible que ce qu’elle avait prévu. Par ailleurs, nous voyons l’inflation passer sous la barre des 2 % en 2025 et, en 2026, nous tablons même sur 1,7 %. Si l’on ajoute à cela la faiblesse de l’économie, la relative stabilité des prix de l’énergie et la baisse des marges bénéficiaires qui pèsent sur les investissements des entreprises, on obtient une BCE que l’on pense prête à accélérer les baisses de taux d’intérêt. Même 50 points de base lors d’une réunion ne seront plus un tabou, et si les chiffres macroéconomiques continuent à être mauvais, nous tablons sur un taux de la BCE de 1,5 %, et avec cela nous sommes beaucoup plus négatifs que le marché. »

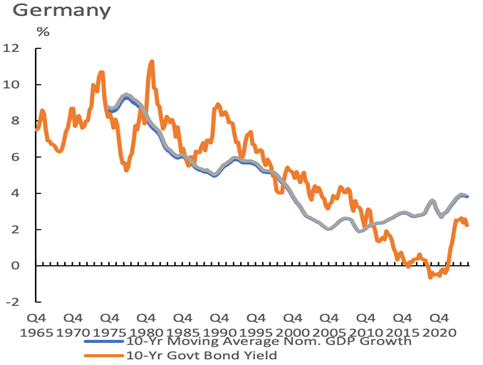

Pour Gilles Moëc, cela stimulera l’investissement des entreprises jusqu’au début de l’année 2026 et apportera un soutien indispensable aux marchés boursiers européens, qui se négocient à bas prix. « Les marchés européens des titres à revenu fixe semblent également plus attrayants, d’autant plus que nous continuons à voir des opportunités sur les marchés du crédit, à la fois dans les catégories « investment grade » et « high yield ». En ce qui concerne les obligations d’État, nous voyons peu d’opportunités car la courbe du papier d’État allemand, par exemple, reste chère par rapport à la croissance nominale (voir le graphique ci-dessous). »

La France a-t-elle perdu ?

En tant que Français, Gilles Moëc regarde avec effroi ce qui se passe sur la scène politique française et la récente démission du gouvernement Barnier. Selon lui, il n’existe pas de solution facile à court terme. « Et certainement pas avant que des élections ne soient convoquées, ce qui ne peut se faire avant l’été. Nous devrons continuer avec la même configuration qui n’est pas stable. Ce que l’on peut espérer, c’est que tout cet épisode, très nouveau pour les Français, secoue l’opinion publique et la classe politique françaises. Par ailleurs, le fait qu’il n’y ait pas de budget pour 2025 après la démission du premier ministre ne me dérange pas trop, car il faudra travailler avec les mêmes recettes qu’en 2024. Le déficit se réduira alors légèrement, car une grande partie des dépenses n’est pas indexée. » Il a également indiqué qu’en France, dans les affaires en cours, un gouvernement peut prendre toutes les mesures nécessaires au maintien de l’ordre public. « C’est un gouvernement intérimaire qui a géré la crise en Nouvelle-Calédonie cet été. Il n’y a donc plus de pause. L’État, qui est important en France, est toujours présent et agit si nécessaire. »

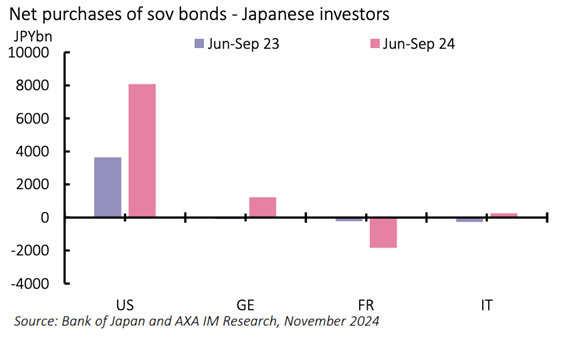

Et qu’en est-il de l’écart croissant entre les titres d’État français et allemands ? « La beauté du marché obligataire français aujourd’hui est qu’il est très internationalisé. 54 % de la dette souveraine de la France est détenue par des non-résidents. Ces derniers sont partis récemment, les investisseurs japonais, par exemple, tirant la queue depuis l’été (voir ci-dessous). Mais cela signifie aussi que nous avons des réserves d’épargne française et d’investisseurs institutionnels français qui sont restées relativement inexploitées. Nous avons donc une capacité d’absorption de la dette souveraine par les acteurs nationaux. »

Selon M. Moëc, cela explique probablement pourquoi l’écart avec le papier allemand n’est que de 80 à 90 points de base. Il ne s’attend pas non plus à ce que l’écart augmente beaucoup plus car, selon lui, tout est déjà dans le prix. « Mais nous devrions également nous pencher sur le niveau absolu des taux d’intérêt. Et à 3 % sur une obligation française à 10 ans, il n’y a pas de problème, puisque 3 % c’est à peu près le taux de croissance nominal tendanciel. »