Profitez de l’agitation sur les marchés obligataires pour établir une position.

Depuis que les résultats des élections européennes en France ont montré une énorme victoire de l’extrême droite et l’annonce subséquente de la dissolution de l’Assemblée nationale française par le président Emmanuel Macron, c’est la panique sur les marchés boursiers et obligataires européens. Le marché craint que les prochaines élections françaises n’entraînent un changement de pouvoir qui déstabiliserait encore davantage les finances publiques de la France. Sur les marchés obligataires, le taux d’intérêt français et l’écart avec les obligations allemandes ont augmenté. Il pourrait être un bon moment pour commencer à prendre position dans les obligations d’État françaises, car les choses ne sont jamais aussi mauvaises qu’elles en ont l’air. Si vous trouvez cela trop risqué, vous pouvez diversifier le risque en achetant également des obligations d’État espagnoles. Les taux d’intérêt espagnols restent relativement élevés, tandis que l’économie espagnole est l’une des plus solides de l’UE.

Agitation en France…

Ces derniers jours, la France a été secouée. Lors des élections européennes, le parti d’extrême droite Rassemblement National a obtenu 31,4 % des voix, ce qui a incité le président Emmanuel Macron à dissoudre l’Assemblée nationale ou la Chambre des représentants et à convoquer de nouvelles élections nationales pour les 30 juin et 7 juillet. Les élections se tiendront en deux tours. Étant donné que le parti du président perd en popularité, beaucoup, y compris les marchés financiers, craignent une victoire du Rassemblement National (ou de l’extrême gauche). Cela nuirait aux finances de la France, car les partis extrêmes veulent annuler de nombreuses mesures d’austérité de Macron et assouplir les finances à un moment où la dette publique française a dépassé les 110 % du PIB et où un déficit public de 5,1 % est prévu pour 2024.

Sur les marchés obligataires, la panique a fait monter le taux de référence français à 10 ans de 3 % à plus de 3,20 %, son plus haut niveau depuis octobre 2023. De plus, l’écart entre les obligations françaises et allemandes a atteint environ 80 points de base ou 0,8 % (voir le graphique ci-dessous, ligne noire, échelle de droite).

Il faut remonter à 2017 pour voir un écart aussi important entre les taux d’intérêt français et allemand à 10 ans. Concrètement, cela signifie que la perception du risque de la France par rapport à l’Allemagne a considérablement augmenté et que les investisseurs obligataires exigent une prime plus élevée pour les obligations des deux pays. Les investisseurs obligataires redoutent que les finances publiques dérapent et que le risque de défaut augmente.

…et calme en Espagne.

Il est remarquable que l’écart entre le taux allemand à 10 ans et celui d’autres pays européens ait également augmenté en raison des troubles français, qui n’auront pourtant aucun effet sur les finances de ces pays. Ainsi, l’écart entre les obligations d’État allemandes et espagnoles a dépassé les 90 points de base (ligne rouge dans le graphique, échelle de droite) et atteint près de 160 points de base pour les obligations italiennes (ligne

bleue, échelle de gauche). Pour l’Espagne, cela est surprenant car ce pays ibérique s’est imposé cette année comme un favori du marché grâce à une reprise économique et une réduction significative de la dette publique. La forte diminution de cet écart depuis l’automne 2023 jusqu’à la récente hausse en témoigne. L’Espagne, avec un taux à 10 ans maintenant à 3,35 %, a en même temps réduit son écart de taux avec la France. Cet écart est maintenant inférieur à 20 points de base, le plus petit depuis la crise financière mondiale début 2008.

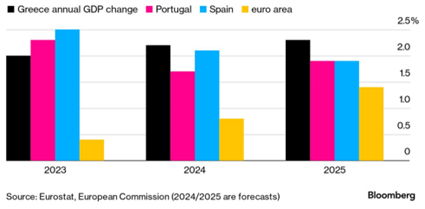

Il était impensable il y a dix ans que l’Espagne devienne un favori sur les marchés obligataires alors qu’elle faisait partie du groupe des PIGS ou Club Med (avec le Portugal, l’Italie et la Grèce) et luttait contre une récession et un chômage (des jeunes) très élevé. Les rôles se sont maintenant inversés. La croissance économique de l’Espagne devrait tourner autour de 2 % en 2024 et 2025, bien plus élevée que la moyenne européenne basse.

Le déficit public devrait tomber en dessous de l’objectif de la BCE de 3 % cette année, contre un déficit de 3,8 % en 2023. La dette publique est de 107 % du PIB, un niveau encore élevé mais bien inférieur aux 125 % du début de 2021. Le chômage des jeunes a également considérablement diminué, passant de 58 % en 2014 à 26,5 % en avril 2024. Les nombreuses réformes mises en œuvre commencent enfin à porter leurs fruits, bien qu’il reste encore du travail à faire, notamment en matière d’inflation (toujours à 3,2 % aujourd’hui). En résumé, les marchés financiers considèrent aujourd’hui l’Espagne comme une économie qui met de l’ordre dans ses affaires avec des indicateurs évoluant dans la bonne direction. Pour les détenteurs d’obligations, le risque moyen a considérablement diminué au fil des ans.

Combiner les deux

Dans un portefeuille bien diversifié et/ou un plan d’épargne, il doit y avoir de la place pour des obligations, y compris des obligations d’État européennes. Le choix le plus logique serait d’acheter des obligations d’État allemandes, mais elles rapportent peu car l’Allemagne bénéficie de la meilleure cote de crédit et est utilisée comme base par de nombreux investisseurs institutionnels. De plus, les perspectives économiques allemandes se sont récemment détériorées et ce risque accru est aujourd’hui peu rémunéré.

Il est possible qu’il soit un bon moment pour prendre position dans les obligations d’État françaises, car les choses ne sont jamais aussi mauvaises qu’elles en ont l’air. Même le parti politique Rassemblement National a été quelque peu surpris par l’agitation sur les marchés et a promis de faire des concessions s’il remportait les élections. Si vous trouvez qu’il est trop risqué d’inclure uniquement des obligations d’État françaises dans votre portefeuille, vous pouvez diversifier le risque en achetant également des obligations d’État espagnoles, combinant ainsi en quelque sorte la croissance européenne avec la stagnation (de la France). Malgré l’amélioration de la situation économique en Espagne et une croissance supérieure à la moyenne de l’UE, le taux d’intérêt espagnol à 10 ans reste relativement élevé.

Chez Trade Republic, deux trackers sont disponibles pour investir dans des obligations d’État françaises et espagnoles respectivement. Vous pouvez répartir votre investissement de manière égale entre les deux trackers. Les deux peuvent être inclus dans un plan d’épargne.

- Maintenant que les marchés obligataires français sont en agitation, vous pouvez acheter cet ETF, qui coûtait encore près de 135 EUR au début de l’année, à un prix beaucoup plus bas aujourd’hui. La hausse des taux d’intérêt français a fait baisser son cours. Ce tracker suit de près l’indice Bloomberg France Treasury Bond, composé de 55 obligations d’État françaises de différentes maturités (d’un an à plus de 20 ans). Étant donné qu’il s’agit d’un ETF de distribution, des coupons sont versés régulièrement, tous les six mois (en juin et décembre). Début juin 2024, 1,41 EUR brut a été versé et en décembre 2023, 1,25 EUR brut.

- En raison de la récente hausse des taux d’intérêt espagnols, vous pouvez également acheter ce tracker à un prix légèrement inférieur à celui d’il y a quelques semaines. Ce tracker suit l’indice Bloomberg Spain Treasury Bond, composé de 56 obligations d’État espagnoles de différentes maturités (d’un an à plus de 20 ans, avec un poids plus important pour les obligations entre 3 et 5 ans). Étant donné qu’il s’agit d’un ETF de distribution, des coupons sont versés régulièrement, tous les six mois (en juin et décembre). Début juin 2024, 1,36 EUR brut a été versé et en décembre 2023, 1,12 EUR brut.