À l’aube de la nouvelle année, les investisseurs sont submergés de listes de favoris et de prévisions. Mais lire dans une boule de cristal n’est jamais aisé. Et 2023 l’a bien illustré. En effet, qui a prédit fin 2022 que les « Magnificent Seven », à savoir les sept grandes valeurs technologiques américaines, tireraient la quasi-totalité des bénéfices et que la tech enregistrerait sa plus forte performance annuelle depuis… 1999 ? Et qui a eu l’idée d’investir la quasi-totalité du portefeuille dans ces noms ?

Il est écrit dans les étoiles que la tech n’aura pas une nouvelle année de récolte telle que celle-là. Le secteur est relativement cher et tient déjà largement compte de la croissance bénéficiaire potentielle. Et la question est évidemment de savoir ce que réserve 2024. Les prévisions boursières sont en réalité l’exercice le plus compliqué : on a beau avoir une belle théorie, au final, le marché fait ce qu’il veut. Et la plupart du temps, il vous met à plat parce qu’il arrive toujours des choses imprévisibles dont on n’a pas tenu compte. L’ancien ministre américain de la Défense, Donald Rumsfeld, a qualifié ces questions d’« unknown unknowns ».

Néanmoins, nous allons essayer de faire l’exercice en mettant en avant plusieurs ETF pour 2024. Nous abordons trois thèmes : la couverture géopolitique, le cloud computing et le yen japonais. Nous vous donnons à chaque fois deux options, d’où le « 3 + 3 ». Il s’agit surtout de trackers qui peuvent offrir une diversification supplémentaire à votre portefeuille ou votre plan d’épargne.

ETF pétrole : assurance contre les problèmes géopolitiques

Aujourd’hui, il règne une grande agitation dans le monde. Il y a bien sûr le conflit en Ukraine, mais le Moyen-Orient traverse également une période de trouble. La guerre de Gaza suscite de plus en plus de mésentente, de sorte que ce conflit risque de dégénérer. Les attaques contre des porte-conteneurs des Houthis soutenus par l’Iran au Yémen en sont un exemple. En outre, en 2024, d’innombrables élections dans le monde pourraient générer des tensions supplémentaires. Bref, en 2024, l’incertitude géopolitique pourrait encore s’accentuer, autant d’éléments susceptibles d’avoir un impact énorme sur les cours du pétrole.

De plus, ces dernières années, on a aussi historiquement beaucoup trop peu investi dans de nouveaux projets et dans l’exploration, la pression ESG ayant suscité moins d’intérêt. À terme, cela pourrait entraîner une pénurie d’approvisionnement car, quelle que soit la manière dont on envisage la question, on consomme toujours beaucoup de pétrole au quotidien. En outre, le prix du pétrole a fortement baissé ces derniers mois. Les craintes d’une offre de pétrole trop importante et d’une récession mondiale qui pourrait peser lourdement sur la demande ont fait chuter les cours du pétrole. Et les limitations de production par l’OPEP n’ont pas pu inverser la tendance, le marché estimant que le cartel pétrolier n’y parviendrait pas. Depuis des années, la Russie est un empêcheur de tourner en rond en ne respectant pas les limitations de production et en augmentant l’offre au-delà du chiffre officiel.

Nous optons pour un tracker iShares qui suit l’indice Stoxx 600 Oil & Gas, STOXX 600 Oil & Gas EUR (Distr) ayant pour code ISIN : DE000A0H08M3. Cet indice boursier, qui distribue des dividendes, est composé de 21 valeurs pétrolières et gazières européennes qui sont d’ailleurs actives non seulement dans les énergies fossiles, mais intègrent aussi de plus en plus l’éolien et le solaire dans leur mix de produits. Il s’agit d’un portefeuille très concentré, le top trois – Shell (29,6 %), TotalEnergie (15 %) et BP (14 %) – représentant plus de la moitié de l’indice. Nous ne trouvons pas cela grave, car au final, nous voulons que l’axe prioritaire soit les grandes compagnies pétrolières.

Nous utiliserions ce tracker comme assurance pour diversifier votre portefeuille. Si vous ne voulez pas intégrer cet ETF et cette énergie non durable dans votre portefeuille, optez pour une police d’assurance alternative : l’or. Cette matière première se porte également bien lorsque l’incertitude mondiale s’accroît. Notre préférence va à Physical Swiss Gold USD (code ISIN JE00B588CD74). Fin octobre, nous avions déjà recommandé ce tracker dans une précédente contribution lorsqu’il était à 173 EUR.

ETF cloud : croissance effrénée pour les années à venir

Le cloud computing est une tendance structurelle en croissance à long terme, qui fait peu de cas des activités de l’économie sous-jacente et qui n’en est qu’au début du boom. Seulement 20 % des dépenses IT sont dans le cloud, il reste donc une grande marge de croissance. Il n’est pas dit que ce chiffre passera à 100 %, mais il va en tout cas augmenter. Certains observateurs boursiers américains affirment que la croissance du cloud computing en est à son premier tour de batte (terminologie du baseball). De nombreuses entreprises du secteur sont solides et disposent d’un pricing power, ce qui n’est pas négligeable en ces temps d’inflation encore supérieure à la normale. Cela offre dès lors un point de repère solide pour pouvoir estimer les perspectives bénéficiaires.

La croissance au sein du secteur reste néanmoins très élevée et ne s’arrête que sporadiquement en raison d’un manque de serveurs cloud et de capacité de processing graphique. De nombreux acteurs du secteur augmentent leurs investissements pour mettre plus de data centers en ligne. Larry Ellison, président d’Oracle, a récemment indiqué qu’il voyait l’infrastructure cloud croître « de plus de 50 % » en quelques années. Son groupe s’attelle entre-temps à la construction de 100 nouveaux data centers.

Pour profiter de cette croissance, nous avons jeté notre dévolu sur Cloud Technology Equal Weight USD (Acc) de HANetf. Le tracker suit de près l’indice Solactive Cloud Technology Equal Weight, qui englobe une petite centaine de noms : les grands acteurs du secteur tels que Microsoft, Oracle et Alphabet, mais aussi les acteurs plus petits et prometteurs. La grande différence par rapport aux autres trackers est que chaque composant reçoit systématiquement le même poids à certains moments. Entre les périodes d’adaptation, le poids moyen peut augmenter ou diminuer en fonction de la performance du cours. Les États-Unis sont le berceau du cloud et représentent environ 80 % de l’indice.

Alternativement, vous pouvez investir dans un autre thème qui va de pair avec le cloud pour un boom incroyable : la cybersécurité. L’un ne va pas sans l’autre. Nous sommes intéressés par l’ETF Cybersecurity USD (Acc) de WisdomTree (code ISIN : IE00BLPK3577). Dans nos contributions pour Trade Republic, nous avons mis en avant le tracker plus tôt cette année lorsqu’il était à 16,5 EUR. Nous pensons que le tracker, malgré sa progression, a encore beaucoup en réserve.

Yen japonais : fin du carry trade ?

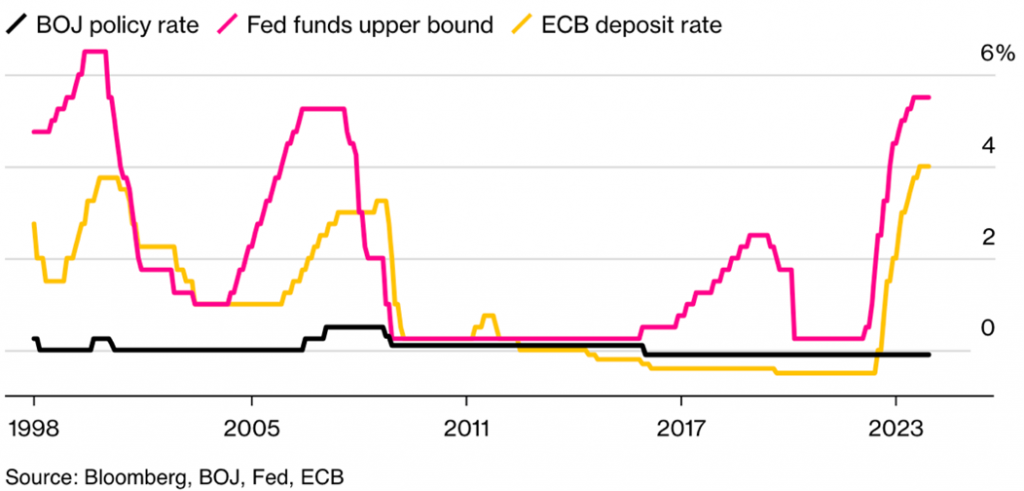

Le yen japonais s’effondre depuis des années et est presque à son plus bas niveau par rapport à l’euro depuis la crise financière de 2008. La raison est assez simple et vous pouvez voir pourquoi dans le graphique ci-dessous. Les taux aux États-Unis et en Europe ont fortement augmenté respectivement en raison de la Réserve fédérale (FED) et de la Banque centrale européenne (BCE) au cours des dix-huit derniers mois, contrairement à la Banque du Japon (BOJ). Pendant tout ce temps, la politique monétaire est restée extrêmement souple parce que la banque centrale voulait continuer à stimuler l’économie et l’inflation. Les investissements en USD et en EUR se sont donc avérés plus attrayants, étant donné les taux d’intérêts plus élevés, que ceux en yen japonais (JPY), si bien que les investisseurs se sont tournés vers le dollar américain et l’euro plutôt que vers le yen.

En réalité, la BOJ a réussi son pari, car le Japon a surmonté sa déflation avec une inflation désormais légèrement inférieure à 3 % et une croissance économique qui devrait atteindre environ 1,2 % en 2024 : un des taux de croissance les plus élevés du monde occidental. On commence à spéculer sur le fait que la BOJ augmentera ses taux, au moment même où la FED et la BCE commenceront à baisser les leurs. Cela signifie que le JPY et les investissements libellés en JPY pourraient devenir plus intéressants en termes relatifs.

La probabilité est réelle que le yen japonais connaisse un rebond et ce mouvement pourrait aller vite, car la devise – à l’instar du franc suisse d’ailleurs – est utilisée depuis longtemps pour financer de nombreux placements et investissements risqués. On a emprunté dans ces deux devises à 0 %, puis on a investi dans un autre actif avec un rendement plus élevé dans l’espoir de rattraper la différence : le « carry » dans le jargon. La fin de cette histoire pourrait entraîner un choc.

Un ETF vous permet de prendre une position dans laquelle vous misez sur une hausse du yen japonais par rapport à l’euro. Le Long JPY Short EUR de WisdomTree (ticker : JE00B3MWC642) vous offre cette possibilité. Il s’agit d’une excellente opportunité de diversification pour votre portefeuille.

Toutefois, si vous ne voulez pas prendre une position directement sur la devise proprement dite, mais profiter tout de même d’une progression du JPY, vous pouvez acheter avec vos euros des obligations d’État japonaises libellées en JPY via l’ETF Japan Gov Bond JPY (Acc) (code ISIN : LU0952581584). Les cours de ces obligations pourraient certes reculer quelque peu en raison de la hausse des taux, mais ce sera très limité étant donné que cette hausse sera dans un premier temps très modeste. L’impact sur la valeur du JPY sera toutefois beaucoup plus important.

Ce contenu est sponsorisé par Trade Republic.

Clause de non-responsabilité : Les informations fournies dans le présent texte sont exclusivement destinées à des fins d’information générale. L’auteur de ce texte n’est pas un conseiller financier certifié et ne fournit pas de conseil en matière d’investissement. Toutes les décisions relatives aux investissements doivent être prises sur la base de ses propres recherches, considérations et idées. Investir dans des instruments financiers comporte des risques intrinsèques. Il est possible que les investissements perdent de la valeur et entraînent une perte financière. Les investisseurs doivent être conscients des risques potentiels et évaluer minutieusement leur appétit pour le risque avant de prendre des décisions d’investissement.