Trade Republic offre 3,75% brut sur les dépôts en espèces

Aujourd’hui, le marché de l’épargne en Belgique ne parle que d’une chose : comment attirer les fonds qui seront disponibles le 4 septembre, lorsque le bon d’État d’un an arrivera à échéance. Chaque banque est en pleine campagne marketing, car le temps presse. Et bien que certaines propositions d’investissement offrent effectivement des taux d’intérêt plus élevés, la rémunération reste insuffisante. Voici pourquoi.

La bataille pour les milliards

Le bon d’État belge, qui en septembre 2023 a réussi à collecter pas moins de 22 milliards d’euros et à convaincre 542 670 épargnants belges, arrive à échéance le 4 septembre, ce qui provoque une agitation considérable sur le marché de l’épargne. Les institutions financières rivalisent entre elles en introduisant de nouvelles opportunités d’épargne, améliorées et visuellement attractives, pour capter une part de l’argent qui sera bientôt disponible (22 milliards d’euros plus plus de 600 millions d’euros d’intérêts). Parmi ces formules d’épargne, on trouve des comptes à terme, des bons de caisse, des comptes d’épargne, des assurances épargne, d’autres obligations ou encore le nouveau bon d’État.

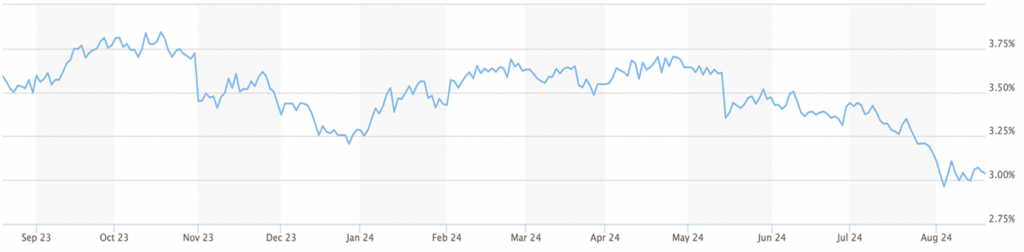

Ainsi, l’Agence fédérale de la dette, responsable de la gestion opérationnelle de la dette publique fédérale, propose un nouveau bon d’État dont les conditions définitives seront annoncées le 3 septembre. Cette fois-ci, le précompte mobilier sur le bon d’État ne sera pas réduit à 15%, mais sera maintenu au taux normal de 30%. Le rendement net sera donc de toute façon inférieur à celui de l’émission populaire de 2023. D’autant plus que le taux d’intérêt des obligations d’État belges à un an, qui sert de référence pour le bon d’État, oscille aujourd’hui autour de 3%, contre 3,5% fin août 2023 (voir graphique). La concurrence du nouveau bon d’État sera donc beaucoup moins marquée.

Posez les bonnes questions

Il est crucial pour les épargnants de ne pas se laisser séduire trop facilement par une offre particulière. Il est essentiel de comparer différentes formules d’épargne entre elles, même si cela peut être complexe en raison des diverses conditions et modalités applicables. Voici quelques questions importantes à se poser avant de choisir une formule d’épargne :

- Quel est le précompte mobilier applicable (quelle est la différence entre brut et net) ?

Par exemple, un compte d’épargne réglementé est exempté de précompte mobilier pour la première tranche de 1 020 EUR d’intérêts par personne. Dans ce cas, le brut est égal au net. Pour d’autres formules d’épargne, un précompte mobilier de 30 % est applicable. - Quelle est la durée ou combien de temps devez-vous bloquer votre argent ?

Sur les comptes à terme, les obligations et les bons de caisse, l’argent doit être bloqué pendant au moins un an, voire plusieurs années. Votre épargne n’est donc pas immédiatement disponible. Assurez-vous que vous pouvez vous passer de cet argent pendant la période en question. Avec d’autres formules d’épargne, vous pouvez accéder à votre argent à tout moment, mais vous risquez de perdre une partie des intérêts si vous le faites (comme pour la prime de fidélité). - À partir de quel montant minimum ou jusqu’à quel montant maximum l’intérêt offert s’applique-t-il ? Par exemple, certains comptes d’épargne exigent un dépôt minimum de 100 000 à 125 000 EUR pour obtenir le taux d’intérêt le plus élevé. Ce n’est pas à la portée de tous. De plus, l’argent doit souvent rester sur le compte pendant une certaine période avant de bénéficier du taux maximum.

- Le prestataire financier applique-t-il certains frais ? La détention d’un bon d’État, d’une assurance épargne ou d’autres obligations (d’État) n’est pas gratuite dans la plupart des banques, et les frais de garde annuels peuvent rapidement atteindre 0,15 %.

- Qu’en est-il des garanties ? L’épargne est-elle couverte par un système de garantie des dépôts ?

Les dépôts d’épargne dans les banques belges sont garantis jusqu’à 100 000 EUR par personne et par banque par le système belge de garantie des dépôts. Si vous gardez votre argent dans des banques étrangères actives en Belgique, cela relève d’un régime de garantie des dépôts étranger. Vous bénéficiez néanmoins de la même protection que celle offerte par le système belge de garantie des dépôts. - Y a-t-il d’autres pièges cachés ? Ne combinez pas simplement le taux d’intérêt de base et la prime de fidélité pour calculer le rendement. De nombreuses conditions sont attachées à la prime de fidélité, qui n’est acquise que si votre argent reste sur le compte d’épargne pendant au moins 12 mois consécutifs.

La question la plus importante : la rémunération est-elle équitable ?

Quand pouvez-vous vraiment être satisfait du taux d’intérêt offert ? La réponse est simple : dès que vous recevez 3,75 %. En effet, lorsque les banques déposent aujourd’hui leurs excédents de trésorerie à la Banque centrale européenne, elles reçoivent 3,75 % en retour, le taux de dépôt. En théorie, les institutions financières devraient offrir cette rémunération à leurs clients sur leurs dépôts d’épargne. Le problème est que beaucoup d’épargnants ne connaissent pas ce lien entre le taux de dépôt et le taux d’épargne, et ne se plaignent donc pas si aucune banque belge ne propose la totalité des 3,75 % en rémunération d’épargne. En outre, ce 3,75 % est crucial car l’inflation belge s’élevait à 3,64 % en juillet. Si votre rendement est inférieur, votre épargne perd en pouvoir d’achat.

Si on regarde l’ensemble de l’offre d’épargne sur le marché belge, on constate qu’aucune banque, à l’exception de Trade Republic, n’offre à ses épargnants un taux de 3,75 %. L’idée que les banques verseraient le taux de dépôt complet reste donc purement théorique. Pour de nombreuses banques et produits d’épargne, la rémunération est même insuffisante, ce qui entraîne une perte importante pour les épargnants belges.

Grâce à un calcul rapide, on peut estimer combien les épargnants perdent chaque année lorsque le taux de dépôt de la BCE n’est pas versé. Selon les dernières données, 273 milliards EUR sont déposés sur des comptes d’épargne belges, dont environ deux tiers sont détenus par les quatre grandes banques belges (Belfius, BNP Fortis, ING, KBC) et un tiers par une vingtaine de petits acteurs financiers. Le taux d’intérêt moyen chez ces quatre banques varie entre 0,5 % et 1 % net, tandis que chez les autres, il se situe en moyenne entre 1,5 % et 2 % net. En outre, les épargnants belges détiennent environ 160 milliards EUR dans des bons de caisse, des comptes à terme et des comptes en espèces avec un rendement moyen de 1,5 % à 2 % net.

« Les institutions financières paient en Belgique 10 milliards EUR de moins qu’elles ne le devraient. »

Cela représente environ 6 milliards EUR d’intérêts annuels, en prenant un taux moyen. Si l’ensemble de l’épargne était rémunéré à 3,75 %, la différence serait d’environ 10 milliards EUR. En tenant compte du précompte mobilier de 30 % sur ce 3,75 %, le rendement net est de 2,62 %, ce qui correspond à des revenus d’épargne manqués d’environ 5,5 milliards EUR, ce qui reste un montant considérable.

Trade Republic propose aujourd’hui 3,75 % brut

Comme indiqué précédemment, une seule banque, Trade Republic, propose une rémunération de 3,75 %. Ce taux s’applique aux dépôts d’épargne et aux soldes en espèces, mais comme il s’agit d’un compte d’épargne non réglementé, un précompte mobilier de 30 % est appliqué, ce qui donne un rendement net de 2,62 %, toujours le plus élevé sans condition. Pour échapper au précompte mobilier, les comptes d’épargne doivent obligatoirement offrir à la fois un taux d’intérêt de base et une prime de fidélité.

Le taux, applicable jusqu’à 50 000 EUR, est calculé quotidiennement et versé mensuellement, de sorte que ces intérêts génèrent également des intérêts. Comme cette offre ne comprend qu’un taux d’intérêt de base et que les intérêts commencent à courir immédiatement, l’épargnant bénéficie d’une flexibilité plus grande que d’habitude. Un retrait d’argent ? Aucun problème, vous ne perdez pas de prime de fidélité et dès que l’argent est redéposé, il commence à générer des intérêts. Comme il ne s’agit pas d’un compte belge, vous devez déclarer vous-même les intérêts dans votre déclaration fiscale. Cela peut sembler une grande tâche, mais ce n’est pas le cas. Et qu’en est-il de la sécurité ? Les fonds que vous placez chez Trade Republic sont conservés par l’une de ses banques partenaires en Allemagne, en Irlande ou au Luxembourg. L’argent est protégé jusqu’à 100 000 EUR par personne par le fonds de garantie des dépôts du pays concerné.