Bruno Cavalier, Chef économiste ODDO BHF AM.

POINTS CLÉS

- Après la récente poussée de stress, les banques vont resserrer leurs standards de prêt.

- Cela devrait peser sur les conditions d’activité et sur l’inflation.

- Un dilemme pour les banques centrales : faut-il arbitrer entre stabilité des prix et stabilité financière ?

- Le cycle de hausse des taux directeurs s’approche de son terme.

La dépendance croisée entre l’économie réelle et le secteur bancaire n’est plus à démontrer. Le lien est évident quand tout va bien. Une économie robuste réduit le risque de défaillance et encourage à prêter aux entreprises et aux ménages. En retour, cela soutient les dépenses et stimule la croissance économique. A un moment, il peut arriver que le crédit progresse trop vite et finance des investissements non-rentables, ce qui oblige à purger les bilans. C’est là un déroulé succinct des crises bancaires. Ces dernières semaines, les déboires de plusieurs banques régionales aux Etats-Unis et de Credit Suisse en Europe ont ravivé le stress sur le secteur bancaire. Cela fait peser un risque sur le financement de l’économie et sur les perspectives de croissance.

Comment en est-on arrivé là? L’origine des problèmes actuels est liée au virage pris par les politiques monétaires presque partout dans le monde au début de 2022. Depuis plus d’un an en effet, les banques centrales ont répliqué au choc d’inflation en augmentant leurs taux directeurs à une vitesse inédite. Leur but est de calmer la surchauffe. Un des moyens d’y parvenir est précisément de rendre les conditions de crédit plus restrictives. Toute la difficulté se situe dans le dosage de la restriction et sa transmission à l’économie.

Dans son principe, l’activité des banques commerciales consiste à transformer des ressources de court terme bon marché (les dépôts) en des emplois à long terme plus rémunérateurs (l’octroi de crédits, l’achat de titres). De ce fait, une hausse des taux d’intérêt est normalement positive pour les banques puisque cela accroît leur marge nette d’intérêt. Toutefois, cette remontée des taux peut aussi avoir des conséquences défavorables. Elle augmente la probabilité de défaillance des emprunteurs. Elle réduit la valeur des portefeuilles. Elle peut inciter les déposants à chercher une meilleure rémunération de leurs liquidités hors du système bancaire.

La banque californienne Silicon Valley Bank (SVB) a cumulé tous ces risques à la fois et chacun à un degré extrême. Elle a chuté en quelques heures quand il est devenu évident qu’elle n’avait pas du tout couvert son risque de taux et que ses déposants fuyaient en masse. Le défaut de supervision par les autorités semble par ailleurs avéré. Même caricatural, le cas de SVB pointe du doigt les fragilités des banques dans le nouveau régime de taux.

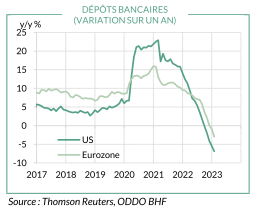

Les dépôts bancaires qui avaient bondi durant la pandémie, quand les dépenses étaient bridées, tendent à baisser depuis quelques mois (graphe). On voit là une normalisation, un retour à la tendance prépandémie, mais aussi le signe d’une crainte sur la santé des établissements les plus vulnérables.

Quelles sont les répercussions sur l’activité économique et les choix de politique monétaire ? La conséquence inéluctable est d’inciter les banques commerciales à la prudence. Hausse des taux d’intérêt, hausse de l’incertitude géopolitique par suite de la guerre en Ukraine et freinage de la croissance mondiale, tout concoure à durcir les standards de prêt bancaire et à peser sur la demande de crédit des ménages et des entreprises. A vrai dire, le resserrement du crédit est déjà amorcé depuis un an. Il va s’amplifier.

Le secteur le plus vulnérable est l’immobilier. Sur le segment résidentiel, l’exposition varie en fonction de la structure des financements et du niveau des prix. Après deux années d’envolée, les prix des logements ont amorcé leur décrue, depuis la mi2022 aux Etats-Unis, un peu plus récemment en zone euro. Certains pays nordiques qui cumulent une forte proportion de prêts à taux variable et un endettement élevé des ménages sont plus vulnérables que l’Europe continentale. Sur le segment commercial, la hausse des taux renchérit le coût des projets alors que leur rentabilité est revue en baisse, par exemple dans le cas des bureaux à cause de la hausse du taux de vacances. Aux Etats-Unis, près des trois quarts des prêts immobiliers commerciaux sont octroyés par des banques régionales, alors qu’elles ne recueillent que le tiers des dépôts. Le risque d’assèchement du crédit est donc là particulièrement élevé.

La récente poussée de stress a mis les banques centrales face à un dilemme. D’un côté, elles ont un rôle de stabilisation de l’économie, en particulier des prix. A ce titre, elles sont logiquement amenées à relever leurs taux directeurs quand l’inflation est trop haute, mais ce faisant, elles fragilisent les conditions d’activité des banques. Une autre de leur mission est d’assurer la stabilité du système financier.

Faut-il sacrifier un objectif à l’autre ? Jerome Powell à la Fed comme Christine Lagarde à la BCE se sont empressés de nier ce dilemme, faisant valoir que les banques centrales ont assez d’instruments pour remplir chaque objectif. En cas de pénurie de liquidités, elles peuvent en fournir presque sans limite. A la suite de la chute de SVB, la Fed a d’ailleurs créé un nouveau programme en ce sens (BTFP). En théorie, cela ne les empêche pas de relever leurs taux. En pratique, la séparation entre ces divers instruments n’est pas totalement étanche. Si une crise bancaire générale devait survenir, cela obligerait à assouplir la politique monétaire. On n’en est pas là heureusement. A tout le moins, on peut penser que le cycle de resserrement s’approche bientôt de son terme aux Etats-Unis et en Europe.