- Investir comporte des risques, mais l’histoire a montré qu’à long terme, l’investissement peut produire des rendements bien plus élevés que l’épargne sur un compte

- L’investissement doit être un projet à long terme – plus vous commencez à investir tôt, plus vous pouvez obtenir des rendements élevés

- Mais la diversification est la clé de l’investissement à long terme ; répartissez vos risques et ne mettez jamais tous vos œufs dans le même panier

Les taux d’intérêt ayant enfin quitté leurs niveaux les plus bas à long terme, l’augmentation des revenus de l’épargne amène de nombreuses personnes à se demander pourquoi elles devraient risquer leur argent sur le marché boursier.

Mais la principale raison d’investir – plutôt que d’épargner – est la possibilité d’obtenir des rendements financiers à long terme beaucoup plus élevés.

Prenons l’exemple des cinq dernières années, marquées par une pandémie mondiale, la guerre en Ukraine et un contexte économique difficile, dans lequel l’inflation et, plus tard, les taux d’intérêt ont grimpé en flèche.

Malgré cela, l’indice S&P 500 des plus grandes entreprises américaines a progressé de plus de 86 % au cours de cette période, ce qui représente un rendement bien supérieur à celui qu’aurait pu procurer un compte d’épargne.[i]

Bien entendu, les performances passées ne doivent jamais être considérées comme un indicateur des rendements futurs – les marchés peuvent baisser aussi rapidement qu’ils montent, mais l’histoire a montré que l’investissement à long terme peut potentiellement offrir des rendements bien plus élevés que l’argent placé en dépôt.

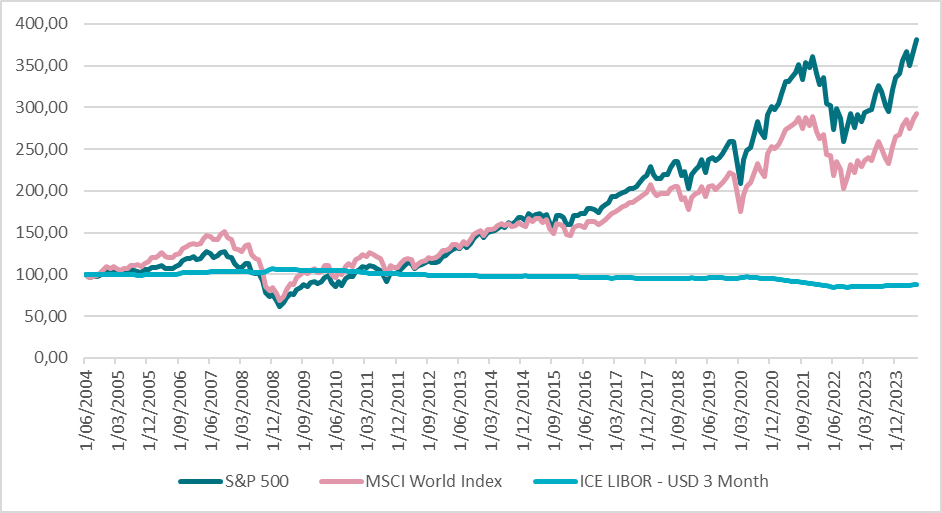

Prenons l’exemple des 20 dernières années : un investissement de 100 dollars dans l’indice S&P 500 – corrigé de l’inflation – vaudrait aujourd’hui 381 dollars (en hausse de 281 %), ou 293 dollars s’il avait été investi dans l’indice MSCI World, qui suit l’évolution de 1 429 entreprises dans 23 pays. S’il était resté en liquide, il ne vaudrait plus que 88 dollars.[ii]

Investir à long terme : Marchés et liquidités sur 20 ans

Source : FactSet, en dollars américains à la fin juin 2024. Espèces représentées par le Libor ICE – USD trois mois

[i] Google finance au 1er août 2024

[ii] FactSet, en dollars américains à la fin juin 2024. Espèces représentées par le Libor ICE – USD trois mois

Il est toujours conseillé d’avoir un tampon. Il est judicieux de garder un peu d’argent pour faire face aux dépenses imprévues. Cependant, il est peu probable que les rendements suivent le rythme de l’inflation, ce qui signifie que votre pouvoir d’achat – la valeur réelle de votre argent – s’érodera au fil du temps.

Quels sont les éléments à prendre en compte en tant qu’investisseur débutant ?

En matière d’investissement, il est essentiel de penser à long terme. Vous devez avoir un horizon temporel d’au moins cinq ans, mais de préférence beaucoup plus long. Plus vous pouvez suivre vos investissements sur une longue période, plus le potentiel de rendement est élevé.

Bien qu’il puisse être décourageant d’investir lorsque les marchés sont incertains, plus vous commencez tôt, plus vous pouvez donner à vos investissements le temps de croître. D’une manière générale, il est préférable d’éviter d’investir des sommes importantes en une seule fois en cas de chute soudaine des marchés. En investissant régulièrement de petits montants, vous pouvez bénéficier de ce que l’on appelle l’accumulation moyenne, qui peut vous aider à surmonter les épisodes de volatilité des marchés, car votre argent achètera plus d’actifs lorsque les prix sont bas et moins lorsque les prix sont élevés.

La diversification est également primordiale pour les investissements à long terme. Et s’il peut être tentant de se lancer en investissant dans une seule action, il s’agit d’une stratégie à haut risque – vous devez répartir vos risques et ne jamais mettre tous vos œufs dans le même panier.

Pour les investisseurs novices, il existe deux grandes catégories d’actifs à prendre en considération : les actions et les obligations :

- Actions : Lorsque vous achetez des actions – parfois également appelées « actions » ou « parts » – vous achetez une participation dans une entreprise. Si les choses vont bien, vos actions prendront de la valeur – l’inverse est également vrai, bien sûr. Si une entreprise ne réussit pas, il n’y aura pas de bénéfices et les actions risquent de perdre de la valeur, voire de devenir sans valeur. Certaines entreprises partagent également leurs bénéfices avec leurs investisseurs sous la forme de « dividendes »‘. C’est l’un des principaux avantages de la détention d’actions : à long terme, les paiements de dividendes peuvent faire une grande différence dans votre rendement, surtout si vous les réinvestissez.

- Obligations : Les gouvernements ou les entreprises émettent des obligations lorsqu’ils souhaitent lever des fonds. Bien qu’il existe différentes formes d’obligations et différents niveaux de risque, il s’agit essentiellement de « reconnaissances de dettes », avec une échéance fixe et des paiements d’intérêts réguliers à un taux fixé lors de l’émission de l’obligation (ces paiements sont souvent appelés « coupon »). À la fin de la durée, l’émetteur rembourse le prêt initial – le montant principal – au détenteur de l’obligation. Bien que les obligations soient généralement considérées comme moins volatiles que les actions, elles comportent toujours des risques. Par exemple, l’émetteur peut rencontrer des difficultés financières et ne pas effectuer ses paiements – ou faire complètement faillite et les investisseurs peuvent ne pas récupérer leurs dépôts. En outre, les obligations sont fortement influencées par les taux d’intérêt – si le coût de l’emprunt diminue, le coupon offert devient beaucoup plus intéressant et le prix des obligations augmente, et inversement si les taux d’intérêt augmentent.

Idéalement, les nouveaux investisseurs devraient envisager un portefeuille diversifié d’obligations, d’actions et éventuellement d’autres actifs – en plus des liquidités – en fonction de leur goût du risque et de leur horizon temporel. Le moyen le plus simple de garantir la diversification est d’investir dans un fonds, où votre argent est mis en commun avec celui d’autres investisseurs, qui l’investissent ensuite dans un large éventail de sociétés.

Investir dans un fonds

Investir par l’intermédiaire d’un fonds est un moyen facile d’investir dans un grand nombre d’entreprises et d’actifs différents. Lorsque vous investissez votre argent dans un fonds, vous le mettez en commun avec d’autres investisseurs. Le fonds est géré par un gestionnaire de fonds professionnel qui élabore une stratégie d’investissement et achète des actions et d’autres actifs en fonction de l’objectif d’investissement du fonds (par exemple, revenu ou croissance) et de sa vision des marchés.

Les fonds permettent de combiner facilement des actions de différentes sociétés, des obligations et d’autres types d’actifs. Cela réduit l’impact d’une mauvaise performance d’un investissement sur la valeur globale de votre investissement.

Les fonds multi-actifs et multi-gestionnaires investissent généralement dans un large éventail de classes d’actifs, voire dans d’autres fonds, afin de répartir les risques. Comme les autres fonds, ces portefeuilles peuvent investir dans des actions individuelles, des obligations et des actifs plus alternatifs tels que l’immobilier, ainsi que dans des matières premières comme l’or.

En fin de compte, les deux facteurs les plus importants à prendre en compte lorsque vous décidez d’investir sont votre goût du risque et votre horizon temporel – et sur ce dernier point, il convient de penser à long terme. Bien qu’il n’y ait pas de garantie absolue de réussite de l’investissement, en conservant vos liquidités, votre épargne n’augmentera probablement que légèrement à long terme.

Avertissement

Cette communication promotionnelle ne constitue pas une recherche en investissement ou une analyse financière relative à des transactions sur des instruments financiers au sens de la Directive MiFID (2014/65/UE), ni une offre d’achat ou de vente d’investissements, de produits ou de services de la part d’AXA Investment Managers ou de ses sociétés affiliées. Il ne doit pas être interprété comme une invitation ou un conseil à investir, comme un conseil juridique ou fiscal, comme une recommandation de stratégie d’investissement ou comme une recommandation personnalisée d’achat ou de vente de titres.

Du fait de sa simplification, cette communication peut être partielle et les opinions, estimations et scénarii qu’elle présente peuvent être subjectifs et sont susceptibles d’être modifiés sans préavis. Aucune garantie ne peut être donnée quant à la réalisation effective des scénarii présentés. Les données, chiffres, déclarations, analyses, prédictions et toute autre information de cette communication sont fournis sur la base de notre état de connaissances à la date de création de cette communication. Ce document ne contient pas les informations nécessaires à la prise d’une décision d’investissement.

Toute reproduction partielle ou complète de la présente communication est formellement interdite sauf autorisation formelle et préalable d’AXA IM. La responsabilité d’AXA Investment Managers Paris ne saurait être engagée par une prise de décision sur la base de ces informations.

Cette communication est diffusée par AXA Investment Managers Paris – Tour Majunga – 6, place de la Pyramide – 92908 Paris La Défense cedex. Société de gestion de portefeuille titulaire de l’agrément AMF N° GP 92-08 en date du 7 avril 1992. S.A. au capital de 1 384 380 euros immatriculée au registre du commerce et des sociétés de Nanterre sous le numéro 353 534 506. Distribuée en Belgique et au Luxembourg par AXA IM Benelux, société de droit belge ayant son siège social Place du Trône, 1, B-1000 Bruxelles, immatriculée au registre de commerce de Bruxelles sous le numéro 604.173.

© AXA Investment Managers 2024. Tous droits réservés.