Différents actifs obligataires correspondent à chaque

scénario macroéconomique.

Mary-Therese Barton, Chief Investment Officer Fixed Income & Patrick Zweifel, Chief Economist – Pictet Asset Management.

Depuis un demi-siècle, jamais l’avenir n’avait été aussi trouble pour les investisseurs en obligations: Les banques centrales ont-elles été assez loin? Ou sont-elles allées trop loin? L’inflation redescendra-t-elle jusqu’à leur objectif sans déclencher de récession? Ou la croissance va-t-elle aussi s’effondrer? Ou bien assisterons-nous à un redécollage de la croissance et de l’inflation?

Les différentes évolutions de l’inflation et de la croissance ont tendance à favoriser différentes classes d’obligations. Ce n’est pas pour autant qu’il est facile de reconnaître ces situations, surtout lors des phases de transition. Mais notre approche des investissements aide à simplifier les choix à disposition des investisseurs.

Reconnaître l’environnement économique

Comme l’ont clairement montré les années 1970, la hausse de l’inflation n’est pas toujours synonyme de croissance économique. On ne peut pas non plus dire qu’une économie atone entraîne une baisse de l’inflation – le mot stagflation vous dit peut-être quelque chose ? Dans ce cas, les investisseurs doivent savoir comment les actifs réagissent face à différents niveaux d’inflation et de croissance.

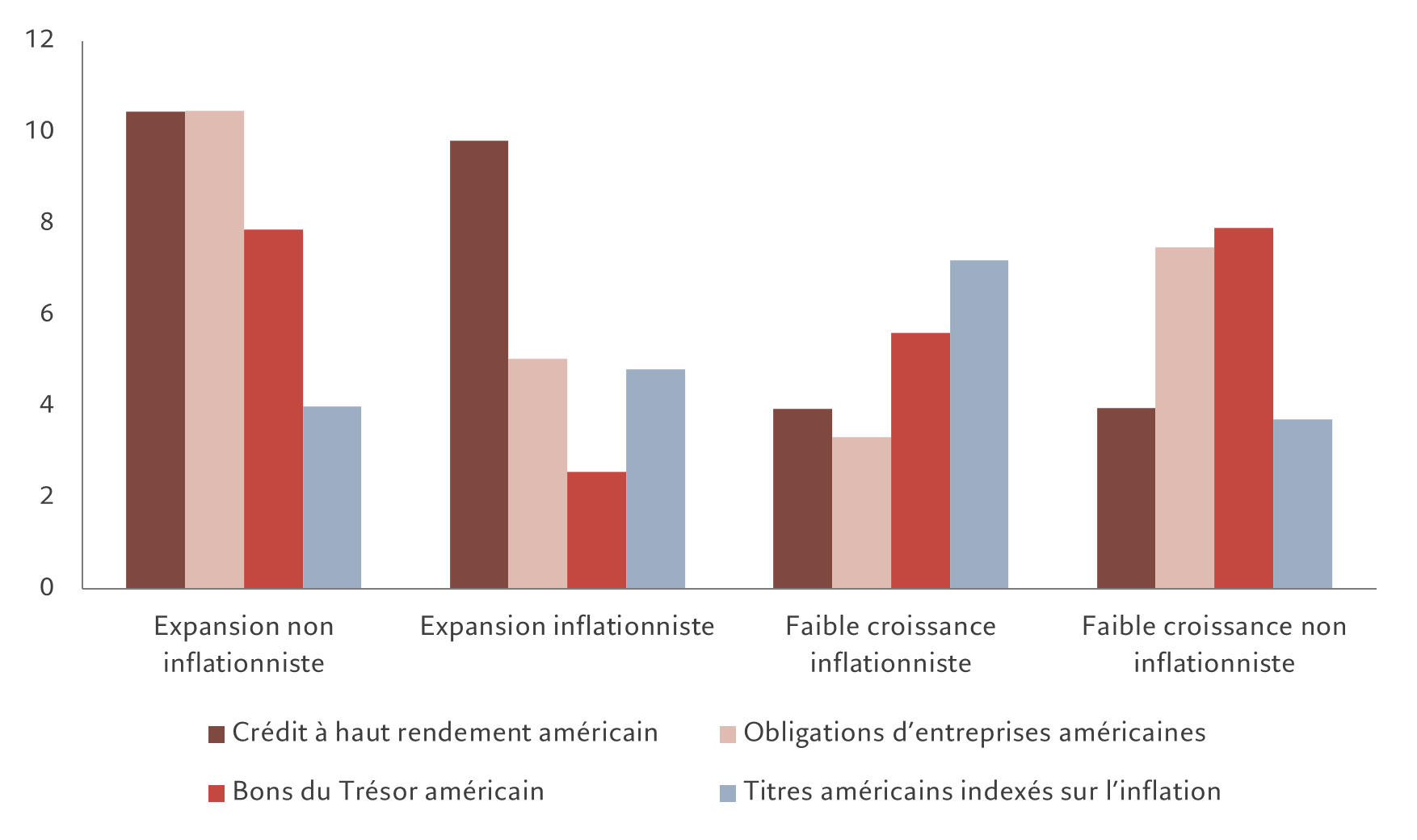

Nous avons classé les périodes en fonction du niveau de la croissance trimestrielle du PIB américain par rapport à sa moyenne mobile sur 7 ans et selon que l’inflation annuelle était supérieure à 2%, et en hausse ou, à l’inverse, inférieure à 2%, ou en baisse. Ces classements nous ont ainsi aidés à isoler les performances des différents actifs obligataires en fonction des différentes situations économiques. Pour cela, nous avons analysé la performance totale sur un an de plusieurs instruments obligataires face à l’évolution de l’inflation et de la croissance économique aux États-Unis depuis 1950. Le graphique ci-dessous montre les résultats.

Quand le temps change…

Performance de différents actifs obligataires américains dans différentes situations économiques depuis 1998, %

Dans l’ensemble, en dépit de la corrélation positive des marchés monétaires avec l’inflation, leurs performances réelles pendant les périodes haussières et d’augmentation des prix sont légèrement négatives. En revanche, les TIPS affichent des performances positives pendant les périodes inflationnistes.

La corrélation entre les obligations à haut rendement américaines et l’inflation n’est que légèrement positive. Ces titres ont tout de même beaucoup plus de chances de bien faire en période de croissance en hausse. Les obligations américaines investment grade ont, quant à elles, tendance à fléchir quand l’inflation accélère, mais affichent une corrélation modérément positive avec la croissance. Enfin, les performances des bons du Trésor américain ne sont étonnamment pas corrélées à l’inflation et on observe une corrélation négative avec la croissance.

Des investissements pour chaque configuration économique

«Boucle d’or»: croissance forte, inflation faible. Ce type d’environnement, que l’on peut observer au lendemain immédiat d’une récession, semble être celui dans lequel la plupart des personnes se sentent le mieux. Il favorise les actifs risqués. Au cours de ces périodes, les obligations à haut rendement et les obligations investment grade enregistrent les meilleurs résultats dans l’univers obligataire, avec des performances annuelles moyennes d’environ 11% aux États-Unis. Il s’agit de la deuxième situation économique la plus favorable pour ce groupe d’investissements. La croissance y serait donc un facteur plus important que l’inflation. En revanche, les bons du Trésor américain protégés contre l’inflation (TIPS), les bons du Trésor et les marchés monétaires ont toujours connu des difficultés dans ces périodes.

Effondrement : croissance faible, inflation faible. Les périodes de forte inflation entraînent des réactions de la part des banques centrales. Bien que le resserrement monétaire permette de stopper la surchauffe de l’économie, il risque également de la faire plonger dans une récession pure et simple, notamment en cas de surréaction ou d’erreur de politique de la part des banques centrales. Cela favorise les bons du Trésor et le crédit investment grade, qui ont par le passé enregistré des performances de 8% dans de telles circonstances.

Stagflation : croissance faible, inflation élevée. Pendant les périodes d’inflation forte et de croissance faible, les TIPS ont généré des performances de 8% et les bons du Trésor de 7%. Le crédit à haut rendement et les marchés monétaires traversaient quant à eux une mauvaise passe.

Boum : croissance forte, inflation forte. Lorsque les banques centrales continuent d’injecter des liquidités alors que la conjoncture ne le justifie plus, ou quand la dépense publique atteint des niveaux faramineux – voire, parfois, quand ces deux événements se conjuguent, comme au lendemain de la pandémie de Covid – les économies surchauffent. Une telle situation est propice aux actifs les plus risqués, notamment le crédit à haut rendement.

Il est intéressant de noter que l’ajustement de ces performances en fonction du risque ne modifie pas fortement ces résultats, même si, dans ce cas, nous ne pouvons qu’utiliser des données disponibles depuis 1998 et non pas l’historique complet remontant à 1950. La seule différence notable est que les TIPS semblent plus intéressants en période d’expansion inflationniste sur une base ajustée au risque.

L’univers émergent : les obligations des marchés émergents dépendent de l’évolution de leurs économies par rapport aux marchés développés. Par exemple, les périodes de croissance associées à un écart significatif par rapport aux pays développés, comme c’est le cas aujourd’hui, sont bénéfiques pour la dette en devise locale des marchés émergents.

Aujourd’hui, où en sommes-nous?

L’inflation a clairement atteint son point haut dans la plupart des pays, développés ou non, et semble en passe de ralentir davantage. Les perspectives économiques suivent pourtant des trajectoires différentes. Les économies émergentes étant à un stade plus avancé du cycle des taux d’intérêt, elles parviennent à stimuler la croissance. À l’inverse, les prévisions de croissance sont en baisse dans les pays développés. Aux États-Unis, les ménages ont largement puisé dans leur excédent d’épargne, ce qui devrait peser sur le revenu disponible et, par conséquent, sur les dépenses. Parallèlement, les conditions de prêt se durcissent et le commerce mondial recule.

« L’histoire ne se répète peut-être jamais exactement, mais elle offre un cadre solide pour la prise de décisions d’investissement. »

Compte tenu du ralentissement de l’inflation et de la croissance, du moins dans les pays développés, les investisseurs feraient mieux de miser sur les bons du Trésor américain et sur le crédit investment grade, selon notre modèle. Ils devraient par ailleurs se méfier de la dette à haut rendement, qui affiche encore des spreads étroits et dont le risque de défaut augmente. À l’inverse, la dette des marchés émergents en devise locale devrait profiter de l’affaiblissement du billet vert et de la vigueur des économies locales.

Le cycle finira par se renverser. L’inflation va retrouver l’objectif des banques centrales, ce qui les incitera à réduire leurs taux directeurs. Ce faisant, elles stimuleront la croissance et les économies reprendront une trajectoire ascendante. Les investisseurs devront alors se tourner vers un autre régime dans notre modèle. L’histoire ne se répète peut-être jamais exactement, mais elle offre un cadre solide pour la prise de décisions d’investissement.