Beleg via een ETF in Mexico en Vietnam

Door Matthias Baccino, Trade Republic.

In Wall Street doet vandaag het ABC-acroniem de ronde: Anywhere But China. Dat Amerikaanse beleggers Chinese aandelen links laten liggen, mag niet verbazen want de twee grootmachten staan al enkele jaren lijnrecht tegenover elkaar, met een mogelijk verplichte verkoop van het Chinese TikTok als triestig hoogtepunt. Het ziet er dan ook niet naar uit dat de twee kemphanen snel terug in elkaars armen zullen vallen. Als belegger hebt u de mogelijkheid om te beleggen in twee landen die profiteren van deze tweestrijd: Mexico en Vietnam. In plaats van beleggingskeuzes te baseren op sectoren, zou allocatie op basis van landen een comeback kunnen maken.

Mexico: nearshoring

Nu China steeds meer met argusogen wordt bekeken, maakt nearshoring in het Westen opgeld. Dit betekent dat productie weer dichter bij huis (en bij de eindklant) wordt gebracht zodat men minder of helemaal niet meer hoeft af te hangen van distributeurs en leveranciers in ons minder gunstig gezinde landen: de toeleveringsketen wordt met andere woorden zekerder en minder complex. En voor de Amerikanen, die volop hun afhankelijkheid van China aan het afbouwen zijn, is dat met stip buurland Mexico.

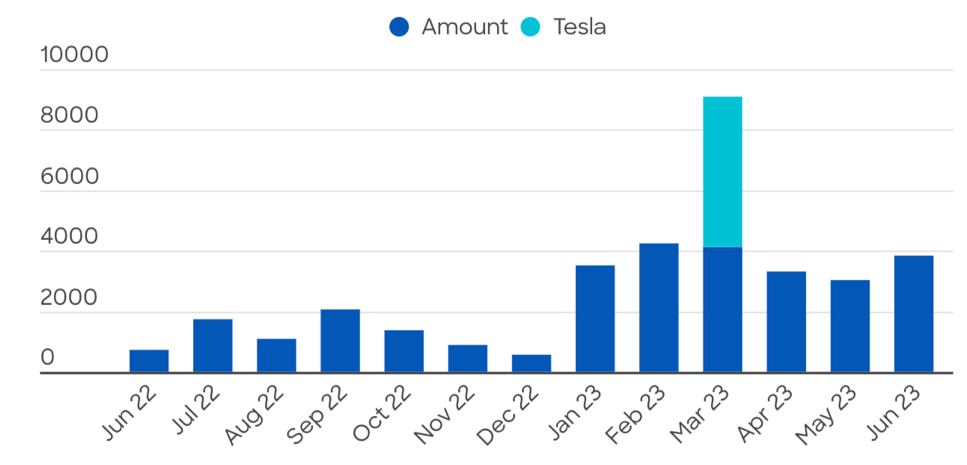

Mexico ligt geografische bekeken uitstekend want heeft een grens van 3145 km met zijn grote buur. En bovendien heeft het land flink wat te bieden zoals rijke hulpbronnen (olie en landbouwproducten) en goedkope arbeidskrachten waardoor lage productiekosten mogelijk zijn. In 2022 was de VS goed voor 56% van alle buitenlandse investeringen en in 2023 kwamen Amerikaanse investeringen in een extra stroomversnelling (zie hieronder, Amerikaanse investeringen in Mexico op maandbasis), onder meer dankzij Tesla dat 5 miljard USD investeert in een nieuwe ‘gigafactory’. En sinds midden 2023 vloeit er zelfs meer Amerikaans geld naar Mexico dan naar China en dat voor het eerst sinds mensenheugenis. Mexico is de belangrijkste handelspartner van de VS en ‘made in Mexico’ is de nieuwe ‘made in China’.

Daarbij komt nog dat hetgeen in Mexico wordt geproduceerd kan teren op steunmaatregelen en subsidies van het Amerikaanse Inflation Reduction Act waardoor Amerikaanse bedrijven vooral uit de auto- en batterijenindustrie en halfgeleidersector over elkaar heen vallen om in Mexico te produceren. Ondanks de hoge rentevoet, om de hoge inflatie te bestrijden, en dure kredieten blijft de Mexicaanse economie goed presteren. In 2024 wordt een economische groei tussen de 2,5 à 3,5% verwacht, een niveau waarop westerse economieën jaloers kunnen zijn, en schommelt de werkloosheidsgraad vandaag rond de 2,5%, zo goed als volledige tewerkstelling. Dit alles is niet zonder gevolgen want de vraag naar logistiek en semi-industrieel vastgoed in Mexico, en dan vooral de noordelijke staten, is niet bij te houden waardoor er momenteel een krapte is en de huurprijzen de lucht inschieten. Deze extra investeringen zetten ook druk op de Mexicaanse infrastructuur meer onder meer regelmatige stroompannes en waterschaarste tot gevolg.

De Mexicaanse beurs is goed geplaatst om voordeel te halen uit de toenemende levensstandaard van Mexicanen. En ondanks de opmars van de voorbije jaren is ze, tegen een koers/winst van 13, niet echt duur te noemen. Dat is zeker het geval in vergelijking met de wereldwijde aandelenindex MSCI World dat door Amerikaanse waarden wordt gedomineerd. Er is zeker ruimte voor de aandelenmarkt in Mexico om te groeien want ze wordt onderbenut als bedrijfsfinanciering terwijl pensioenfondsen aandelen nog volop moeten ontdekken.

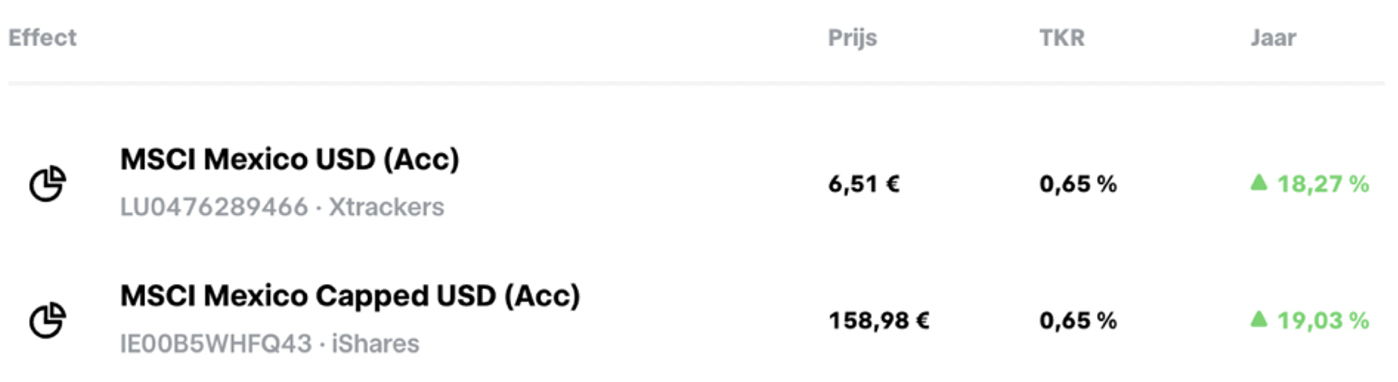

Bij Trade Republic zijn twee ETF’s die zijn geënt op de MSCI Mexico te verkrijgen. De uitgifte van Xtrackers bestaat uit 26 effecten en heeft als belangrijkste posities Grupo Finance Banorte (14,5% van de index), Bierproducent Fomento Economico Mexicano (13,1%) en winkelketenWalmex (11,3%). De ETF is goed voor ongeveer 85% van de totale marktkapitalisatie in het land. Basisconsumptiegoederen heeft een gewicht van 38% in de index, een sector die voordeel moet halen uit de sterke arbeidsmarkt en de verwachte rentedaling. Financials zijn goed voor 18% van de MSCI Mexico en de materialensector 17%. MSCI Mexico Capped USD van iShares is minder geconcentreerd omdat die ‘Capped’ inhoudt dat de indexsamenstelling regelmatig wordt herbekeken waardoor de grootste posities worden beperkt.

Vietnam: friendly shoring

Naast nearshoring wordt er ook gesproken van friendly shoring of de productie onderbrengen in een land die zich in de eigen geopolitieke invloedssfeer bevindt. En hoewel veel landen in aanmerkingen komen om Amerikaanse bedrijven en productie aan te trekken, kan Vietnam op veel sympathie rekenen van zijn voormalige vijand. Amerikaans president Biden kondigde in september 2023 tijdens zijn bezoek aan het land nog aan dat de relatie tussen de twee landen in een nieuwe ‘strategische’ groeifase is aanbeland. Hij kondigde een hele resem investeringen in het land aan onder meer in halfgeleiders, ruimtevaart en infrastructuur.

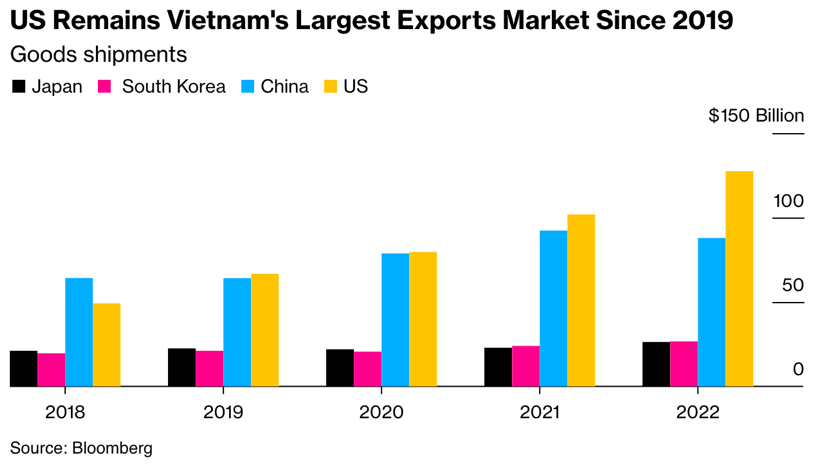

Geen wonder dat Vietnam ondertussen is opgeklommen tot de 8ste belangrijkste handelspartner van de VS. En voor Vietnam is de VS de belangrijkste exportmarkt sinds 2019 (zie hieronder), terwijl de export naar China een dalende tendens laat zien. Deze statistieken tonen duidelijk aan waar de prioriteit van het land vandaag ligt hoewel een recent bezoek van de Chinese president Xi aan het land aantoont dat de race nog niet gelopen is. Kwatongen, waaronder HSBC, beweren zelfs dat veel nieuwe Vietnamese export Chinese producten zijn die enkel een andere stempel hebben gekregen.

Hoe dan ook is de populariteit van Vietnam niet zonder gevolgen gebleven want economisch doet het land het vrij goed. In 2023 groeide de economie met 5,05%, weliswaar trager dan de 8% in 2022 maar beter dan initieel verwacht. In Q4 van 2023 bedroeg de groei zelfs 6,7% en nam de export in de eerste maanden van 2024 het sterkst toe in meer dan 2 jaar en dat doet veel goeds voor dit jaar vermoeden want Vietnam is zo goed als volledig afhankelijk van de exportmarkt.

De Vietnamese aandelenmarkt is vandaag aantrekkelijk geprijsd tegen 9,2 keer de verwachte winst en noteert hiermee flink onder zijn 5-jarig gemiddelde van 12,1. Daarenboven gaan analisten er vanuit dat de winstontwikkeling bij Vietnamese bedrijven dit jaar verder zal versnellen. Volgens broker VinaCapital zou de gemiddelde winstgroei in 2024 boven de 20% uitkomen. Voeg daarbij macro-economische en politieke stabiliteit en de mogelijkheid dat de beurs een upgrade (lees: ten volle worden opgenomen) zou moeten krijgen door indexmaker FTSE Russell waardoor de vraag naar Vietnamese aandelen een flinke impuls zou kunnen krijgen.

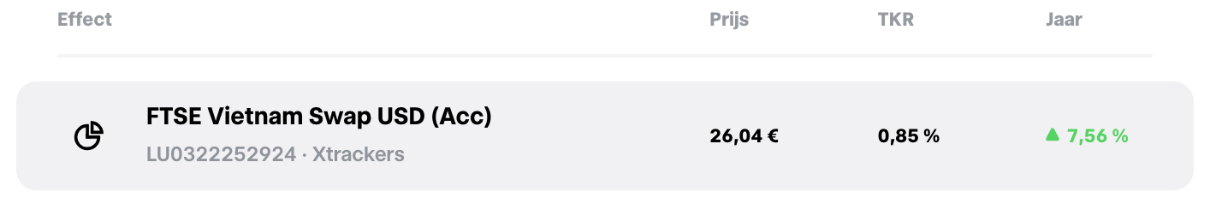

De keuze om in Vietnamese aandelen te beleggen is beperkt bij Trade Republic. De FTSE Vietnam Swap USD is de enige ETF die wordt aangeboden. Deze tracker is een swap-based of een synthetische ETF en maakt kort samengevat gebruik van afgeleide producten zoals swaps om het rendement van een onderliggende index, in dit geval de FTSE Vietnam index te kopiëren. De reden dat emittent Xtrackers hier gebruik van maakt, is omdat de Vietnamese beurs moeilijk toegankelijk is. Het tegenpartijrisico van deze tracker is verspreid over drie instellingen Barclays Bank, Goldman Sachs en HSBC Bank.

In elk geval volgt u met deze tracker de evolutie van de FTSE Vietnam-index op de voet. Deze referentie-index bestaat uit 26 aandelen maar is vrij geconcentreerd want de top 10 is goed voor 78% van het totaal. Industriegroep Hoa Phat Group (14,3%), vastgoedgroep Vinhomes (9,2%) en bankgroep Joint Stock Commercial Bank for Foreign Trade of Vietnam (9%) makend de top 3 uit.