Als het gaat om Europese direct lending geloven wij dat klein mooi is. En wel hierom.

Andreas Klein, Head of Private Debt & Gareth Payne, Head of Credit & Alternative Fixed Income Client Portfolio Management Pictet Asset Management.

01. Een nichekans

Kleine ondernemingen zijn de levensader van de Europese economie. De regio telt ongeveer 23 miljoen kleine en middelgrote ondernemingen (kmo’s), die bijna twee derde van de werkgelegenheid verschaffen en jaarlijks 3,4 biljoen euro aan economische waarde toevoegen1. Voor wie in alternatieve activa kan beleggen, biedt de dynamiek van dergelijke bedrijven een potentieel aantrekkelijke beleggingskans. Dat gold de afgelopen jaren vooral voor private equity, maar in dit nieuwe tijdperk van hogere rente, hogere inflatie en lage tot negatieve winstgroei is het nu de beurt aan krediet.

Voor beleggers in private debt (directe kredietverlening) maken kleinere en middelgrote ondernemingen echter vreemd genoeg geen deel uit van het beleggingsuniversum. Vanwege de schaalvoordelen en kostenvoordelen lenen de meeste particuliere schuldfondsen liever aan grotere ondernemingen – waar de deals groter zijn, maar waar de concurrentie ook veel heviger is. Wij zijn van mening dat dit een gemiste kans is, omdat de commerciële dynamiek van de kleine en middelgrote bedrijven in Europa onmogelijk te negeren is.

Een veelgehoorde opmerking is dat het rechtstreeks verstrekken van leningen aan kleinere ondernemingen een risicovolle en complexe aangelegenheid is, die meer due diligence vereist. Er zit een kern van waarheid in, maar de geboden beloningen compenseren die risico’s ruimschoots, waarvan vele hoe dan ook beheersbaar zijn. Veel kleinere bedrijven zijn disruptief in de niches waarin ze actief zijn en bieden een aanzienlijk potentieel voor ontwikkeling en groei dat verder gaat dan hun meer mainstream, beursgenoteerde sectorgenoten. Onze aanpak is om te beleggen in bedrijven die een cruciale fase in hun ontwikkeling hebben bereikt en op maat te verschaffen wat wij omschrijven als groeikapitaal, zodat ze de volgende mijlpaal in hun levenscyclus kunnen bereiken.

Ongeacht de omvang van de transactie in kwestie, vereist elke potentiële investering echter een grondige due diligence. Een complicerende factor is dat kleinere ondernemingen vaak minder goed ontwikkelde rapportageprocessen en informatiesystemen hebben, waardoor de fondsen de mouwen moeten opstropen en hard moeten werken.

Daarin ligt echter de kans. Een belegger met de bekwaamheid en het vermogen om de nodige due diligence uit te voeren bij kleinere ondernemingen kan beleggingskansen ontdekken die de meeste anderen over het hoofd zouden zien vanwege de hoeveelheid werk die ermee gepaard gaat. Dit zijn de investeringen waarop wij ons richten in onze strategie voor private debt.

[1] Eurostat

02. Aantrekkelijke afweging risico-rendement

De gangbare opvatting is dat kredietverlening aan kleinere bedrijven veel meer risico’s met zich meebrengt. Maar omdat het Europese bedrijvenlandschap zo rijk is en de beschikbare kredietmogelijkheden zo ruim, kunnen dergelijke risico’s worden beperkt door kapitaalstructuren op maat, degelijke kredietdocumentatie en nauwkeurige kredietselectie.

Met effectieve due diligence kunnen schuldbeheerders bedrijven selecteren met een veel sterker kredietprofiel en een lager risico dan de gemiddelde kleine onderneming. Een dergelijke analyse is van vitaal belang, omdat veel van deze ondernemingen geen rating hebben van kredietbureaus. Daarom is al het onderzoek de verantwoordelijkheid van de investeerder. Volgens ons zijn de belangrijkste bepalende factoren voor de aantrekkingskracht van een onderneming op lange termijn de onderliggende kredietfundamentals en de aard van de markt waarin ze actief is. Zichtbare, terugkerende inkomsten zijn belangrijk, evenals hoge winstmarges en een flexibele operationele kostenbasis. Daarom geven wij de voorkeur aan bedrijven met weinig activa, en met een hoge cashflow en cashconversieratio.

Fysieke activa – zoals kranen of fabrieksuitrusting – worden vaak gezien als kapitaalbescherming voor kredietverstrekkers, in de veronderstelling dat ze kunnen worden verkocht in moeilijke tijden. Maar onze ervaring leert dat dit niet altijd het geval is. Onder bepaalde economische omstandigheden kunnen deze activa overtollig worden en zijn er weinig of geen kopers. Bovendien hebben fysieke activa onderhoud nodig om hun waarde en functionaliteit te behouden, wat een aderlating is voor het bedrijf. Daarom kunnen deze activa, verre van positief, een belemmering worden.

Naast het beperken van ons aanbod van beleggingskandidaten tot bedrijven met sterke kredietfundamentals zijn er volgens ons nog drie andere manieren om het risico te verminderen en het rendement te maximaliseren: de keuze van sectoren, regionale diversificatie en defensieve structurering van de transacties.

In een omgeving die wordt gekenmerkt door potentiële economische en financiële instabiliteit, richten wij onze beleggingen op defensieve sectoren. De bedrijven die onze voorkeur genieten – gezondheidszorg, onderwijs, zakelijke diensten en technologie & software – zijn de thuisbasis van bedrijven die van nature rijk zijn aan cash en een lage bèta hebben. Door deze defensieve eigenschappen bevinden ze zich in een sterkere positie om winst te genereren, zelfs in onzekere tijden.

Diversificatie is een andere manier waarop rechtstreekse kredietverlening het risico kan beheersen. Door beleggingen te spreiden over landen, kunnen beleggers hun portefeuille diversifiëren. Deze route is niet voor iedereen toegankelijk. Het is enkel haalbaar voor grotere investeringsmaatschappijen met een diepere infrastructuur. Private debt is een zeer ‘hands-on’ beleggingscategorie: om aantrekkelijke deals te sluiten, moeten portefeuillebeheerders lokaal aanwezig zijn met lokale connecties en een diepgaand inzicht hebben in de culturele en wettelijke nuances van elke regio. Wij richten ons vooral op Duitsland, Frankrijk, het VK en de Benelux, die samen ongeveer 80 procent van alle particuliere krediettransacties in Europa voor hun rekening nemen 2. Deze regio’s bieden een grote productpenetratie en een robuust crediteurenkader dat ons in staat stelt om waarde te beschermen bij een neerwaartse trend.

Toch hebben alle beleggingen een zeker restrisico. Wij denken momenteel dat de stijgende bedrijfskosten, inclusief de looninflatie, nog niet volledig in het systeem zijn doorgedrongen. Het lagere reëel beschikbare consumenteninkomen zal de omzet van veel bedrijven onder druk zetten. Voeg daarbij de stijgende financieringskosten die de cashflow opslokken en we zullen waarschijnlijk hogere wanbetalingspercentages zien bij oude deals, vooral die van 2021 en 2022. Dit biedt een reële kans voor nieuwe jaargangen om te profiteren van investeringen in gezonde bedrijven met een onvolmaakte balans. Het vermogen om deze kansen te vinden, te selecteren en te structureren, zal de winnaars van de verliezers onderscheiden.

[2] Gebaseerd op gegevens voor 2011-21. Bronnen: Deloitte Alternative Lender Deal Tracker lente 2022; Pictet Asset Management, 31.12.2022.

03. Veilige structuren

Bij het ontwerp van de transacties geven wij de voorkeur aan defensieve kredietstructuren die bescherming bieden. In een tijd waarin de rente stijgt, is het marginale voordeel van het najagen van extra rendement niet in verhouding tot het extra risico.

Bescherming voor beleggers kan bestaan uit contractuele beperkingen en convenanten voor de kredietnemer met beperkingen op rentedekking, maximale leverage en/of dekking van vaste kosten. Die worden doorgaans elk kwartaal getoetst. In geval van een inbreuk, of zelfs de dreiging van een eventuele inbreuk, kunnen kredietverstrekkers rechtstreekser betrokken worden bij het bedrijf om hun investeringen te beschermen. Bovendien vergemakkelijkt de lagere concurrentiespanning tussen kredietverstrekkers in het Europese middensegment de opname van dergelijke sterke beschermingsmaatregelen in al onze leningen.

In het ergste geval geeft beleggen in senior secured loans ons een prioritaire positie met tal van mogelijkheden om onze investering te beschermen. In extreme gevallen kunnen wij als aandeelhouders ingrijpen en het bestuur controleren om onze belangen te beschermen.

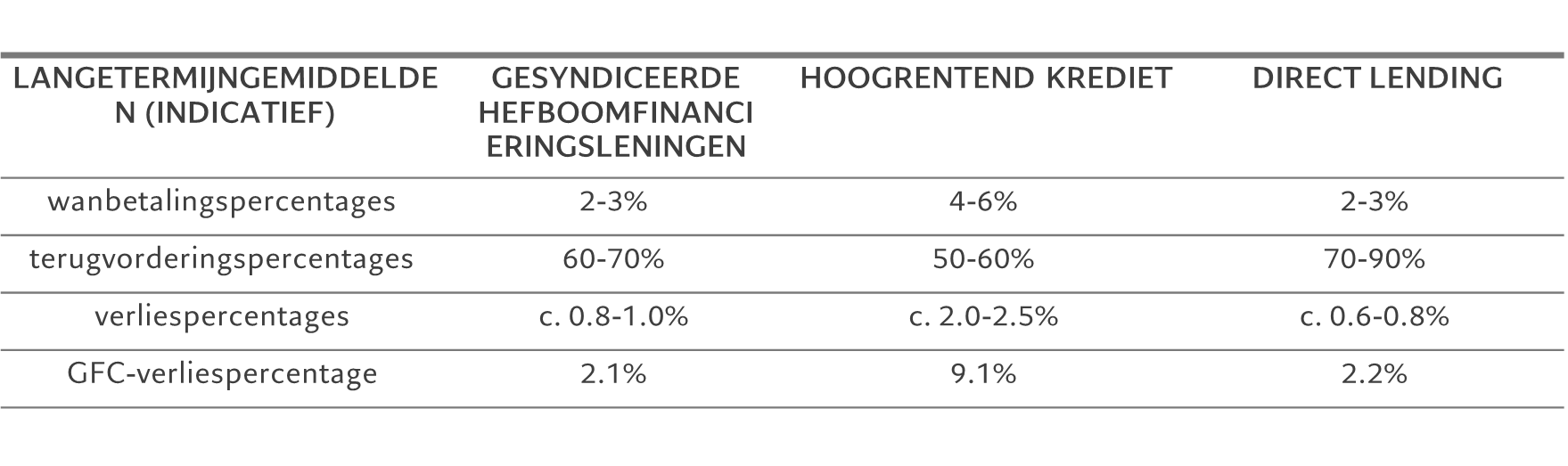

Afb. 1 – Neerwaartse bescherming

Neerwaartse bescherming – direct lending vs. hoogrentende en gesyndiceerde leningen (Europa, 2004-2022)

Bron: Pictet Asset Management, december 2022. Gebaseerd op de visie van de sector. GFC verwijst naar de Grote Financiële Crisis van 2008-2009.

Met dergelijke bescherming is het niet verwonderlijk dat beleggingen in direct lending consistent lagere wanbetalingspercentages en hogere terugvorderingspercentages kennen dan gesyndiceerde hefboomfinancieringsleningen of beursgenoteerde hoogrentende kredieten (zie Afb. 1). Dat komt omdat beleggers in private debt selectiever kunnen zijn en een grondigere due diligence kunnen uitvoeren. Ze profiteren ook van sterkere convenanten en de mogelijkheid om meer controle uit te oefenen.

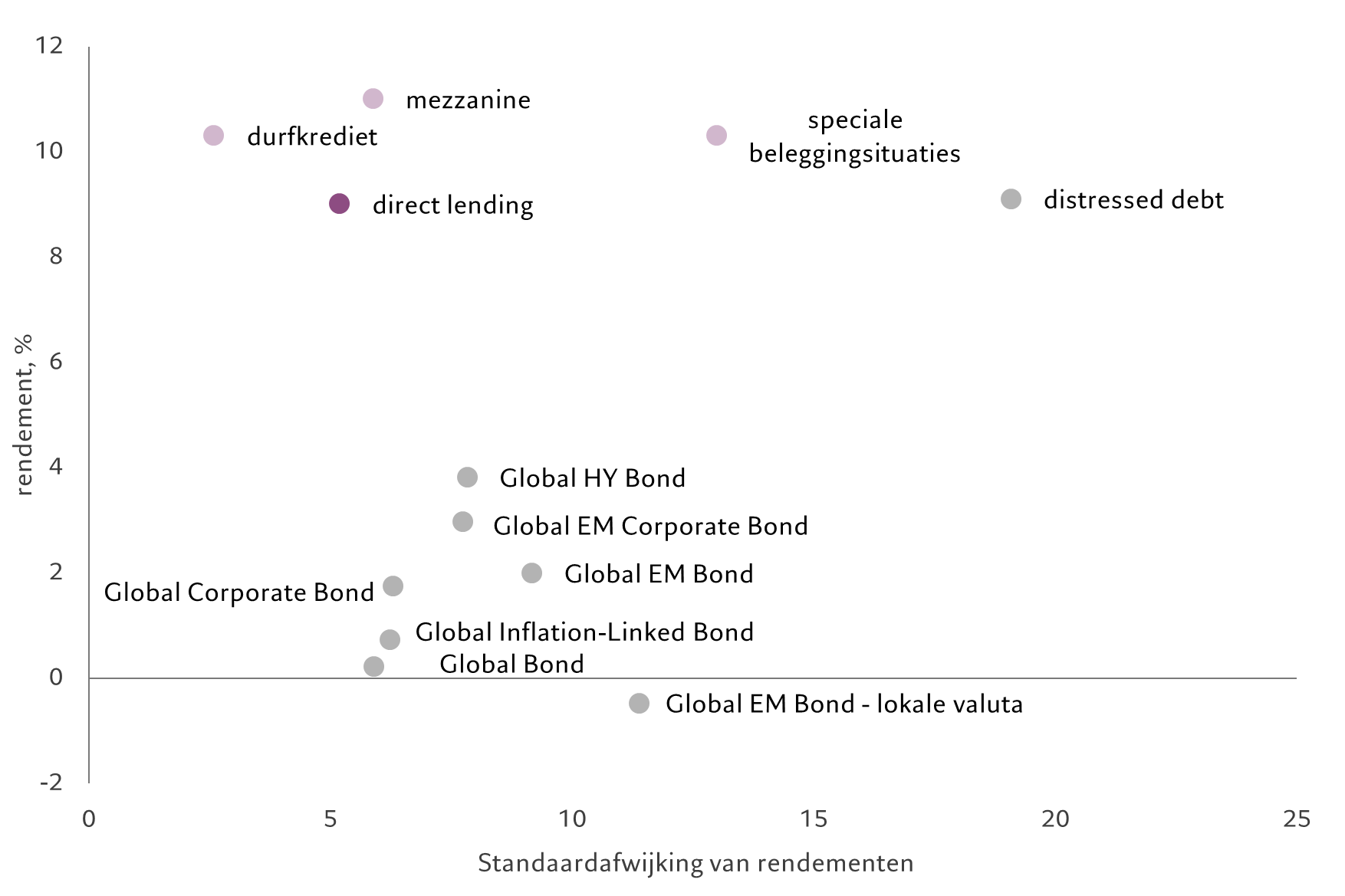

In vergelijking met andere vastrentende klassen levert direct lending relatief hoge rendementen op met een lagere volatiliteit (zie Afb. 2).

Wij menen met name dat private debt een beter risico-rendementsprofiel biedt dan hoogrentende kredieten. Kredietselectie, maintenance covenants, lagere loan-to-value (LTV) ratio’s en leverage, en controle over de kapitaalstructuur – dit alles biedt afzonderlijk en in zijn geheel aanzienlijk meer bescherming tegen neerwaartse risico’s. In het huidige economische klimaat is het absoluut noodzakelijk om het rendement te begrijpen in verhouding tot het risico (leverage of LTV). De druk op de omzet in combinatie met een oplopende kostenbasis drukt de winsten en cashflow. Voor veel hoogrentende beleggingen heeft dit geleid tot grotere spreads.

Afb. 2 – Rendement vs. risico

Rendementen en standaardafwijking, per type vastrentende belegging.

Bron: Pictet Asset Management, Preqin, Morningstar. Gegevens uit de periode 31.12.2009-31.12.2018.

Beleggers in private debt bevinden zich in een sterkere positie om bedrijven te selecteren waarvan de sterke fundamentals hen zullen helpen beschermen tegen macro-economische risico’s, waardoor de waarde behouden blijft.

En hoewel beursgenoteerde obligaties als liquider worden beschouwd, betekent dat niet noodzakelijk dat de markten altijd groot genoeg zijn om ze tegen een redelijke prijs te verkopen, vooral als het misgaat zoals we tijdens vorige cycli zagen, niet in het minst tijdens de wereldwijde financiële crisis. Bovendien heeft elke transactie een koper en zal elke koper een korting inbouwen om een potentieel rendement op zijn belegging te bieden. Daarom moet men zich afvragen of de verkoop van een actief waarde in de tabel achterlaat.

Een ander voordeel, vooral op dit moment in de economische cyclus, is dat beleggingen in direct lending een zekere mate van inflatiebescherming kunnen bieden door een instrument met variabele rente en een laag looptijdrisico vast te leggen, in tegenstelling tot beursgenoteerde obligaties met een vaste coupon.

04. Een groeiende markt

Het scala aan beleggingsmogelijkheden in de Europese private debt neemt toe, omdat de kleinere ondernemingen in de regio steeds meer openstaan voor deze vorm van financiering.

Deze bedrijven, die gewoonlijk in handen zijn van families of individuele ondernemers, vertrouwden in het verleden ofwel op bankleningen ofwel op private-equitykapitaal. Het eerste is relatief goedkoop, maar heeft weinig of geen flexibiliteit. Evenmin biedt het de steun die nodig is om de groei van de onderneming mogelijk te maken. Private equity daarentegen biedt potentieel veel waarde, maar de kosten zijn een verlies aan onafhankelijkheid en controle. Private debt kan dan ook worden beschouwd als de perfecte middenweg tussen beide – iets wat een nieuwe generatie ondernemers begint te appreciëren.

Direct lending-fondsen kunnen strategische en operationele begeleiding bieden (inclusief, in ons geval, over milieu-, sociale en governancekwesties), maar ze runnen geen bedrijven en bepalen niet wat ze moeten doen. Ze kunnen ook de nodige flexibiliteit en ondersteuning bieden om kleinere bedrijven om te vormen tot marktleiders. Voor beleggers kan een dergelijke betrokkenheid een zekere mate van ‘operationele alfa’ met zich meebrengen – wat het rendement verder verhoogt door het bedrijf waarin je hebt geïnvesteerd te stimuleren.

Nichekansen zijn moeilijk te vinden in een financiële markt waar informatie standaard is geworden. Toch is direct lending aan Europese bedrijven in het lagere middensegment van de markt een aantrekkelijk voorstel met een zeer aantrekkelijk risico-rendementsprofiel, vooral in de huidige marktomstandigheden. Gesteund door beheerders met de juiste kennis, expertise en lokale aanwezigheid hebben beleggers toegang tot een activaklasse met een laag risico en een sterk onderliggend rendement in een onzekere macro-economische omgeving. Wij geloven dat krediet, en vooral particulier krediet, nu zijn gouden tijd beleeft.