Réservez une place aux actions japonaises dans votre plan d’épargne

Le marché boursier japonais est à redécouvrir depuis un certain temps, après avoir été oublié par la quasi-totalité des investisseurs pendant des années. L’indice Nikkei s’est même amélioré, établissant un nouveau record pour la première fois depuis 35 ans ! Et malgré la récente reprise, le marché boursier japonais reste relativement bon marché. Les grandes capitalisations, en particulier, sont idéalement placées, notamment grâce à la faiblesse du yen, pour poursuivre leur redressement. Et c’est certainement le cas si l’économie chinoise, qui se trouve dans leur arrière-cour, devait se redresser. Intégrer une position limitée en actions japonaises via un ETF dans un plan d’épargne est intéressant compte tenu de la diversification (géographique) et du potentiel.

Un intérêt accru

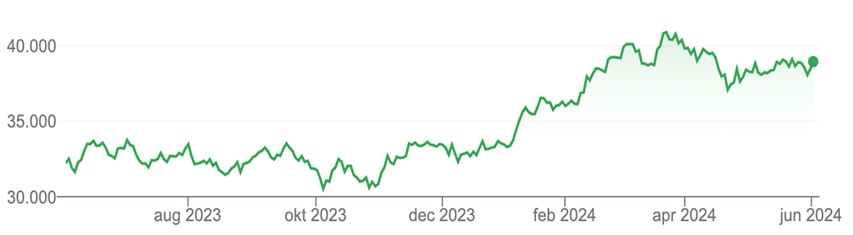

Il existe de nombreuses raisons de cesser d’ignorer le marché boursier japonais. Et la raison sous-jacente la plus importante est peut-être que le Japon attire à nouveau les capitaux ; l’intérêt des investisseurs japonais eux-mêmes et des étrangers est à son plus haut niveau depuis plus d’une décennie. Au début de l’année, l’indice Nikkei 225 a même franchi la barre des 40 000 points (voir ci-dessous), battant ainsi un record établi depuis 1989. Nombreux sont ceux qui souligneront que cela s’est déjà produit à plusieurs reprises au cours des dernières décennies, lorsque le marché japonais a été « redécouvert ». Pourquoi ne s’agirait-il pas cette fois encore d’un faux départ ? Et en tant qu’investisseur, pourquoi risquer une nouvelle décennie perdue où vos investissements ne rapportent rien pendant plusieurs années ?

Et pour répondre à cette question, de nombreux arguments, à la fois macro et corporate, peuvent être avancés. Tout d’abord, le Japon a enfin pu mettre derrière lui des années de déflation et les taux d’intérêt ont augmenté : les rendements des obligations d’État à 10 ans ont dépassé 1% pour la première fois depuis 2011. Le marché parie que la banque centrale, préoccupée par la faiblesse du yen, normalisera davantage sa politique monétaire afin de réduire l’important différentiel de taux d’intérêt entre les obligations d’État japonaises et celles d’autres pays. En effet, en mars 2024, elle a déjà mis fin aux taux d’intérêt négatifs et a relevé son taux d’intérêt pour la première fois depuis 2007 : le taux directeur est désormais de 0%.

Normalisation

Ces premiers pas vers des conditions de marché « normales » ont donc clairement stimulé la confiance dans le pays et à l’étranger. Et il semble que les taux d’intérêt vont continuer à augmenter. Tout d’abord, parce que les salaires ont fortement augmenté. Cela stimulera la consommation des ménages (50% du PIB), relancera l’économie et soutiendra durablement l’inflation. Mais aussi parce qu’il va falloir attirer de nouveaux investisseurs vers le papier gouvernemental japonais (la dette publique est de 260% du PIB) maintenant que l’Etat japonais achètera beaucoup moins lui-même et que ces investisseurs voudront plus de 1% à 10 ans. Les rendements obligataires devront donc augmenter progressivement, ce qui ne manquera pas de soutenir le yen, fortement sous-évalué.

La croissance du PIB japonais est actuellement un peu à la traîne. Après avoir chuté de 0,8% au troisième trimestre 2023, l’économie japonaise a connu une nouvelle baisse inattendue de 0,1% au quatrième trimestre. Cette baisse est due à une diminution de la consommation des ménages, de l’investissement et des dépenses publiques. Mais comme indiqué précédemment, le principal syndicat a récemment réussi à obtenir une solide augmentation des salaires de 5% pour 2024, de sorte que les ménages semblent disposer d’une plus grande marge de manœuvre. Les chefs d’entreprise sont confrontés à des pénuries de main-d’œuvre et commencent à se montrer plus généreux envers leurs employés. Bien que les projections de croissance soient de 1 à 1,5% pour 2024, l’un des taux les plus élevés pour un pays industrialisé, il reste maintenant à voir si ces attentes se concrétiseront. Au 1er trimestre, l’économie a déjà reculé de 0,5% par rapport au 4ème trimestre 2023.

Réformes + Chine

Mais les changements structurels et les réformes durables au niveau des entreprises qui ont été récemment mis en œuvre au pays du Soleil-Levant ne sont pas négligeables dans l’histoire de la reprise. Ils transforment profondément les marchés financiers et stimulent les investissements. La gouvernance d’entreprise s’est imposée et les droits des petits actionnaires sont désormais mieux respectés. De plus en plus d’administrateurs indépendants sont nommés et les interventions des entreprises sont approuvées pour faire ressortir la valeur cachée des sociétés. Sans surprise, les entreprises japonaises versent des dividendes records et effectuent des rachats d’actions en grande quantité.

En outre, de plus en plus d’investisseurs se rendent compte que les actions japonaises constituent un bon moyen, beaucoup plus sûr, de tirer parti d’une éventuelle reprise en Chine. De nombreux doutes planent aujourd’hui sur le pays, mais si la reprise chinoise se concrétise, le premier pays à en bénéficier sera le Japon, qui est le principal partenaire commercial de la Chine : il représente 20% des échanges commerciaux du Japon. De plus, les touristes chinois reviennent enfin au Japon, maintenant que les voyages organisés sont de nouveau autorisés. Ces touristes chinois représentent un tiers de toutes les dépenses des touristes internationaux au Japon. Il s’agit donc d’une véritable mine d’or.

Dans quoi investir ?

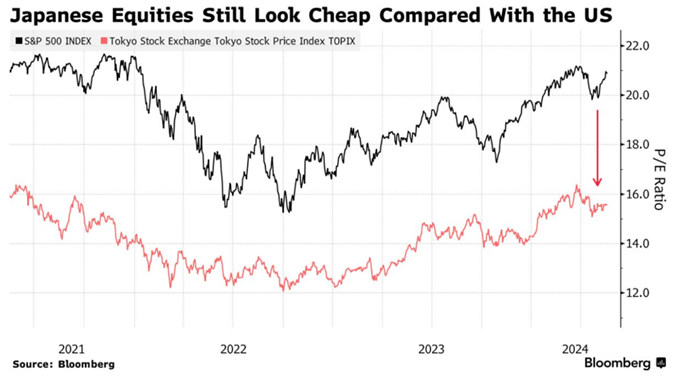

Le redressement du Japon ne fait que commencer et la récente pause du marché boursier, depuis son pic de fin mars, ne signifie en aucun cas que la reprise est terminée. Le marché boursier japonais n’est pas cher du tout, à 15,5 fois les bénéfices attendus, et il est même nettement sous-évalué par rapport au marché américain (S&P500) (voir le graphique ci-dessous). De plus, une croissance moyenne des bénéfices de 10 à 15% est attendue cette année. En outre, près de la moitié des entreprises japonaises sont encore cotées en dessous de leur valeur comptable. Les actions japonaises peuvent certainement avoir leur place dans un plan d’épargne ou dans un portefeuille important. Elles offrent une excellente diversification géographique du portefeuille, car le marché boursier japonais ne se préoccupe souvent pas de l’évolution des marchés boursiers mondiaux ou occidentaux. Toutefois, la préférence est donnée aux grands conglomérats qui profitent davantage de la faiblesse du yen et réalisent des bénéfices records.

Chez Trade Republic, il existe 107 ETF greffés sur des actifs japonais, obligations et actions, qui peuvent être inclus dans un plan d’épargne. La grande majorité d’entre eux suivent un indice boursier. Il n’est donc pas facile de choisir un ETF japonais étant donné le large éventail proposé. Nous opterons pour un tracker qui suit l’indice, composé des plus grandes entreprises japonaises, comme le MSCI Japan et, compte tenu de la faiblesse du yen ces dernières années, pour un ETF qui ne couvre pas le risque de change et qui est libellé en EUR. Choisissez parmi les trois suivants, qui présentent des caractéristiques différentes, telles que des devises, une distribution ou une capitalisation différentes et des indices sous-jacents différents. Japan Equity JPY (code ISIN : IE00BYQCZN58) et MSCI Japan USD (distribution, IE00B5VX7566) suivent l’indice MSCI Japan. Le Core MSCI Japan IMI USD (Acc) (IE00B4L5YX21) s’inspire d’un indice beaucoup plus large composé de 1 068 actions. Vous achetez en fait l’ensemble du marché japonais avec ce fonds.