De l’utilité de l’or dans un portefeuille d’investissement

Prof. Dr. Jan Viebig Global Co directeur des investissements, ODDO BHF AM.

« Nous sommes convaincus que l’or a toute sa place dans une stratégie d’investissement à long terme. A court terme, nous estimons toutefois que le potentiel du métal jaune est modéré. »

Peu d’actifs suscitent autant de débats passionnés parmi les investisseurs que l’or. Le précieux métal devient une valeur refuge très recherchée particulièrement en période d’incertitude économique et d’inquiétude autour de la dévaluation de la monnaie. Toutefois, l’or en tant qu’investissement présente un inconvénient majeur : il ne rapporte pas de dividendes comme les actions, ni d’intérêts comme les obligations. Les investisseurs se tournent donc vers l’or pour d’autres raisons : d’abord, l’espoir d’une appréciation future du prix, ensuite, l’effet de diversification. L’or a tendance à bien performer, surtout lorsque les investisseurs perçoivent d’importants risques géopolitiques ou des menaces sur le système financier et monétaire. Les données empiriques suggèrent que les mouvements du prix de l’or ont une corrélation limitée avec les actions. Par conséquent, l’or peut contribuer à atténuer les risques d’un portefeuille d’actions. Il est donc raisonnable de détenir une part de ses actifs en or pour se prémunir contre les incertitudes du monde.

Nous sommes convaincus que l’or a toute sa place dans une stratégie d’investissement à long terme. A court terme, nous estimons toutefois que le potentiel du métal jaune est modéré. À sa valeur actuelle d’environ 1 950 dollars l’once troy, l’or semble relativement cher. Le prix de l’or a déjà dépassé la barre des 2 000 dollars à quatre reprises ces dernières années : en août 2020, en mars 2022, en mai 2023 et, plus récemment, à la fin du mois d’octobre, à la suite de l’éclatement du conflit au Proche-Orient. Malgré les inquiétudes persistantes sur ce front, le prix de l’or est retombé à 2 006 dollars l’once, après une brève poussée fin octobre.

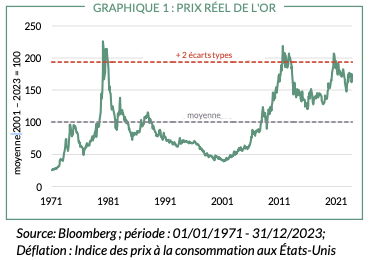

L’or n’est pas seulement cher en termes absolus, « nominaux ». Lors d’un investissement, il est également important de se demander si l’or est bon marché ou cher en termes réels, c’est-à-dire ajusté de l’inflation. Selon les recherches des économistes Claude Erb et Campbell Harvey, le succès d’un investissement dans l’or est influencé par le prix réel de l’or. Le graphique 1 illustre l’évolution historique du prix de l’or en dollars par rapport à l’évolution des prix à la consommation américains. Nous utilisons l’indice CPI pour ajuster le prix de l’or à l’inflation. Le graphique révèle que, même après cet ajustement, la valorisation de l’or est très élevée : le prix réel de l’or n’évolue que légèrement en dessous de la barre des deux écarts-types au-dessus de sa moyenne à long terme. Sur 50 ans, le prix de l’or réel a été supérieur à l’inflation moins de 10 % des mois.

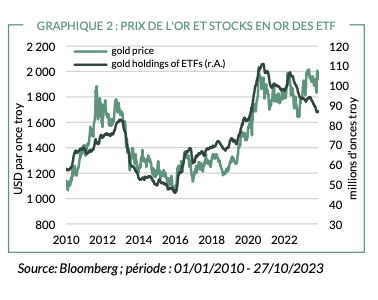

Investir dans l’or a un prix, que les économistes appellent «coût d’opportunité ». La part du patrimoine investie dans l’or n’est ainsi pas disponible pour les investissements générant des dividendes ou des intérêts. Ceux qui achètent de l’or renoncent donc à des revenus d’intérêts. Tant que les taux d’intérêt sur le marché des capitaux étaient proches de zéro, le désavantage en termes de revenus d’intérêts était négligeable. Aujourd’hui, les investisseurs peuvent obtenir un rendement de 2,7 %, même avec une obligation d’État allemande à dix ans dont le rendement est relativement faible. Un emprunt d’État américain à dix ans offre actuellement un rendement d’environ 4,5 %. Les obligations d’entreprises de bonne qualité offrent des rendements encore plus élevés que les obligations d’État. L’évolution récente de l’environnement de taux est sans doute l’une des principales raisons pour lesquelles les investisseurs se sont de plus en plus détournés des placements en or au cours des deux dernières années. Par exemple, les stocks en or des ETF ont diminué d’environ 23 millions d’onces troy par rapport au pic de 2020, ce qui représente une baisse de plus de 20 % (voir graphique 2).

Nous pensons que l’environnement de taux bas, nuls et négatifs appartient au passé. Le désavantage des taux d’intérêt devrait rester un handicap pour l’or. Nous ne voulons toutefois pas renoncer complètement au métal précieux. Les risques géopolitiques dans le monde sont actuellement trop difficiles à maîtriser. Des conflits sont en cours en de nombreux endroits et pourraient facilement se transformer en crises majeures. Nous n’aimons pas non plus le fait que la dette publique soit actuellement trop élevée dans la plupart des pays. Aux États-Unis, la dette nationale s’élève à environ 120 % du PIB, tandis qu’en Italie, elle atteint 143 % du PIB. Avec la hausse des rendements, la charge d’intérêt augmente, tant dans le secteur public que dans le secteur privé. Par conséquent, il reste justifié de détenir de l’or dans son portefeuille.