ETF, trackers ou sicav indicielle, tous les produits ne se valent pas. Comment investir de façon optimale dans un produit en gestion passive ? Voici quelques conseils et pistes pour bien choisir son produit en gestion indicielle.

Le choix de l’indice

Le critère le plus important est de choisir le bon indice. L’investisseur veillera à prendre un produit qui réplique un indice représentant le mieux la classe d’actifs dans laquelle il souhaite investir. Dans la mesure du possible, il veillera à choisir un indice large et liquide. Par exemple, dans l’univers des actions européennes, il existe des indices restreints ou larges, certains qui couvrent toute l’Europe ou uniquement l’Eurozone, l’Europe avec ou sans la Suisse, la Grande-Bretagne ou les pays scandinaves.

Les frais

En gestion passive, les frais sont nettement moindres qu’en gestion active. En effet, dans ce type de fonds, il n’est pas nécessaire d’engager des équipes d’analystes pour sélectionner des valeurs puisque ces fonds se contentent de répliquer un indice. Cependant, ces frais peuvent varier d’un fonds indiciel à l’autre. A consulter donc…

La réplication

L’investisseur veillera à vérifier s’il est dans un fonds à réplication physique qui réplique exactement les valeurs de l’indice ou dans une réplication synthétique qui réplique la performance de l’indice sur base d’une construction avec des produits dérivés ? L’utilisation de produits dérivés implique, en effet, un risque de contrepartie.

La qualité de la réplication

Certains fonds répliquent les indices sur base d’un échantillon. Il convient donc d’analyser la différence entre la rentabilité du fonds et l’évolution, la performance de l’indice sous-jacent. Il ne faut pas que la performance du fonds s’éloigne trop de celle de son indice.

La devise

Certains fonds ou trackers sont libellés dans une autre devise que l’euro. L’investisseur doit être attentif au fait que, dans ce cas, il est exposé à un risque devise.

Le traitement des dividendes

Dans le produit indiciel, les dividendes sont-ils distribués ou réinvestis ? Le traitement fiscal sera différent selon les cas et aura une influence sur la rentabilité du fonds.

La liquidité du marché sous-jacent

Dans certains cas (par exemple pour certaines obligations), la liquidité du marché sous-jacent est faible, ce qui peut engendrer des écarts entre les cours vendeurs et acheteurs.

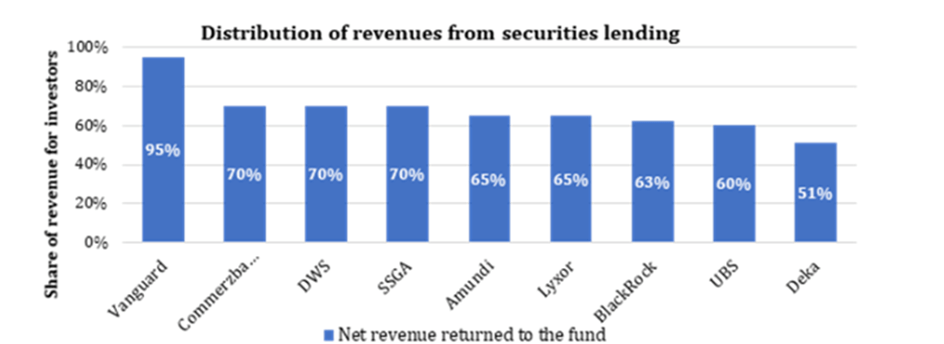

Le produit des prêts de titres Les fonds ou trackers pratiquent souvent le prêt de titres. Better Finance a réalisé une étude sur la répartition du revenu provenant de leurs opérations de prêt de titres. Alors qu’un gestionnaire peut reverser jusqu’à 95 % des revenus au fonds en ne gardant que 5 % pour couvrir les frais d’exploitation encourus, d’autres gestionnaires, par contre, empochent jusqu’à dix fois ce montant (49 %) comme le montre le graphique ci-dessous. https://betterfinance.eu/publication/fund-research-efficient-portfolio-management-techniques-attribution-of-profits-derived-from-securities-lending-by-ucits-exchange-traded-funds/

Trackers ou fonds ?

Il n’y a pas vraiment d’avantages particuliers à passer par un ETF ou plutôt par un fonds indiciel (sicav). Les trackers sont très flexibles puisqu’on peut les acheter ou les vendre durant les heures d’ouverture des bourses alors que la VNI de la sicav est fixée une fois par jour. On peut également fixer un cours de vente ou d’achat limite pour l’ETF, ce qui n’est pas le cas pour la sicav.Le choix est plus large en ETF mais il convient de bien regarder les coûts dans chaque produit et l’indice qui est sous-jacent : c’est là que la différence se marquera.

En conclusion

La différence ne se marque pas entre les ETF et les sicav indicielles mais ce qui fera la différence entre les produits c’est la qualité de l’indice sous-jacent, la méthode de réplication et de construction et les coûts.